Ese capital inicial va a ser el necesario para la

empresa y la operatoria económica que desee realizar en

ese momento. La representación contable de ese capital va

a estar dada por la diferencia entre activos (bienes y derechos

que posee la empresa), y pasivos (compromisos del

ente).

Activos Fijos o inmovilizados materiales o

tangibles.

El inmovilizado, también denominado activo fijo,

es el conjunto de bienes de naturaleza real o financiera cuya

permanencia en el seno de la empresa va más allá

del ejercicio económico, constituyendo, por tanto, sus

inversiones permanentes. Se constituyen en tres:

El inmovilizado material, está integrado por

todos aquellos elementos tangibles, muebles o inmuebles,

propiedad de la empresa (terrenos, edificios, maquinaria) y que

permanecen en la actividad productiva durante una serie de

períodos dentro de él pueden distinguirse dos tipos

diferentes: el inmovilizado material terminado y el inmovilizado

en curso. El inmovilizado inmaterial, está formado por

elementos intangibles, susceptibles de valoración

económica (patentes, concesiones administrativas), que

permiten la realización del proceso productivo durante

varios años.

Valoración de Activos Fijos Materiales: alta en

patrimonio.

En los supuestos de compra a terceros, la

valoración del inmovilizado vendrá dada, con

carácter general, por el precio de adquisición, que

incluye el importe facturado por el vendedor más los

gastos adicionales que puedan producirse hasta el momento en que

el bien de que se trate se encuentre en condiciones de

funcionamiento, y que varían según el tipo de bien

a que se haga referencia.

Adquisición a terceros con pago al

contado.

Este pago no es más que aquel que se

efectúa al momento de la transacción. El pago de

las mercancías o servicios puede hacerse de dos

formas:

Al contado

A plazos

El pago al contado se puede hacer mediante: dinero en

efectivo, cheque, transferencia bancaria, tarjeta comercial,

tarjeta de crédito

El código de comercio establece que si hay demora

en el pago el comprador está obligado a pagar la cantidad

más los intereses por la parte no abonada.

Adquisición a Títulos gratuitos y

Subvencionados parcial o totalmente.

Cuando el elemento patrimonial considerado proviene de

una adquisición a título gratuito,

prescripción adquisitiva, ocupación,

atribución por ley, herencia, legado y donación,

habrá de valorarse por el valor venal del mismo en el

momento de su adquisición. Se entiende por tal, el precio

que estaría dispuesto a pagar un adquirente eventual,

teniendo en cuenta el estado y el lugar en que se encuentre dicho

bien.

El valor venal de un bien se podrá determinar

mediante tasación de peritos especializados, valores

medios de mercados organizados, listas de precios de proveedores

habituales u otros procedimientos generalmente aceptados. La

contrapartida es la cuenta "Subvenciones de capital".

La cesión gratuita de bienes inmuebles efectuada

a favor de entidades o instituciones públicas o privadas

provocará, como consecuencia del acto administrativo en

que se acuerde la cesión, la baja en las cuentas del

sujeto cedente, por el valor neto contable, sin perjuicio de que

dicho bien deba mantenerse en inventario, facilitando

información al respecto en la Memoria.

Amortización Acumulada

del

I.M. (282)

Patrimonio entregado en cesión

(108)

A

(220/229) Inmovilizado

Material

(Asiento a realizar por el

cedente)

B) Por su parte, el sujeto cesionario, que recibe el

inmueble, dará de alta el bien por su valor venal, con

cargo a su respectiva cuenta de inmovilizado y abono a la

cuenta

"Patrimonio recibido en cesión". Asimismo

procederá a darlo de alta en su inventario, aunque no sea

de su propiedad. Si se lleva a cabo la reversión el

cedente dará de alta el bien por el valor con que figure

en su inventario, reflejando en el mismo que dicho bien ha

revertido. Asimismo, deberán reflejarse contablemente, las

posibles diferencias valorativas en función del estado de

los bienes revertidos.

El cesionario dará de baja el bien por su valor

neto contable. Las posibles diferencias surgidas entre el valor

de cesión y el valor de reversión, mejoras etc., se

tratarán como resultado del ejercicio en que se produzca

dicha operación. En el caso de que, por el contrario, los

bienes objeto de cesión queden definitivamente en

propiedad del cesionario, ambos sujetos contables

cancelarán las cuentas patrimoniales correspondientes,

tratándose la operación como una subvención

de capital en especie.

Construcción Propia.

Si se trata de un elemento fabricado o producido por el

propio sujeto contable, habrá de valorarse por su coste de

producción. Los costes a considerar serán: la mano

de obra directa, los costes de los materiales y servicios

consumidos, la amortización correspondiente al

inmovilizado utilizado y la proporción que corresponda de

costes indirectos, y otros costes. Los gastos financieros se

imputarán en las mismas condiciones que las del apartado

anterior.

Operaciones Posteriores a la

Adquisición.

Tras la adquisición o construcción de un

elemento de inmovilizado, pueden plantearse una serie de

operaciones relativas al mismo, que permiten cuestionarse su

tratamiento como gasto del ejercicio o como mayor valor del

inmovilizado. Nos referimos a las operaciones de

ampliación, modernización y mejoras,

renovación, y reparaciones y conservación. Se

permite la capitalización de las ampliaciones,

modernizaciones y mejoras cuando supongan un mayor valor de

inmovilizado como consecuencia del incremento de su vida

útil, capacidad productiva o productividad.

Por su parte, la reparación y conservación

suponen, siempre, un mayor gasto del ejercicio, mientras que la

renovación se capitaliza cuando el elemento sustituido se

amortice de forma independiente y en caso contrario se

considerará gasto del ejercicio.

Permuta.

Supone la entrega de un bien a cambio de otro. Se define

como aquéllas en las que se produce el intercambio entre

las partes, conmutativo, oneroso y generalmente no dinerario, de

bienes o derecho de la misma o de diferente naturaleza. La

contabilización de la permuta y los criterios de

valoración de los bienes que intervienen en la

operación son diferentes a los utilizados en el caso

empresarial puesto que en este caso predomina el valor de

tasación de los bienes, tanto para el recibido como para

el cedido, como en la mayoría de las operaciones de

inmovilizado. Así, los criterios a aplicar

serán:

El bien recibido se da de alta por el valor de

tasación, con el límite del valor de mercado. Los

gastos necesarios hasta su puesta en funcionamiento

también pueden incorporarse al valor del bien, siempre que

no sobrepase el valor de mercado.

El bien entregado se da de baja por el valor neto

contable. Si existiese una provisión se aplicará la

misma.

Adquisición con pago parcial en

especie.

Estudio pormenorizado de ciertos activos fijos

materiales.

Equipos y maquinarias: La inversión en equipos

constituye uno de los aportes económicos más

importantes dentro de todo el proyecto, en la tabla, se presenta

una lista de equipos y maquinarias necesarias para el proyecto,

su costo unitario y el monto en dólares

americanos.

Mobiliario y equipos de oficina. Estos equipos son parte

del material que facilita el buen funcionamiento administrativo

de la empresa. Dentro del mobiliario y equipos de oficina se

comprende el área de comedor y servicios

sanitarios.

Los anticipos para compras se consideran como

inmovilizado en curso.

Herramientas y utillaje:

Si están incorporados a una determinada

maquinaria: deberá aplicárseles el tratamiento que

se aplique a esta.

Si no están incorporadas a una maquina se

distinguirá entre: o Elementos de vida útil < a

1 año: gastos de ejercicio. Otras perdidas de

gestión corriente: o Elementos de vida útil > a

1 año: procedimiento de "regularización anual",

cuenta de inmovilizado "utillaje" y regularizar esta cuenta

anualmente por el valor final del utillaje, utilizando la cuenta,

"otras perdidas de gestión corriente".

Reparaciones y conservación:

Gastos por reparaciones y conservación se

consideran gastos del ejercicio en la cuenta "Reparaciones y

conservación".

Ampliaciones, renovaciones y mejoras:

De los bienes de inmovilizado material que persiguen

mantener el bien en condiciones normales de funcionamiento y

mejorarlo de algún modo. En algunos casos esto permite que

los importes satisfechos se consideren mayor importe del activo y

no gasto de ejercicio. Se activaran los gastos si:

Suponen un aumento de la capacidad, productividad o

alargamiento de la vida útil

Se puede conocer o estimar el valor neto contable de los

elementos que deben ser sustituidos.

Activos cuyo importe permanece

invariable.

Son los activos que mantienen invariable o inmutable su

valor con el transcurso del tiempo, ejemplo:

Cuentas por cobrar

Dinero en efectivo

Depósitos en cuenta corriente

Cuentas de ahorro, entre otras.

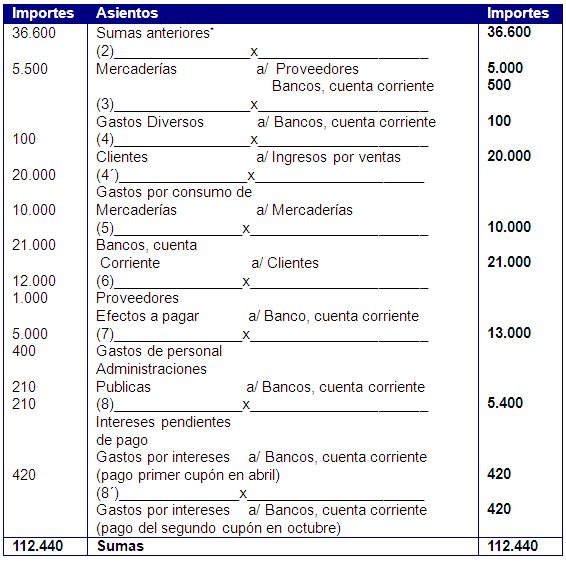

Registrado el asiento de apertura tanto diario como

mayor, se recogen registros en ambos libro, diferentes

transacciones u operaciones.

Supóngase que la empresa A durante 2002 sean las

siguientes:

Se compra a crédito mercaderías por

5000 u.m satisfaciendo por banco costes de transporte por

5000 u.m.Se pagan por banco gastos diversos por un importe de

100 u.m.Se vende a crédito mercaderías por

20.000 u.m. El coste para la empresa de la mercancía

entregada era de 10.000u.m.Los clientes ingresan en bancos de la empresa un

total de 21.000 u.m.Se satisfacen 12.000u.m a proveedores por facturas

pendientes y satisfacen todos los efectos aceptados,

operaciones realizadas mediante la cuenta corriente de la

empresa en bancos.Se pagan gastos de personal por 5000u.m

satisfaciendo deudas con las administraciones públicas

por 400 u.m.El préstamo que figura en balance por 7.000

u.m fue obtenido por la empresa el 1 de octubre de 2001, a

reembolsar dentro de 5 años y devenga un 12% de

interés anual a satisfacer por semestre vencidos. En 1

de abril de 2002 se satisface el primer cupón y el 1de

octubre de ese año el segundo.

Utilizando el convenio de cargo y abono se razono de la

siguiente forma:

¿Qué tipo de cuentas intervienen en la

transacción: de activo, de pasivos, de neto, de gasto

o de ingreso?Estas cuentas experimentan un aumento o una

disminución.Dependiendo de la naturaleza de las cuentas que

intervienen, esta serán cargadas o

abonadas.

Uniendo al asiento de apertura los asientos para recoger

las operaciones del ejercicio, tendríamos:

*las sumas del asiento de apertura

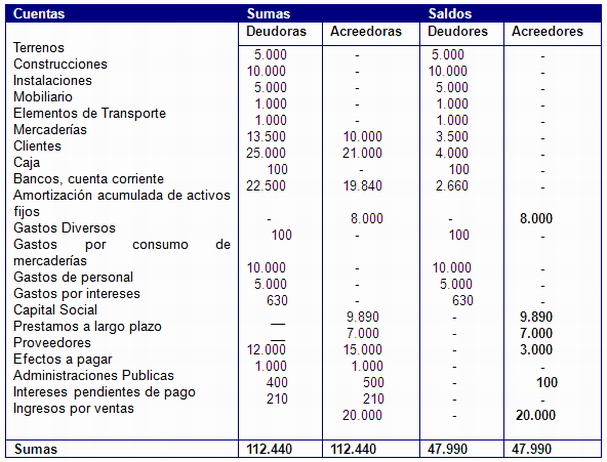

El traspaso al libro mayor dará como resultado

los siguientes movimientos:

ESTABLECIMIENTO DEL BALANCE DE COMPROBACIÓN O

SUMAS Y DEL BALANCE DE SALDOS

La información recogida en el libro mayor, se

vuelve en un estado resumen intermedio de los finales, que es el

balance de sumas y saldos; Las sumas deudoras son los totales

consignados en el debe de cada cuenta. El saldo es la diferencia

entre sumas de un lado y de otro de la cuenta.

Así pues el balance de sumas y saldos de la

empresa A, será asi:

El balance de suma comprueba que los asientos del diario

han sido pasados íntegramente al mayor, totalizando tanto

las sumas deudoras como las acreedoras, lo mismo que el

diario.

PROCESOS DE AJUSTES

Lo que se conoce como proceso de ajuste, tiene la

siguiente fase:

Contraste de saldos contables con saldos

reales.Formulación del resultado del

periodo.

Por contabilización de operaciones no

registradas durante el periodo.Mediante el ajuste de cuentas su

funcionamiento.

Es necesario hacer otro tipo de asientos que

técnicamente reciben el nombre de asientos de

reclasificación, como puede ser el trasvase de un pasivo a

largo plazo a un pasivo a corto plazo, por el paso del

tiempo.

CONTRASTE DE SALDOS CONTABLES CON SALDOS

REALES

Estos son obtenidos a través de un proceso

documental. Ello hace que sea necesario contrastar los saldos

contables con las reales y, en su caso, analizar las causas de

las posibles consecuencias.

Lo anterior se consigue sometiendo a las rubricas del

activo y del pasivo a un inventario.

Si las cuentas son representativas de cosa, el

inventario consiste en contar y valorar lo contado.

Inventario físico.Si las cuentas son representativas de derechos u

obligaciones, el inventario consiste en contrastar el saldo

sugerido de la contabilidad de la empresa con el que tenga el

deudor o acreedor correspondiente.

FORMULACIÓN DEL RESULTADO DEL PERIODO.

CONTABILIZACIÓN DE OPERACIONES NO REGISTRADAS DURANTE EL

PERIODO

El resultado del periodo es la diferencia entre los

ingresos del periodo y los gastos del periodo, tal como fueron

definidos en otro apartado, es decir, los ingresos como

incrementos de activos por la prestación de servicios o la

venta de cosas y los gastos como disminución de activos,

que son la contrapartida de los ingresos.

Toma en cuenta estas magnitudes; Al aplicar este

criterio, se dice que se aplica el principio del devengo o que se

contabiliza en base acumulativa.

Por otra parte, el hecho de periodificar o trocear el

resultado de una empresa hace que estemos abocados a establecer

una serie de estimaciones para emparejar correctamente los

ingresos de un periodo con los gastos ocasionados para la

obtención de tales ingresos.

Esta periodificacion hace que tengamos que ajustar tanto

los ingresos como los gastos para adecuarlos al importante

imputable a ese periodo de tiempo.

AJUSTES A DETERMINADAS CUENTAS SEGÚN SU

FUNCIONAMIENTO

Las cuentas registran cargos y abonos que implican

variaciones, según cada una de ellas. Se puede utilizar

iguales criterios de valoración o distintos para los

cargos. L cuenta se lleva administrativamente cuando se utilizan

iguales criterios de valoración para registrar los cargos

y abonos; la cuenta se lleva especulativamente cuando se utilizan

distintos criterios de valoración para registrar los

cargos y los abonos.

Se estudiaran la situación financiero-

patrimonial de una empresa, para concluir el libro con el estudio

de los resultados.

Esta se representa por el balance de

situación:

Activo: Circulantes o bienes de cambio;

existencias, derechos de cobros, tesoreríasPasivos: Patrimonio neto, pasivo fijo, Pasivo

circulante.

ACTIVOS FIJOS O INMOVILIZADOS DE MATERIALES O

TANGIBLES Y CONTENIDO

Los activos fijos materiales o tangibles son bienes de

naturaleza corpórea, que usa la empresa durante un periodo

determinado.

Loa activos fijos tangibles o materiales pueden

agruparse en dos grandes apartados.

Activos fijos materiales depreciables: Son aquellos

que tienen una vida limitada y, por lo tanto, su coste ha de

ser asignado durante los ejercicios en que se usa, carros,

maquinas, edificios.Activos Fijos materiales no depreciables: Son

aquellos cuya vida es ilimitada. Como los

terrenos.

En contabilidad, cuando la adquisición de un bien

o servicio implica utilidad a dos periodos contables sucesivos,

se suele registrar el activo como gasto anticipado, en tanto si

presta servicios se califica como activo fijo.

VALORACION DE LOS ACTIVOS FIJOS MATERIALES: ALTA EN

PATRIMONIO

Cuando se da de alta en patrimonio un activo fijo, el

valor a asignar ha de ser la suma de los desembolsos necesarios

que haya de realizarse hasta que el mismo se encuentre en

condiciones de empezar a funcionar.

El valor a asignar un activo fijo al darle de alta en

patrimonio está en función del llamado, principio

de especialización del ejercicio; en el sentido de que el

importe de los costes a capitalizar y después a asignar en

el futuro como gastos de ejercicio futuro. Como complemento, los

costes derivados de la adquisición de un activo

serán capitalizados, en tanto este activo no esté

en condiciones de generar ingresos

ADQUISICIÓN A TERCEROS CON PAGO AL

CONTADO

En este caso no se presentan problemas a la hora de

fijar el valor del activo en concreto.

ADQUISICIÓN A TERCEROS CON PAGO

APLAZADO

En este caso el problema que se plantea:

¿Debe formar parte del coste del activo de

interés por aplazamiento en el pago? Se podría

pensar que el gasto de interés no es necesario, por cuanto

no es un coste intrínseco a la compra y por lo tanto

debería computarse como coste del dinero que el

suministrador presta a la empresa, y siendo así, computado

en los resultados de periodos en que ese gasto financiero se

devengue.

ADQUISICION A TERCEROS CON FINANCIACION EN MONEDA

DISTINTA AL EURO

Aquí se añade otro problema. El activo

fijo es financiado por un proveedor ajeno a la zona

euro.

Surge una diferencia que es necesario discernir, como

siempre, si debe formar parte del coste del activo o de los

resultados del periodo en que esa diferencia se ponga de

manifiesto.

Con carácter general, el criterio es similar al

de la capitalización.

Gastos de Establecimientos.

Son los gastos necesarios hasta que la empresa inicia su

actividad productiva al establecerse o con motivo de

ampliaciones de capacidad (publicidad de lanzamiento,

captación y adiestramiento del personal). La

característica más sobresaliente es su

naturaleza técnico-económica.

Gastos de Investigación y

Desarrollo.

Son gastos corrientes de capital (público y

privado) en trabajo creativo realizado

sistemáticamente para incrementar los

conocimientos, incluso los realizados sobre la

Humanidad.

La imputación contable de estos gastos, en

principio, son gastos del ejercicio, tanto si se

realizan por parte de la empresa como si realizan por encargo a

terceros.

No obstante podrán activarse generalmente al

cierre del ejercicio como inmovilizado Intangible

desde el momento en que cumplan las siguientes

condiciones:

• Estar específicamente individualizados por

proyectos y su coste claramente establecido para que

pueda ser distribuido en el tiempo.

• Tener motivos fundados Del éxito

técnico y de la rentabilidad económico-comercial

Del Proyecto o proyectos de que se trate.

Uno de los objetivos que se fijó AUCA en su

creación fue el de establecer normas o

Principios contables encaminados a enmarcar la contabilidad

de la empresa española en una

concepción moderna de la misma, a fin de que

pudiera ofrecer a sus usuarios una

información económico-financiera

fiable, que satisficiera sus necesidades de presentar una

imagen fiel de la situación patrimonial y de

los resultados de las operaciones. Para acometer

esta labor se creó en junio de 1979 la Comisión de

Principios y Normas de Contabilidad.

Entre sus objetivos fundamentales, el primordial, es el

de contribuir a establecer un cuadro normativo en el campo

contable, que permita alcanzar una fiabilidad suficiente a

la Información contable financiera que

periódicamente deben preparar las empresas

españolas.

Para esta organización los gastos de

investigación deben llevarse a la cuenta de gastos cuando

se produzcan.

Derecho de Traspaso.

Adquisición del derecho de utilización de

inmuebles y locales arrendados, debiendo satisfacer

el importe correspondiente al arrendatario, es decir, a la

persona que disfrutaba antes del local en

régimen de arrendamiento y que cobra ahora estos derechos

para dejar el local al nuevo arrendatario.

Concesiones Administrativas.

Concesión es el otorgamiento por una empresa a

otra del derecho de explotación de Bienes y

servicios por un lapso de tiempo. Concesión administrativa

es un negocio jurídico por el que una

administración pública atribuye a uno o más

sujetos derechos o deberes de los que carecía

sobre bienes del dominio público (por ej. el uso,

aprovechamiento, explotación, uso de

instalaciones, construcción de obras, de nuevas terminales

marítimas, terrestres o aéreas). La

administración pública mantiene en todo momento la

capacidad de asegurar el cumplimiento del fin

contemplado.

Son concesiones administrativas:

La concesión de servicio público, es un

contrato por el cual la administración

encargada de dar un servicio público

encomienda a una persona física o jurídica la

Prestación del mismo, a cambio de una remuneración

(que se fija según los resultados Financieros de la

explotación del servicio).

La concesión de obra pública, es un

contrato por el que se encarga a un particular la

realización de una obra pública,

consistiendo la remuneración del contratista en el derecho

a explotar la obra o en tal derecho

acompañado de un precio.

La concesión demencial, es un contrato por el que

la administración titular de un bien de

dominio público otorga a una persona física o

jurídica el derecho a realizar un uso

privativo, exclusivo y excluyente. Estas concesiones

están reguladas en legislación sectorial

(Ley de Costas, Ley de Aguas, Ley de Minas, Ley de

Puertos, etc.)

Programas o Aplicaciones

Informáticas.

Un programa informático es un conjunto de

instrucciones que una vez ejecutadas

realizarán una o varias tareas en una

computadora. Una vez que la empresa desarrolle este

Programa puede capitalizar o activar sus costos siempre que

esto sea una inversión.

Fondo de Comercio.

En la economía de la empresa y en contabilidad,

se entiende por fondo de Comercio o goodwill, el

valor actual de los superbeneficios que produce una

empresa.

Corresponde al valor inmaterial de la misma, derivado de

factores como la clientela, la eficiencia, la

organización, el crédito, el prestigio, la

experiencia entre otras.

Una empresa puede valer más que la suma

algebraica de todos los elementos que componen su

patrimonio. El fondo de comercio recoge este sobre valor por

encima de los elementos que la forman y que en caso

de venta hace que se pague por la misma más de los

que valen sus elementos en sí. El fondo de

comercio cuantifica la capacidad de las empresas

para obtener beneficios extraordinarios, entendido éstos

como aquellos beneficios superiores a la

rentabilidad normal del mercado o del sector.

Los dos sistemas que existen para valorar el fondo de

comercio se basan en gran medida en actualizar los

beneficios que se espera que alcance la empresa. Por ello, en su

Cálculo intervienen tres elementos.

La cuantía de los beneficios que se consideran

normales, el número de años futuros

que se han de tener en cuenta y el tipo de

interés que se utilizará para actualizar los

valores antes mencionados.

El método indirecto o alemán, considera

que el valor de la empresa en funcionamiento es el

valor de rendimiento. Entonces el Fondo de Comercio se calcula

mediante la diferencia entre el valor de rendimiento

y el valor sustancial.

El método directo o anglosajón parte de la

determinación del valor material de la

Empresa y separadamente se estima el fondo de comercio

mediante el método de súper

Rendimientos. Se parte de la comparación, en cada

ejercicio, entre el beneficio que obtiene la empresa

y el que se consideraría normal en el sector o en la

economía. La diferencia entre ambos

sería el súper rendimiento.

Baja de Activos Intangibles.

Después de ver la valoración y la

definición del inmovilizado intangible, ahora es

momento de estudiar cuándo se dan de baja (ya

sea por venta o por final de vida útil) y la

manera que establece la normativa para ello, por lo tanto

un activo intangible se dará de Baja

cuando:

• No se espere obtener beneficios económicos

futuros, Ni por su utilización Ni por su

Venta o cesión, pasando a pérdidas su valor

neto en libros.

• Se decide ponerlo a la venta, lo que

implicará reclasificarlo al apartado de activos

cCorrientes (recordemos que está en el activo

en la parte de activos no corrientes), en el

apartado de "Activos no corrientes mantenidos a la venta" y a

partir de esa fecha, se interrumpe la

amortización, valorando el activo por el menor entre el

valor contable o en libros y el valor razonable

menos los costes de venta.

Derechos de la Propiedad Industrial e

Intelectual.

La propiedad intelectual (P.A.) tiene que ver con las

creaciones de la mente: las Invenciones, las obras

literarias y artísticas, los símbolos, los nombres,

las imágenes y los dibujos y modelos

utilizados en el comercio.

La propiedad intelectual se divide en dos

categorías: la propiedad industrial, que

incluye las invenciones, patentes, marcas, dibujos y

modelos industriales e indicaciones

geográficas de procedencia; y el derecho de

autor, que abarca las obras literarias y Artísticas, tales

como las novelas, los poemas y las obras de teatro, las

películas, las obras Musicales, las obras de arte, tales

como los dibujos, pinturas, fotografías y esculturas, y

los Diseños arquitectónicos.

Los derechos relacionados con el derecho de autor son

los derechos de los artistas Intérpretes y

ejecutantes sobre sus interpretaciones y ejecuciones, los

derechos de los Productores de fonogramas sobre sus grabaciones y

los derechos de los organismos de Radiodifusión sobre sus

programas de radio y de televisión

En el ámbito de la nueva economía, o

economía del conocimiento, el Capital

Intelectual se ha constituido en el principal factor

generador de valor agregado y el que le Crea ventajas

competitivas a las empresas, sin embargo, la contabilidad

tradicional, además De que sólo muestra resultados

del pasado no registra los activos inmateriales.

Reconocimiento del Ingreso.

El momento en que se reflejan en la contabilidad,

condiciona la determinación del resultado del

ejercicio. La Asociación Española de Contabilidad y

Administración de Empress (1991), el

International Accounting Standards Committee (1993). Estos

requisitos pueden resumirse en los siguientes

puntos:

1. Que el ingreso pueda medirse

razonablemente.

2. Que la obtención de la contraprestación

acordada esté razonablemente

asegurada.

3. Que los gastos correspondientes a los ingresos puedan

estimarse razonablemente.

4. Que se haya producido el hecho o acontecimiento

crucial.

El cobro de anticipos realizados por los clientes se

considera como

Un criterio admitido para el reconocimiento de los

ingresos, ya que frecuentemente no reflejan el trabajo

realizado.

MÉTODO DEL CONTRATO CUMPLIDO.

Formulas a la Salida.

Es cuando un vendedor ceder la propiedad en un lugar

acordado ya sea un almacén o un punto de transporte.

Formula a la llegada.

Ventas.

La venta es un proceso organizado orientado a potenciar

la relación

Vendedor/cliente con el fin persuadirle para obtener los

productos de la empresa.

Ventas al Contado y A crédito.

Venta al contado

Se da cuando se vende un producto y se cobra el total de

su valor al momento mismo de la

Transacción.

Venta al crédito

Se da cuando se vende un producto y se acuerda cobrar

una parte o el total de su valor en un plazo determinado, por

ejemplo, a 30 días.

Venta a consignación

Se da cuando se vende un producto a un intermediario y

se cobra a medida que el intermediario vaya

vendiendo el producto al consumidor final.

Una venta a consignación puede darse, por

ejemplo, en el caso de que seamos una Empresa

productora de textiles y vendamos nuestros productos a una tienda

(intermediario),

La cual a su vez venderá los productos al

público; a esta tienda le dejamos un pequeño

surtido de nuestros productos, y luego la visitamos

semanalmente cobrando sólo por los productos

que ella haya vendido al público.

Si en este caso hubiéramos vendido al

crédito, por ejemplo, a 60 días, la tienda no

nos pagaría hasta que se haya cumplido el

plazo pactado, así haya vendido antes todos

nuestros productos; en cambio con la venta a

consignación, podemos ir cobrando aunque sea un producto

por semana.

Ventas mediante la Aceptación de Tarjetas de

Crédito.

Las tarjetas de crédito, también llamadas

dinero plástico o dinero electrónico tienen

las

Siguientes ventajas para tu empresa:

1. Incrementan las ventas ya que abren a tus clientes

las posibilidades para nuevos y Modernos medios de

pago. Se estima que el recibir tarjetas de crédito puede

aumentar tus ventas hasta en un 30%.

2. Además, también son atractivas para los

clientes por la comodidad y seguridad que

representan ya que ayudan a reducir el manejo de

efectivo (ventaja también importante para tu

negocio).

3. Mercado lógicamente hablando, la tarjeta de

crédito puede aumentar tu facturación

porque psicológicamente facilita la compra

por impulso. Transmite al consumidor un sentido de

facilidad de compra y sobre todo de "compra inmediata". Y desde

luego por ser un medio autorizado en segundos,

impide que el cliente pueda cancelar la

transacción una vez realizada.

4. El crédito es ofrecido directamente por un

banco o empresa emisora de tarjetas con lo que no

tienes que utilizar capital propio para que tu cliente reciba el

beneficio.

Esto desde luego también significa que no tienes

ningún riesgo en la transacción porque

no es tu dinero el que está en juego ya que el cliente es

el responsable ante el Emisor desde el momento en

que le fue concedido el crédito a través de la

posesión d De una tarjeta.

5. Otra ventaja es que los sistemas de autorizaciones

permiten aceptar tarjetas las 24 horas del

día con total seguridad lo cual amplía tus

posibilidades de operación.

Cargos de Intereses.

Costos adicionales por concepto de interés al

usar la tarjeta de crédito.

Ingreso Bruto e Ingreso Neto.

Ingreso Bruto: es en efecto el ingreso total que recibe

una empresa (incluye ingreso Operacional y

financiero).

Ingreso Neto: es el ingreso bruto menos las deducciones

por cargas sociales y fiscales

Para que no te queden dudas, el Ingreso Financiero es el

otro rubro que completa el Ingreso bruto y consiste

en ingresos por préstamos, intereses, dividendos

recibidos, entre Otros

Devoluciones y Rebajas en Ventas.

Comprende las devoluciones efectuadas por los clientes,

rebajas y bonificaciones otorgadas a éstos,

de las mercancías vendidas, bien de origen por

deficiencias de las mismas, incumplimientos de las

especificaciones contractuales u otras causas aceptadas,

que previamente fueron registradas en la cuenta de

ventas

Se debita:

Por los importes de las devoluciones efectuadas por los

clientes de los productos terminados y

mercancías vendidas, bien se originen por deficiencias de

las mismas, incumplimientos de las especificaciones

contractuales u otras causas aceptadas, que

previamente fueron registrados en las cuentas de

Ventas, así como las rebajas o bonificaciones

concedidas a los clientes sobre las ventas

Se acredita:

Los saldos de estas cuentas se cancelan al final del

año, contra la cuenta de Resultado.

Descuentos en Ventas.

Se consideran ventas con descuento aquellas que se

realicen por precio inferior o en condiciones

más favorables que las habituales, con el fin de potenciar

la venta de ciertos Productos o el desarrollo de uno

o varios comercios o establecimientos.

Gastos de Ventas.

Son las erogaciones que están directamente

relacionadas con la operación de ventas.

Como ejemplo se citan: fletes, sueldos y Comisiones de

vendedores

Son los relacionados con la preparación y

almacenamiento de los artículos para la venta, la

Promoción de ventas, los gastos en que se incurre al

realizar las ventas y, si no se tiene un

Departamento de reparto, también los Gastos por este

concepto.

Los originados por las ventas o que se hacen para el

fomento de éstas, tales como:

Comisiones a agentes y sus gastos de viajes, Costo de

muestrarios y exposiciones, gastos de Propaganda,

Servicios de correo, teléfono y telégrafo del

área de ventas

Derechos de Cobro.

Derecho que tiene el acreedor frente al deudor de cobrar

lo debido por venta de Mercancías o

prestación de servicios.

Los derechos corrientes de cobro son créditos a

favor de la empresa generados por el diferimiento

entre la corriente real de una operación de

tráfico, de venta o prestación de

Servicios, y su corriente financiera en dinero. Como

créditos que son forman parte del

Activo circulante.

En función del tipo de operación de

tráfico que los origina están:

1º. Clientes o créditos comerciales, que son

la expresión contable de los derechos corrientes

de cobro por operaciones de venta a crédito

de productos y servicios típicos de la empresa

2º. Deudores, entre los que figuran los

créditos concedidos en operaciones de tráfico,

venta o prestación de servicios, que son extraordinarias,

ajenas y, por lo tanto, inhabituales o

atípicas en la empresa. En el PC se denominan

créditos comerciales a los deudores por

Ventas típicas de productos, mientras que el resto

son considerados créditos no comerciales.

Siendo t= 0,3690427 expresado el 36,90%.

El siguiente cuadro mostrará las cuotas de

amortización a computar cada año:

3.3.2.1.3 Método Decreciente en Función

de Números o Dígitos Naturales.

En este método se distribuye la base amortizable,

en este caso (Vo – Vr) entre los años de vida útil,

pero de manera decreciente, siendo la base de cálculo la

suma de los números dígitos de los años. En

el ejemplo anterior se amortizaron con los números

dígitos, las cuotas anuales se calcularas

así:

Base: 1 + 2 + 3 + 4 + 5 = 15

Cuota del 1re año: 10000 – 1000 / 15 * 5 =

3000

Cuota del 2do año: 10000 – 1000 / 15 * 4 =

2400

Cuota del 3re año: 10000 – 1000 / 15 * 3 =

1800

Cuota del 4to año: 10000 – 1000 / 15 * 2 =

1200

Cuota del 5to año: 10000 – 1000 / 15 * 1 =

600

3.3.2.2 Métodos Basados en la

Actividad.

En este la base de amortización es distribuida a

lo largo del tiempo tomando como referencia tan solo el uso de la

productividad y no el transcurso del tiempo. Supongamos que una

máquina cuyo coste inicial es de 5000u.m sin valor

residual, se amortiza en funcion de las piezas que produce que

estiman en 10000. El ritmo de produccion anual es:

Las cuotas de Amortización seran:

Primer año: 5000 / 10000 * 3000 = 1500

Segundo año: 5000 / 10000 * 4500 =

2250

Tercer año: 5000 / 10000 * 2500 = 1250

3.3.2.2.1 Especial Referencia a los Bienes Naturales.

El Factor de Agotamiento.

Los bienes y recursos naturales son un gran almacen de

existencias pendientes de ser extraídas. El coste de esto,

viene dado por el agotamiento de este bien. Por lo tanto hablamos

de agotamiento y es en realidad un método de

depreciacion basado en la actividad que se conoce con el nombre

de amortización en función del factor agotamiento.

El factor agotamiento viene dado por el cociente del valor

amortizable del bien natural entre la cantidad de existencias que

se estima contiene el recurso.

3.3.2.3 La Amortización de Ampliaciones y

Mejoras.

Se dice que las ampliaciones son adiciones a los

inmovilizados materiales y que por tanto su coste es

capitalizable. Es decir, que a un activo se le añade otro

con el que forma una unidad indisoluble. Igual podemos decir que

las mejoras aumentan la eficiencia o eficacia del

activo.

Supomgamos que una máquina cuyo coste de origen

fue de 10000u.m con una vida útil estimada de 10

años, se le hace una ampliación al cabo de 6

años de uso, el coste de la ampliación debe

asignarse a los años restantes. Supongamos que la

amortización es lineal, sin valor residual y que el coste

de la ampliacion es de 2000u.m.

3.3.3 Cambios en las Estimaciones de la Vida

Útil.

Cuandfo se estima la predicción de un bien a

largo plazo, se producen unos cambios en la estimación

inicial. Estos cambios pueden deberse a:

Errores de la estimación inicial.

Aparición de nuevas circunstancias que

alteren esa estimación.

En el primer caso, en la estimación han sido

infravalorados o sobrevalorados según se haya amortizado

por lo que se recomienda ajustar los resultados de ejercicios

anteriores. Cuando se modifican resultados de ejercicios

anteriores, se dice que se hace un ajuste al patrimonio y cuando

no se modifican, se dice que se hace un ajuste al

resultado.

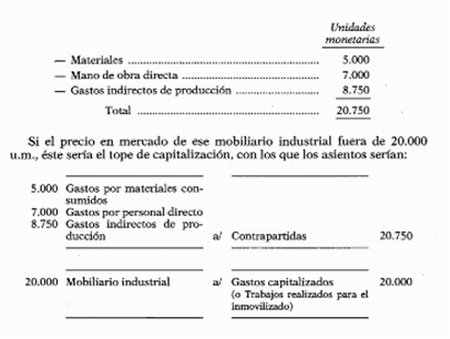

3.4 El Inmovilizado Material en el Plan General de

Contabilidad.

El inmovilizado material en explotacion lo recoge el PGC

en el subgrupo 22 y el que esta en ejecución o en curso en

el subgrupo 23. En los casos que la empresa capitaliza gastos en

activos fijos, la contrapartida del cargo al activo en cuestion

que utiliza rl PGC no es la cuenta Gastos Capitalizados, sino una

de ingresos llamados ingresos contables, ya que son conceptos

compensadores de gastos. Esta cuenta se denomina trabajos

realizados para el inmovilizado material.

Por lo tanto el PGC lo contabilizará

asi:

Por los materiales usados no se haria apunte mas que

al final del periodo, dado que el PGC utiliza un

método de inventario periódico.El resto de gastos lo contabilizaría por

naturaleza, sin agrupación como gastos

indirectos.Así, los unicos asientos que haría en

la contabilidad financiera, según el PGC

serían:

El PGC computa 2 clases de

depreciación:

La amortización, cuyo cargo computa en las

cuentas principales.Y la depreciación por pérdidas que no

tienen relacion con el proceso de

amortización.

Cuando el valor de un mercado de un inmoviliario sea

inferior al valor neto contabley esta diferencia no se considere

definitiva, se procederá a dotar una provisión,

siempre que su valor neto contable no pueda recuperarse mediante

la generación de ingresos suficientes para cubrir todos

los costes y gastos, incluida la anortizacion que se producen

como consecuencia de su utilizacion. Si las causas que motivan la

dotación desaparecen, se deberá anular el importe

provisionado.

Cuando se habla de valor de mercado para un bien de uso

es que lo está tratando como bien de cambio y aplica el

principio de prudencia valorativa mediante la regla de coste o

mercado, el mas bajo.

El PGC admite la capitalización de las

diferencias de cambios provenientes de financiación agena

de moneda distinta del euro, capitalización que puede

implicar un mayor valor del activo en curso si las diferencias

son negativas o un menor valor del activo en curso si las

diferencias son positivas.

Las condiciones impuestas para esta

capitalización son:

Que la deuda generadora de las diferencias se haya

utilizado imequívocamente para adquirir un activo

inmovilizado concreto y perfectamente

identificable.Que el periodo de instalación de dicho

inmovilizado sea superior a 12 meses.Que la variación en el tipo de cambio se

produzca antes de que el inmovilizado se encuentre en

condiciones de funcionamiento.Que el importe resultante de la incorporación

al coste no supere en ningun caso el valor de mercado o de

reposicion del inmovilizado.

Este tratamiento responde al método de la renta,

de tal manera que el cargo a la cuenta del activo tiene como

contrapartida un ingreso diferido que se va volcando como

ingreso, a medida que la empresa amortiza el bien o cuando lo da

de baja en balance.

3.5 El Inmovilizado Material en las NIC//NIIF del

IASB.

Aspectos relevantes recogidos en esta norma:

Reconocimiento, un elemento debe ser reconocido como

activo cuando:Sea probable que ls empresa obtenga los beneficios

económicos futuros derivados del mismo.El coste del activo para la empresa pueda ser

valorado con suficiente fiablidad.Valoracion inicial, todo elemento del inmovilizado

materialque cumpla las condiciones para ser reconocido como

un activo debe ser valorado, nicialmente, por su

coste.Desembolsos posteriores a la adquisición,

estos deben ser añadidos al importe en libros del

activo cuando sea probable que de los mismos se deriven

beneficios económicos futuros, adicionales a los

originariamente evaluados, siguiendo pautas normales de

rendimiento, para el activo existente.Valoracion posterior al reconocimiento inicial:

tratamiento preferente, todos los elementos del inmovilizado

material deben ser contabilizados según su coste de

adquisición menos la depresiación acumulada

practicada y el importe acumulado de cualquier pérdida

por deterioro del valor que hayan sufrido a lo largo de su

vida útil.Tratamiento alternativo permitido, las

revalorizaciones deben ser hechos con regularidad, de manera

que el importe en libros en todo momento no difiera

significativamente del que podrá determinarse

utilizando un valor razonable a la fecha del

balance.

3.A.1 Capitalización de Gastos Financieros en

Inmovilizados Materiales.

Un activo no esta en disposición de funcionar

cuando está en construcción o montaje, por lo que

la capitalización de gastos financieros se

producirán en inmovilizados que esten en curso. Toda la

financiación con que cuenta una empresa, propia y agena,

financia toda la inversión, la que está en

explotación y la que esta en curso, ya que la identidad

contable es:

La única financiación que puede generar

gastos es la ajena y que el activo en curso puede estar

financiado especificamente por un pasivo en concreto, pero que

igualmente lo esta por pasivo en general.

Un pasivo remunerable específico es aquel que

financia directamente la ejecución del activo en curso al

igual que otros activos, y que devenga igualmente un gasto

financiero y finalmente pasivo no remunerable es aquel que no

devenga gastos financieros.

3.A.2 Capitalización de Diferencias de Cambio

en Inmovilizados Materiales.

Las diferencias de cambio se producen sin tener en

cuenta la voluntad de las partes que intervienen en el contrato

de financiación: deudor y acreedor. Es un resultado ajeno

del contrato en si y en este sentido no debería ser

capitalizada. Cuando se miden los resultados de un periodo y se

determina o establece la situación financiero-patrimonial

al final de ese periodo, los débitos y créditos en

moneda distinta del euro deben ser actualizados al cambio vigente

a esa fecha de corte.

3.A.3 Construcción de Inmovilizados Materiales

con Medios Propios.

Cuando la empresa construye activos fijos con medios

propios debe tenerse en cuenta que el coste total computado no

debe ser superior al precio que el activo ne cuestion tuviera en

el mercado, si es el caso, ya que de lo contrario debería

computarse como coste del periodo la diferencia entre el precio

total y el precio del mercado.

Supongamos que para construir un mobiliario fabril para

su uso la empresa consumirá los siguientes

factores:

3.A.4 Revalorizaciones de Activos Inmovilizados

Materiales.

Los activos fijos materiales se dan de alta patrimonio

por su coste, bien sea de adquisición a un tercero o de

construcción, así como el valor útil de

reposición, en el caso de las donaciones. Los activos

fijos pueden experimentar plusvalías bien reales o

simplemente monetarias que, si se quieren que luzcan en balance,

deben computarse como lo que son, es decir, incrementos de valor

no realizados que se irám realizando a medida que el bien

afecto se amortice o se dé de baja en el

balance.

3.A.5 Bienes Naturales. Su Amortización y la

de Activos Relacionados.

Para poder explotar estos activos, la empresa debe

incurrir en dos tipos de costes que reciben los nombres

de:

Costes de exploracion y desarrollo.

Costes de explotación.

Los primeros comprenden todos los desembolsos necesarios

para descubrir la existencia del recurso (incluyendo el coste de

la concesión), incluyen igualmente los costes de

desarrollo que son aquellos que se ocacionan para hacer

explotable el bien natural.

Entre los costes de explotación se encuentran los

costes de personal, material fungible y el coste de

amortización de los activos tangibles o materiales afectos

al bien natural, tales como elementos de transportes,

construcciones, instalaciones, entre otros.

3.A.6 Desembolsos Capitalizables Posteriores a la

Entrada en Funcionamiento de un Bien.

Un desembolso provocado por un activo que está en

fncionamiento es capitalizable si:

Mejoraba el rendimiento o capacidad del

bien.alargaba su vida útil.

De igual manera, el efecto en su rendimiento o de

capacidad ha de medirse igualmente para cuantificar el importe a

capitalizar. Respecto a su expresión contable se entiende

que si el trabajo de mejora incrementa su rendimiento o

capacidad, este efecto debe ser mostrado en la cuenta deudora

representativa del bien. Por el contrario, si el efecto es un

alargamiento de la vida útil sin que el comportamiento del

activo varíe, este efecto debe mostrarse en la cuenta

acreedora o compensadora, es decir en la amortización

acumulada, pues en definitiva le mide el efecto del paso de

tiempo en que ese activo colabora en la empresa con sus

servicios, debido al trabajo que mejora, se van a

alargar.

3.A.7 Activos con Valor Residual

Negativo.

En muchas ocasiones no se considera valor residual

alguno, por tanto los costes inherentes al desmantelamiento y

venta del activo igualan el importe obtenido por esa venta. Pero

se puede dar el caso de que los costes necesarios para llevar a

cabo la baja del activo superen los ingresos por su venta, con lo

que se produce un valor residual negativo.

3. A.8 Métodos Especiales de

Amortización.

Amortización por Inventario: son aquellos

cuya vida útil supera el ejercicio, son los que forman

parte del inmovilizado y son los que deben ser sometidos a

amortización.Amortización por Reposición: en casos

excepcionales y para determinados sectores de actividad, se

podrán valorar ciertas inmovilizaciones materiales por

una cantidad y valor fijo, cuando se cumpla que: su valor

global y composición no varíen sensiblemente y

que dicho valor global sea de importancia secundaria para las

empresas.Amortización por Grupos: poseen las

siguientes características: la tasa de

amortización se aplica sobre el saldo global de los

activos al final del periodo. Las bajas de activos no

provocan resultados sino que se cancela el importe de

amortización acumulada necesaria para no dar

resultado.

3. A.9 Vida Media o Compuesta de los Inmovilizados

Materiales.

Se llama vida media o compuesta al cociente resultante

de dividir las bases de amortización por las cuotas

anuales de amortización. Supongamos la siguiente

información:

3. A.10 La Amortización no Proporciona

Liquidez.

Con frecuencia se dice que la amortización

proporciona liquidez a la empresa, llegando incluso a

acuñar el término flujo de caja como equivalente a

beneficios mas amortizantes del periodo. Si esto fuera

así, las empresas con problemas de liquidez no

acudirían a un banco en busca de créditos o

préstamos, sino que encargarían a su tenedor de

libros unos cuantos asientos de cómputo de

amortización.

Los inmovilizados inmateriales o intangibles son bienes

de uso que se caracterizan por carecer, con carácter

general, de sustancia física. Cuando se habla de que son

bienes de uso quiere decir que el propietario de los mismos

recibe servicios en periodos futuros, en contra der otros activos

que son totalmente intangibles, en sentido estricto, pero que no

son bienes de uso, como es el crédito contra un

cliente.

Los problemas de contabilidad que se derivan de la

tendencia de activos fijos inmateriales son similares a los

estudiados para los inmovilizados materiales, a saber:

Valor por el que se dan de alta en

patrimonio.Función de amortización a aplicar para

la distribución de su coste sobre los ejercicios que

se benefician de su uso.Valor por el que se da de baja el

patrimonio.

PASIVOS Y PATRIMONIO EN LA EMISORA Y EN LA

TENEDORA

Los desembolsos posteriores al registro inicial deben

ser añadidos al importe del valor contable cuando sea

probable que de los mismos se deriven rendimientos

económicos futuros o un potencial de servicio, adicionales

a los originalmente evaluados para el activo existente, tales

como: modificación de un elemento para ampliar su vida

útil o para incrementar su capacidad productiva. Puesta al

día de componentes del elemento, para conseguir un

incremento sustancial en la calidad de los productos o servicios

ofrecidos; y adopción de procesos de producción

nuevos que permiten una reducción sustancial en los costes

de operación estimados previamente. Desembolsos

posteriores.

Con posterioridad a su reconocimiento inicial como

activo, todos los elementos del inmovilizado material, deben ser

contabilizados a su valoración inicial, incrementado, en

su caso, por los desembolsos posteriores, y descontando la

amortización acumulada. El modelo de revalorización

solo será aplicable en aquellos casos en los que exista un

mercado suficientemente significativo y transparente que minimice

el sesgo que pudiera producirse en el cálculo de las

plusvalías. VALORACION POSTERIOR Modelo del

coste.

Modelo de la Revalorización

La Financiación de la empresa

La contabilidad financiera o externa contabilidad o a

secas (o, simplemente, contabilidad) es la técnica, se

clasifican, se registran, se suman y se informa de las

operaciones cuantificables en dinero realizadas por una entidad

económica.

Es la utilización de ciertos principios al

registrar, clasificar y sumarizar, en términos monetarios,

datos financieros y económicos, para informar en forma

oportuna y fehaciente las operaciones de la vida de una

empresa.

La función principal de la contabilidad

financiera o externa es llevar en forma histórica la vida

económica de una empresa: los registros de cifras pasadas

sirven para tomar decisiones que beneficien en el presente o a

futuro. También proporciona los estados contables o

estados financieros que son sujetos al análisis e

interpretación, informando a los administradores, a

terceras personas y a entes estatales del desarrollo de las

operaciones de la empresa. La contabilidad financiera proporciona

la definición de los conceptos básicos integrantes

de los estados financieros, que constituyen la base para la

clasificación de las transacciones y provee los supuestos

básicos (los nueve principios básicos y el criterio

prudencial) como condiciones que deben observar las reglas

particulares, para que los procedimientos contables arriben a la

información financiera conforme a sus propios objetivos,

bajo las condiciones de calidad establecidas. El procedimiento de

clasificación, reconocimiento, valuación,

presentación y revelación de las transacciones y de

ciertos eventos identificables y cuantificables que afectan a la

entidad, naturales al procedimiento contable en general a

través de las normas de contabilidad financiera se

encamina a su finalidad última: información

financiera útil para la toma de decisiones de ciertos

usuarios.

Sus características son:

Rendición de informes a terceras personas

sobre el movimiento financiero de la empresa.Cubrir la totalidad de las operaciones del negocio

en forma sistemática, histórica y

cronológica.Debe implantarse necesariamente en la

compañía para informar oportunamente de los

hechos desarrollados.Se utiliza el lenguaje de los negocios.

Se basa en reglas, principios y procedimientos contables

para el registro de las operaciones financieras de un

negocio.

Describe las operaciones en el engranaje

analítico de la teneduría de la partida

doble.

Criterios que se deben seguir en los registros de la

contabilidad financiera

Aplicación correcta de conceptos contables

clasificando lo que debe quedar incluido dentro del activo y lo

que incluirá el pasivo. Es decir, aquellas sumas que se

pueden incluir como devengadas por la empresa, además de

sus bienes propios o por pagar. El pasivo será aquella

parte todavía en deuda y por pagar, sea a corto o largo

plazo.

Presentar la diferencia entre un gasto y un desembolso,

donde el IVA que se tiene que contabilizar por separado en

cuentas a este propósito como IVA cobrado o IVA, 1 son

también parte del Pasivo.

Decidir lo que debe constituir un elemento productivo

que significa un ingreso, dentro de las cuentas de

resultados.

Esta contabilidad se concreta en la custodia de los

activos confiados a la empresa. Fundamentalmente se ocupa de la

preparación de informes y datos para personas distintas de

los directivos de la empresa. Incluye la preparación,

presentación de información para inversores,

accionistas, proveedores y acreedores, instituciones bancarias,

entidades bancarias (o prestamistas), los propios clientes y

ciudadanos en general y para el Gobierno.

Las técnicas, reglas y convencionalismos

según las cuales se recolectan y reproducen las cifras de

la contabilidad financiera reflejan en gran parte los requisitos

de esos interesados.

Todos los sistemas contables se expresan en

términos monetarios y la administración es

responsable, del contenido de los informes proporcionados por la

contabilidad financiera.

Es pertinente aclarar que la contabilidad financiera se

ocupa de aquellos hechos susceptibles de ser cuantificados

monetariamente, es decir, no reconoce otros elementos de orden

cualitativo como si lo hacen otras áreas o ramas de la

contabilidad.

Es la técnica o arte de registrar transacciones

de una empresa o persona

El pasivo concepto y clases

Los instrumentos que en su totalidad o en una de sus

partes sean calificados como pasivos financieros se

clasificarán en alguna de las siguientes

categorías, a efectos de su valoración:

Débitos y partidas a pagar.

Pasivos financieros mantenidos para negociar.

Otros pasivos financieros a valor razonable con cambios

en la cuenta de Pérdidas y ganancias.

Adicionalmente, los pasivos financieros originados como

consecuencia de transferencias de activos, en los que la empresa

no haya cedido ni retenido sustancialmente sus riesgos y

beneficios, se valorarán de manera consistente con el

activo cedido. Esto es, en el caso de que el activo cedido se

esté valorando con base en su valor razonable y se

registren los cambios en el patrimonio neto, el pasivo surgido en

la operación se valorará de la misma

manera.

Con independencia de la categoría en la que se

clasifique el pasivo financiero, la valoración inicial del

mismo se realizará con base en el concepto de valor

razonable.

La valoración de los pasivos financieros en

particular y de los instrumentos financieros, en general, por su

valor razonable es la clave para entender el PGC 07 en lo que a

instrumentos financieros se refiere. Este método de

valoración se utiliza a la hora de determinar la

posición financiera global de la empresa, así como

al tomar decisiones respecto a los instrumentos financieros

individuales. También es relevante para muchas decisiones

tomadas por los usuarios de los estados financieros porque, en la

mayoría de los casos, refleja la evaluación que los

mercados financieros otorgan al valor presente de los flujos de

efectivo esperados para un instrumento financiero. La

información sobre el valor razonable permite comparaciones

entre instrumentos financieros que poseen, en esencia, las mismas

características financieras, con independencia de su

finalidad, así como de cuándo y por quién

fueron emitidos o adquiridos.

El valor razonable suministra una base neutral para

evaluar la actuación de los gerentes de la empresa, al

indicar los efectos de sus decisiones de comprar, vender o

mantener los activos financieros, así como de las de

tomar, mantener o reembolsar los pasivos financieros.

El valor razonable de un pasivo financiero (o de un

activo) puede determinarse por cualquiera de los métodos

generalmente aceptados. Se debe informar en la memoria tanto de

la información sobre el método adoptado como de las

hipótesis significativas empleadas para su

aplicación.

En la definición de valor razonable está

implícito el principio de empresa en funcionamiento, sin

que se prevea su liquidación, una reducción

drástica de su volumen de negocio o tener que operar en

condiciones adversas. Por tanto, el valor razonable no es el

importe que la empresa podría recibir o pagar en una

transacción forzada, en una liquidación

involuntaria o en una venta en circunstancias adversas. No

obstante, la empresa tomará en cuenta sus actuales

circunstancias para determinar los valores razonables de sus

activos y pasivos financieros.

Por ejemplo, el valor razonable de un activo financiero

que la empresa ha decidido vender, en un futuro inmediato, para

obtener liquidez, se determina por el importe que espera recibir

de tal venta. Como es lógico, el efectivo que puede

obtenerse de una venta inmediata, estará condicionado por

factores tales como la liquidez y la amplitud del mercado para

este activo en cuestión.

Cuando el instrumento financiero es objeto de

contratación en un mercado activo y líquido, su

cotización suministrará la mejor evidencia del

valor razonable. El valor de cotización para un activo a

mantener o para un pasivo a emitir es, normalmente, el precio de

oferente y, para un activo a comprar o un pasivo a mantener, el

precio de demandante. Cuando los precios corrientes de vendedor y

de comprador no están disponibles, referencias a

operaciones recientes suministran una evidencia del valor

razonable presente, suponiendo que no haya habido un cambio

significativo en las circunstancias económicas entre la

fecha de la transacción y la fecha de

valoración.

En determinadas ocasiones, como cuando se negocian

volúmenes relativamente pequeños del instrumento

financiero que debe valorarse, las cotizaciones pueden no ser

indicativas del valor razonable del instrumento en

cuestión. En esas circunstancias, puede recurrirse a la

utilización de técnicas o modelos con suficiente

fiabilidad como, por ejemplo, la referencia al valor de mercado

de otro instrumento de iguales características, el

análisis de flujos de efectivo descontados o los modelos

de cálculo del precio de las opciones.

Al aplicar el análisis de flujos de efectivo

descontados, la empresa utilizará una tasa de descuento

igual al tipo de interés vigente en el mercado para

instrumentos financieros que tengan, en esencia, los mismos

plazos y características, entre las que podemos

citar:

La solvencia del deudor.

El plazo residual sobre el que se fija la tasa de

interés.El plazo restante hasta el reembolso del

principal.La divisa en la que deben hacerse los

pagos.

Pasivos financieros mantenidos para

negociar

Los pasivos financieros que se tengan para negociar se

valorarán de acuerdo con lo dispuesto en el presente

apartado.

Se considera que un pasivo financiero se posee para

negociar cuando:

Se emita principalmente con el propósito de

readquirirlo en el corto plazo (por ejemplo, obligaciones y otros

valores negociables emitidos cotizados que la empresa pueda

comprar en el corto plazo en función de los cambios de

valor).

Forme parte de una cartera de instrumentos financieros

identificados y gestionados conjuntamente de la que existan

evidencias de actuaciones recientes para obtener ganancias en el

corto plazo, o sea un instrumento financiero derivado, siempre

que no sea un contrato de garantía financiera ni haya sido

designado como instrumento de cobertura.

El hecho de que un pasivo financiero se utilice para

financiar actividades de negociación no implica por

sí mimo su inclusión en esta

categoría.

Los pasivos financieros mantenidos para negociar se

valorarán inicialmente por su valor razonable, que, salvo

evidencia en contrario, será el precio de la

transacción que equivaldrá al valor razonable de la

contraprestación entregada. Los gastos de

transacción que les sean directamente atribuibles se

reconocerán en la cuenta de Pérdidas y ganancias

del ejercicio.

Tratándose de instrumentos de patrimonio

formará parte de la valoración inicial el importe

de los derechos preferentes de suscripción y similares

que, en su caso, se hubiesen adquirido.

Valoración posterior

Los pasivos financieros mantenidos para negociar se

valorarán por su valor razonable, ya sea a través

del valor de mercado o de otro procedimiento, no

teniéndose en cuenta los gastos de transacción en

que se pudiera incurrir en su enajenación.

Por tanto, en la determinación del valor

razonable de un pasivo financiero, no se deducirán los

costes de transacción en los que se incurriría para

intercambiar o liquidar el instrumento financiero. Cabe resaltar

que aunque estos costes pueden ser relativamente insignificantes

para instrumentos negociados en mercados organizados y

líquidos, los mismos pueden ser importantes para otro tipo

de instrumentos. A título de ejemplo de estos costes

podemos citar los impuestos y aranceles, las comisiones y

corretajes pagados a los agentes, asesores, intermediarios,

así como las tasas a pagar a los organismos reguladores

del mercado o a las bolsas de valores.

Los cambios que se produzcan en el valor razonable se

imputarán en la cuenta de Pérdidas y ganancias del

ejercicio.

. Derivados considerados pasivos financieros

Un derivado financiero es un instrumento financiero que

cumple las características siguientes:

Su valor cambia en respuesta a los cambios en

variables tales como los tipos de interés, los precios

de instrumentos financieros y materias primas cotizadas, los

tipos de cambio, las calificaciones crediticias y los

índices sobre ellos. En el caso de no ser variables

financieras no han de ser específicas para una de las

partes del contrato.No requiere una inversión inicial o bien

requiere una inversión inferior a la que requieren

otro tipo de contratos en los que se podría esperar

una respuesta similar ante cambios en las condiciones de

mercado.Se liquida en una fecha futura.

En su origen, los instrumentos financieros derivados dan

a una de las partes:

El derecho contractual a intercambiar activos

financieros con la otra parte, bajo condiciones que serán

potencialmente favorables.

O bien una obligación contractual a intercambiar

activos financieros con la otra parte; en este caso bajo

condiciones que serán potencialmente

desfavorables.

Algunos instrumentos incorporan tanto el derecho como el

deber de hacer el intercambio. Puesto que las condiciones para el

intercambio se fijan en el momento del nacimiento del instrumento

derivado, y los precios en los mercados financieros están

variando constantemente, tales condiciones pueden volverse

favorables o desfavorables según los casos.

Una opción, de compra o de venta, para

intercambiar instrumentos financieros da al comprador o tenedor

de la misma el derecho a obtener potenciales beneficios

económicos futuros, asociados con los cambios en el valor

razonable del instrumento financiero subyacente al contrato. A la

inversa, el emisor de la opción asume la obligación

de desprenderse de potenciales beneficios económicos

futuros, o cargar con potenciales pérdidas, asociados en

ambos casos con cambios en el valor razonable del instrumento

financiero subyacente. El derecho contractual del tenedor y la

obligación del emisor cumplen la definición de un

activo financiero y un pasivo financiero, respectivamente. El

instrumento financiero subyacente a un contrato de opción

puede ser un activo financiero, como por ejemplo, una

acción o un instrumento que genere intereses. Para el

emisor, la opción puede suponer una exigencia de emitir un

instrumento de pasivo, en lugar de transferir un activo

financiero, pero el instrumento subyacente a la opción

seguiría siendo un activo financiero para el tenedor si la

opción fuera ejercida. El derecho del tenedor a

intercambiar los activos en condiciones potencialmente

favorables, así como la obligación del emisor a

intercambiar los activos en condiciones potencialmente

desfavorables, son diferentes de los activos que se

intercambiarían en el caso de que se ejercitase la

opción. La naturaleza del derecho del tenedor y de la

obligación del emisor no queda afectada por la posibilidad

de que la opción sea ejercida.

Sin embargo, una opción, de compra o venta, sobre

un activo no financiero (tal como una mercancía), no da

lugar al nacimiento de un activo o un pasivo de tipo financiero,

porque no cumple los requisitos establecidos en las definiciones

para la recepción o la entrega de activos financieros, ni

para el intercambio de instrumentos financieros.

Otro ejemplo de instrumento financiero derivado es un

contrato a plazo o forward, que debe liquidarse en tres meses, en

el cual una de las partes (el comprador) promete entregar 100.000

euros en efectivo a cambio de 100.000 euros de valor nominal de

bonos del Estado, mientras que la otra parte (el vendedor)

promete entregar 100.000 euros de valor nominal de bonos del

Estado a cambio de 100.000 euros de efectivo. Durante los tres

meses, ambas partes tienen un derecho contractual y una

obligación contractual de intercambiar instrumentos

financieros. Si el precio de mercado de los bonos del Estado sube

por encima de 100.000 euros, las condiciones serán

favorables para el comprador, y desfavorables para el vendedor,

pero si el precio de mercado cae por debajo de 100.000 euros, la

situación será precisamente la contraria. El

comprador tiene tanto un derecho contractual (un activo

financiero, similar al derecho que le otorgaría poseer una

opción de compra) como una obligación contractual

(un pasivo financiero, similar a la obligación que

tendría si hubiera emitido una opción de venta). El

vendedor, por su parte, tiene tanto un derecho contractual (un

activo financiero, similar al derecho que le otorgaría

poseer una opción de venta) como una obligación

contractual (un pasivo financiero, similar a la obligación

que tendría de haber emitido una opción de compra).

Como tales opciones, tales derechos y obligaciones contractuales

constituyen activos y pasivos financieros, respectivamente,

separados y distintos de los instrumentos financieros subyacentes

(los bonos y el dinero a intercambiar).

La diferencia más significativa entre un contrato

a plazo y un contrato de opción es que, en el primero de

ellos, ambas partes tienen la obligación de ejecutarlo en

el momento convenido, mientras que en el segundo, el intercambio

sólo tiene lugar si el tenedor decide ejercer la

opción y se realiza en el momento en que decida

ejecutarla.

Muchos otros tipos de instrumentos derivados incorporan

el derecho o la obligación de realizar un intercambio

futuro, por ejemplo, los swaps de divisas o de tipos de

interés, los Cap, Floor, Piras, etc. Un contrato de

permuta de tasas de interés (IRS) puede ser contemplado

como una variante de un contrato a plazo, en el que las partes

acuerdan hacer una serie de intercambios futuros de efectivo, en

la que unos importes se calculan con referencia a una tasa de

interés variable y otros con referencia a una tasa de

interés fijo.

Los contratos de futuros son otra variante de los

contratos a plazo, de los que se diferencian fundamentalmente en

que están estandarizados y se negocian en mercados

organizados.

Otros pasivos financieros a valor razonable con cambios

en pérdidas y ganancias

En esta categoría se incluirán los pasivos

financieros híbridos a los que hace referencia el

último párrafo del apartado 5.1 de la norma de

valoración 9. ª Del PGC 07.

También se podrán incluir los pasivos

financieros que designe la empresa en el momento del

reconocimiento inicial para su inclusión en esta

categoría. Dicha designación sólo se

podrá realizar si resulta en una información

más relevante, debido a que:

Se eliminan o reducen de manera significativa

inconsistencias en el reconocimiento o valoración

(también denominadas asimetrías contables) que en

otro caso surgirían por la valoración de activos o

pasivos o por el reconocimiento de las pérdidas o

ganancias de los mismos con diferentes criterios.

Un grupo de pasivos financieros o de activos y pasivos

financieros se gestione y su rendimiento se evalúe sobre

la base de su valor razonable de acuerdo con una estrategia de

gestión del riesgo o de inversión documentada y se

facilite información del grupo también sobre la

base del valor razonable al personal clave de la dirección

según se define en la norma 15. ª De

elaboración de las cuentas anuales.

En la memoria se informará sobre el uso de esta

opción.

En la valoración de los pasivos financieros

incluidos en esta categoría se aplicarán los

criterios señalados para los pasivos mantenidos para

negociar.

Débitos y partidas a pagar

Esta categoría está concebida como un

«cajón de sastre» por la norma, de manera que

en ella se clasificarán.

Débitos por operaciones comerciales, que son

aquellos pasivos financieros que se originan en la compra de

bienes y servicios por operaciones de tráfico de la

empresa.

Débitos por operaciones no comerciales, que son

aquellos pasivos financieros que, no siendo instrumentos

derivados, no tienen origen comercial.

Valoración inicial

Los pasivos financieros incluidos en esta

categoría se valorarán inicialmente por su valor

razonable, que, salvo evidencia en contrario, será el

precio de la transacción, que equivaldrá al valor

razonable de la contraprestación recibida ajustado por los

gastos de transacción que les sean directamente

atribuibles.

No obstante lo señalado en el párrafo

anterior, los débitos por operaciones comerciales con

vencimiento no superior a un año y que no tengan un tipo

de interés contractual, así como los desembolsos

exigidos por terceros sobre participaciones, cuyo importe se

espera pagar en el corto plazo, se podrán valorar por su

valor nominal cuando el efecto de no actualizar los flujos de

efectivo no sea significativo.

Valoración posterior

Los pasivos financieros incluidos en esta

categoría se valorarán por su coste amortizado. Los

intereses devengados se contabilizarán en la cuenta de

Pérdidas y ganancias, aplicando el método del tipo

de interés efectivo.

Las aportaciones recibidas como consecuencia de un

contrato de cuentas en participación y similares, se

valorarán al coste, incrementado o disminuido por el

beneficio o la pérdida, respectivamente, que deba

atribuirse a los partícipes no gestores.

No obstante lo anterior, los débitos con

vencimiento no superior a un año que, de acuerdo con lo

dispuesto en el apartado anterior se valoren inicialmente por su

valor nominal, continuarán valorándose por dicho

importe.

Reclasificación de pasivos financieros

La empresa no podrá reclasificar ningún

pasivo financiero incluido inicialmente en la categoría de

mantenidos para negociar o a valor razonable con cambios en la

cuenta de Pérdidas y ganancias a otras categorías,

ni de éstas a aquéllas.

Bajas de pasivos financieros

La empresa dará de baja un pasivo financiero

cuando la obligación se haya extinguido. También

dará de baja los pasivos financieros propios que adquiera,

aunque sea con la intención de recolocarlos en el

futuro.

Si se produjese un intercambio de instrumentos de deuda

entre un prestamista y un prestatario, siempre que éstos

tengan condiciones sustancialmente diferentes, se

registrará la baja del pasivo financiero original y se

reconocerá el nuevo pasivo financiero que surja. De la

misma forma se registrará una modificación

sustancial de las condiciones actuales de un pasivo

financiero.

Por el paso del reembolso

Pasivos circulantes

Es la parte del pasivo que contiene las obligaciones a

corto plazo de la empresa. En este contexto se entiende por corto

plazo un periodo de vencimiento inferior a un año. El

carácter de circulante hace referencia a que se trata de

recursos financieros que no tienen afán de permanencia

dentro de la empresa y se contrapone a los recursos

permanentes

Pasivos fijos

Conjunto de todas las deudas de una empresa con

vencimiento superior al año. Para que exista

correspondencia entre la naturaleza de los recursos financieros y

la de las inversiones es conveniente que el pasivo fijo financie

las inversiones a largo plazo y que una parte de estos recursos