- Introducción

- El

análisis de los estados financieros - Técnicas de

análisis - Estados financieros

- Cuenta

de pérdidas y ganancias - Estructura del activo

- Estructura del pasivo y

capital - Relaciones de equilibrio entre las masas

patrimoniales - Análisis de la liquidez y

solvencia - El

fondo de maniobra, el capital de trabajo y la

Situación de tesorería - Aplicación de estos conceptos

básicos en el análisis

financiero - Ratios para el análisis estático

del fondo de maniobra - Estado de origen y aplicación de

fondos - Interpretación de las

variaciones - Análisis del resultado económico

de las operaciones - Desarrollo del concepto de

rendimiento - Conclusión

- Bibliografía

Introducción

El análisis de los estados financieros implica el

uso de técnicas matemáticas simples, la

comprensión de la contabilidad y la apreciación de

la estrategia de negocio para obtener la posición actual y

las perspectivas futuras de una empresa a través del

estudio de sus estados financieros.

Los resultados de estos análisis

desempeñan un papel importante en las decisiones de

crédito, análisis de la competencia y el

desempeño gerencial.

Los Estados Financieros se elaboran a partir de los

saldos que muestran las cuentas del mayor , al obtenerse el

Balance de Comprobación , pero generalmente al cierre del

periodo económico la empresa debe elaborar una serie de

ajustes que permite rectificar los saldos de las cuentas de forma

que estas muestren un saldo objetivo .Para hacer estos ajustes y

además facilitar la elaboración de los Estados

Financieros es conveniente confeccionar una Hoja Preparatoria ,

la cual también se conoce como Estado Constructivo

.

El análisis de

los estados financieros

Es un proceso crítico con el fin de evaluar y/o

apreciar la situación financiera actual y pasada de una

empresa, tomando en cuenta los resultados de sus operaciones, con

el objetivo fundamental de determinar, de la mejor manera, una

apreciación sobre la situación y los resultados

futuros.

El proceso de análisis consiste en aplicar un

conjunto de técnicas e instrumentos analíticos a

los estados financieros para deducir una serie de medidas y

relaciones que son significativas y útiles para la toma de

decisiones.

En consecuencia, la función esencial del

análisis de los estados financieros, es convertir los

datos en información útil, razón por la que

el análisis de los estados financieros debe ser

básicamente de decisiones.

De allí radica la importancia del análisis de

estados financieros, pues, facilita la toma de decisiones a los

inversionistas o terceros que estén interesados en la

situación económica y financiera de la

empresa.

ÁREAS PRINCIPALES DE INTERÉS EN EL

ANÁLISIS FINANCIERO

Se pueden señalar cinco áreas principales

de interés:

La estructura patrimonial de la empresa

El fondo de maniobra y la liquidez a corto

plazoEl flujo de fondos

El resultado económico de las

operacionesRendimiento y rentabilidad

Técnicas de

análisis

Las técnicas más utilizadas en el

análisis de los estados financieros son las

siguientes:

Comparación: Consiste en

determinar las analogías y diferencias existentes entre

las distintas magnitudes que contiene un balance y demás

estados contables, con el objeto de ponderar su cuantía en

función de valores absolutos y relativos para diagnosticar

las mutaciones y variaciones habidas.

La comparación de partidas entre diferentes

balances transforma en dinámicos los elementos

estáticos contenidos en ellos, los cuales expresan

únicamente la situación en un momento

dado.

Una cuenta cualquiera puede medirse

comparándola:

– Con el importe total del Activo, del Pasivo o de los

Resultados

– Con el total del grupo o masa patrimonial a que

corresponda

– Con la misma cuenta de un balance anterior o

posterior

– Con otros epígrafes con los que tenga cierta

relación y que convenga analizar

– Con otras empresas o estándares de

referencia.

Porcentajes (análisis

estructural): Disponiéndoles verticalmente se

puede apreciar con facilidad la composición relativa de

activo, pasivo y resultados. Tiene una significación

extraordinaria en el análisis de balances, pero con todo

ello, no debemos prescindir de los valores absolutos, cuyo

estudio es necesario para ponderar mejor las oscilaciones de los

porcentajes; éstos pueden variar en un sentido y los

totales en otro.

Su importancia aumenta cuando se dispone de tantos por

ciento tipo para cada actividad, con los cuales se puede comparar

los datos de la empresa en cuestión, estudiando la

estructura de su patrimonio y resultados. Así se descubren

fácilmente los puntos adversos causantes de resultados

desfavorables.

Números índices: Consiste

en estudiar la tendencia de cada grupo de cuentas o de

éstas entre sí, tomando como base un ejercicio

normal, o sea, que no presente grades variaciones, y, si ello no

es posible, se elige como número base inicial de

comparación el promedio ponderado de una serie de

años. La cifra base inicial de comparación se hace,

por lo general, igual a 100 y, el resto de los números, en

tantos por ciento del primero, con lo que se facilita una

rápida visión de conjunto de los aumentos y

disminuciones correspondientes.

Representación gráfica:

Consiste en mostrar los datos contables mediante superficies u

otras dimensiones conforme a ciertas normas diagrámicas y

según se refiera al análisis estructural o

dimensional de la empresa. Se utiliza para hacer resaltar

determinadas relaciones o interpretaciones.

Ratios: Consiste en relacionar

diferentes elementos o magnitudes que puedan tener una especial

significación.

¿Qué son los

ratios?

El ratio es una relación significativa del valor

de dos elementos característicos de la gestión o de

la explotación de la empresa;

Lo que se busca, según Dalsace; "es conocer de

forma sencilla, a partir del balance, el comportamiento futuro de

la empresa, cuyo comportamiento se escalona en el tiempo, de

ahí su carácter fundamentalmente cinético,

siendo pues, necesario hacer intervenir factores

cinéticos, o sea, ajenos al balance, y, sobre todo, de las

cuentas de resultados".

¿Cómo deben ser los

ratios?

Los ratios deben utilizarse con prudencia y

ordenadamente como una primera aproximación del

análisis. Han de ser sustanciales y significativos. A tal

efecto, G. Angenieux dice que deben

ser:

Sencillos, ya que si no, son difícilmente

utilizables.Racionales; debe haber una relación de causa

efecto entre los dos términos de la relación,

ya que evidentemente sería posible establecer

infinidad de ratios gracias a múltiples combinaciones

de las partidas del balance, de los documentos anejos o de

las estadísticas de la empresa.Poco numerosos; sobre todo si están

destinados a la dirección de la empresa.

Los ratios se pueden clasificar:

• Por su origen: Internos (intraempresa) y externos

(interempresa).

• Por la unidad de medida: De valor y de

cantidad.

• Por su relación: Estáticos,

dinámicos y mixtos.

• Por su objeto: De estructura financiera, de

estructura de capital; de liquidez y solvencia, de actividad

comercial y de rendimiento económico.

Los ratios internos, también denominados de

intraempresa, son los que se refieren a la propia empresa, pero

calculados con relación a períodos distintos. Los

externos o de interempresa son los que pertenecen a empresas del

mismo sector económico.

Estados

financieros

El análisis financiero consiste en un estudio

detallado del Balance de Situación y la Cuenta de

Pérdidas y Ganancias.

BALANCE DE SITUACION

Se puede definir como un estado que refleja la

situación patrimonial de la empresa en un momento

determinado, en la medida en que dicha situación se pueda

expresar en términos monetarios. Tiene carácter

estático, ya que es un resumen de la situación de

la empresa en un momento dado.

El Balance de Situación está

compuesto por:

ACTIVO

Al conjunto de bienes y derechos se le conoce con el

nombre de Activo. Representa la estructura económica. Se

puede dividir en dos grandes masas patrimoniales:

1. Activo fijo: También

llamado inmovilizado. Está compuesto por

elementos cuya conversión plena en liquidez requiere

más de un año.

Cabe distinguir cuatro tipos de

inmovilizado:

Inmovilizado material: Bienes de

naturaleza tangible como Terrenos,

Edificaciones, Maquinaria, Instalaciones, Utillaje,

Mobiliario, etc.

Inmovilizado inmaterial: Elementos

patrimoniales intangibles como, Fondo de comercio, Aplicaciones

informáticas, Derechos de traspaso, Concesiones

administrativas, etc.

Gastos amortizables: Tales como, Gastos

de constitución, Gastos de primer establecimiento, Gastos

de ampliación de capital.

Inmovilizado financiero: Inversiones

financieras permanentes cualquiera que sea su forma de

instrumentación, con vencimiento superior a un año:

Participación en el capital de otras empresas, Valores de

renta fija; Créditos concedidos a largo plazo,

Imposiciones a largo plazo.

2. Activo circulante: Integrado por

elementos patrimoniales activos (bienes y derechos frente a

terceros) que tienen la característica de ser dinero o

convertirse en dinero, por operaciones normales de la

empresa, en un plazo no superior a un año.

Atendiendo al grado de disponibilidad, se pueden

distinguir tres tipos de activo circulante:

Existencias: Bienes adquiridos o elaborados por

la empresa destinados a su venta o transformación en

productos terminados, entre los que se citan: Mercaderías,

Materias primas, Productos terminados, Envases, Embalajes,

etc.

Realizable: Derechos de cobro susceptibles de

ser transformados en efectivo dentro de un ejercicio

económico, tales como Clientes, Efectos comerciales a

cobrar, Pagos anticipados, Inversiones financieras temporales (a

corto plazo), etc.

Disponible: Elementos de activo más

líquido de que dispone la empresa: Depósitos en

entidades bancarias a la vista y efectivo en caja.

PASIVO

Representa la estructura financiera. Podemos definir el

pasivo del balance como el conjunto de recursos financieros de

que dispone la empresa. Parte de él expresa el conjunto de

obligaciones que la empresa tiene contraídas con terceros

en un momento dado.

Clasificación:

1) Pasivo fijo

Comprende las deudas a largo plazo y el no

exigible.

Exigible a largo plazo: Deudas de la

empresa cuyo plazo de pago es superior a un año, tales

como, Préstamos, Proveedores de inmovilizado, Efectos a

pagar a largo plazo, Obligaciones y Bonos, Fianzas y

Depósitos recibidos a largo plazo.

No exigible: Son los conocidos como recursos

permanentes propios. Provienen de aportaciones de los socios

a capital y los generados por la propia empresa, tales como

Reservas y Resultados no distribuidos.

2) Pasivo

circulante:

Es el exigible a corto plazo. Está integrado por

deudas de la empresa con vencimiento no superior a un año.

Proveedores, Acreedores, Efectos comerciales a pagar,

Préstamos a corto plazo, Organismos oficiales (Hª

Pública, Tesorería de la S.S.), Deudas por efectos

descontados.

Cuenta de

pérdidas y ganancias

A diferencia del Balance de Situación

(información estática), la Cuenta de

Pérdidas y Ganancias informa de los ingresos y gastos de

un período determinado de tiempo. Es el nexo de

unión entre dos balances. El inicial, que informa de la

situación patrimonial de la empresa al inicio del

período, y el final, que refleja la situación al

final del mismo.

I. ANALISIS DE LA ESTRUCTURA

PATRIMONIAL

1. FINALIDAD

El análisis de la estructura financiera de la

empresa consiste en investigar si las relaciones cuantitativas de

las masas patrimoniales activas y pasivas del balance presentan o

no posición de equilibrio financiero.

El análisis consiste en un estudio

de:

La estructura que presentan los grandes grupos

que componen el activo y el pasivo.

De su evolución a lo largo de los

últimos períodos.

De las relaciones que mantienen entre sí

(equilibrio o solidez).

Estructura del

activo

El análisis de la estructura del activo nos

indicará el grado de inmovilización de los recursos

que necesita la empresa, según sea el peso relativo de los

dos grandes grupos, fijo y circulante, y de la composición

de éstos.

Los ratios utilizados para el análisis de la

estructura del activo son:

Tanto el activo fijo como el total se estiman por su

valor neto. Este ratio expresa en qué medida la empresa

inmoviliza sus capitales. Si crece dentro del mismo capital

invertido, significa que el activo circulante ha sido reducido,

con o sin acierto, según que suponga mayor o menor

rendimiento.

Mide la relación del circulante con el total de

inversiones de la empresa. Varía según la actividad

desarrollada. En principio, las que tienen un mayor activo

circulante obtienen mayores beneficios, ya que éstos

están en relación directa del activo circulante o

de éste multiplicado por la velocidad de giro e

inversión del activo fijo. En consecuencia, cuanto mayor

sea este ratio tanto mejor.

Procede hallar el ratio correspondiente a cada tipo de

inmovilizado (material, inmaterial, gastos amortizables). En su

interpretación habrá que tener en cuenta el

número de años que tiene de existencia. Un ratio

alto revela una política de amortizaciones acertada con

todas las ventajas que ello reporta.

Estructura del pasivo

y capital

La estructura del endeudamiento de una empresa obedece a

ciertas reglas, de tal forma que: si los capitales propios

representan más de dos tercios del total de recursos, la

empresa tiene una gran capacidad de endeudamiento; si representan

más de la mitad, todavía puede recurrir a la

obtención de préstamos; en cambio, si este ratio es

inferior, se encontrará en una situación tal que

los eventuales prestamistas serán más caros y

más exigentes. Estos ratios varían según los

sectores y el tamaño de la empresa.

Los ratios más esenciales para analizar la

estructura del pasivo son los siguientes:

Importancia del capital propio = Capital

total__

Capital propio

Importancia del capital ajeno =

Capital total__

Capital ajeno

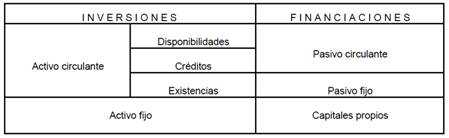

Se considera como la regla de oro de la

financiación de la empresa, cuando la correlación

entre inversiones y financiaciones, ordenadas según su

grado decreciente de liquidez y exigibilidad, respectivamente, se

ajusta al siguiente esquema:

Mide el grado de capitalización de

la empresa. Un ratio elevado asegura a la empresa del riesgo de

descapitalización. Su empleo es útil para el

análisis del coste financiero de los capitales

propios.

Este ratio mide la intensidad de la deuda comparada con

los fondos de financiamiento propios, y de ella, deducir el grado

de influencia de terceros en el funcionamiento de la

empresa.

El resultado ideal se expresa como tendencia a la

unidad.

Este mismo ratio, pero invirtiendo los términos,

da el concepto de autonomía

financiera.

Relaciones de

equilibrio entre las masas patrimoniales

Analizaremos aquí la relación que debe

existir entre las distintas masas patrimoniales del activo y las

diferentes fuentes de financiación, a fin de que la

empresa, considerada globalmente, pueda alcanzar un equilibrio

estable.

Desde un punto de vista dinámico, este equilibrio

se dará cuando:

– La renovación de los elementos del activo

(inmovilizado, clientes y existencias) se efectúa con toda

normalidad a través del ciclo de explotación y

gracias a la renovación de las fuentes de

financiación correspondientes.

– La liquidez de la empresa permite hacer frente a los

compromisos de pago adquiridos.

Regla de equilibrio financiero

mínimo

Los capitales utilizados para financiar el inmovilizado,

los stocks u otra partida del activo deben permanecer a

disposición de la empresa durante un tiempo que

corresponda, como mínimo, al período de permanencia

del inmovilizado, los stocks o la partida adquirida con esos

capitales. Es decir:

Que los elementos de activo fijo deben ser

financiados por capitales permanentes, que sean realmente

fijos (capitales propios) o con una permanencia que permita a

dicho inmovilizado segregar, mediante las amortizaciones y

los beneficios, el líquido necesario para reembolsar

la financiación a largo plazo.Los valores del activo circulante, en principio,

podrían ser financiados con deudas a corto plazo. Sin

embargo, es muy importante tener en cuenta que es el ciclo de

conversión de los activos circulantes lo que en

definitiva crea líquido necesario para hacer frente a

los compromisos de pago a corto plazo.

Consideraciones al análisis del equilibrio

entre las masas patrimoniales

1. De acuerdo con el planteamiento anterior, la

lógica del análisis supone una

financiación del activo fijo por parte de los

capitales permanentes superior al 100%.

2. Sin embargo, un ratio de financiación

demasiado elevado puede suponer problemas desde el punto de

vista de la rentabilidad. Esto sucederá siempre que la

empresa esté utilizando unos recursos ajenos por un

plazo superior al de sus necesidades y suponiendo,

además, que el coste de la financiación a largo

plazo es superior a la de corto plazo.

3. Pero es muy importante considerar este ratio

teniendo en cuenta la importancia del activo inmovilizado

real de la empresa.

Por ejemplo, la fabricación del champán

exige un stock mínimo de botellas equivalentes a varios

años de venta. Esto representa un nivel de existencias muy

elevado y que en realidad es el verdadero activo inmovilizado de

la empresa. En este caso, la financiación del circulante

deberá ser elevada por parte de los capitales

permanentes.

4. Por otro lado, el ratio puede ser inferior

al 100%, es decir, que parte del activo fijo de una empresa

puede estar financiado por deudas a corto plazo. A pesar de

los riesgos que esto pueda comportar, el sistema puede

funcionar si la velocidad de rotación de los stocks es

elevada, el plazo de cobro pequeño y, en cambio,

obtiene de los proveedores un plazo mayor. Tal es el caso de

la mayoría de empresas dedicas a la explotación

de grandes superficies (hipermercados).

Podemos concluir diciendo que, además de los

factores ya indicados, el análisis de la estructura del

activo y del pasivo y las relaciones de equilibrio, nos

ayudará a formar un criterio sobre:

La capacidad de endeudamiento de la

empresa.La capacidad de expansión de la

misma.La vulnerabilidad de la estructura financiera frente

a posibles acontecimientos desfavorables.

Análisis de la

liquidez y solvencia

1. LA LIQUIDEZ

La liquidez implica, por tanto, la capacidad puntual de

convertir los activos el líquidos o de obtener disponible

para hacer frente a los vencimientos a corto plazo.

Para los propietarios de la empresa, la falta de

liquidez puede suponer:

• Una disminución de la

rentabilidad.

• La imposibilidad de aprovechar oportunidades

interesantes (expansión, compras de oportunidad,

etc.)

• Pérdida de control de la

empresa.

• Pérdida total o parcial del capital

invertido. Como es lógico, los acreedores de la empresa

también se verán afectados por la falta de

liquidez:

• Atrasos en el cobro de intereses y principal de

sus créditos.

• Pérdida total o parcial de las cantidades

prestadas.

Las importantes implicaciones de todas estas

consecuencias justifican la gran relevancia que se da a las

medidas de la liquidez a corto plazo.

2. INSTRUMENTOS DEL ANÁLISIS DE

LA LIQUIDEZ Y SOLVENCIA

Para diagnosticar la capacidad de liquidez de una

empresa, los ratios más empleados son los

siguientes:

Este ratio revela si la empresa puede cumplir con sus

obligaciones de vencimiento a la vista. No debe ser inferior a

uno. Un coeficiente permanentemente alto sería indicio de

disponibilidades monetarias inmovilizadas de rentabilidad

inestimable.

Tratándose de empresas con existencias de venta

inmediata y al contado, es decir, realizables en un plazo

más corto que el correspondiente al importe de algunos

créditos, procede deducir éstos en la suma que

pueda compensarse con el valor de las existencias que se

considera podrán venderse al contado en fecha inmediata.

La proporción normal es de 0,6 es a 1 en la industria y de

1 es a 1 en el comercio. Aún cuando, en principio, no debe

ser inferior a la unidad, puede darse el caso de que en un

determinado momento lo sea e incluso se aproxime a cero, sin que

ello signifique que la empresa esté próxima a

declararse en suspensión de pagos, ya que tal

situación puede ser momentánea y fácilmente

superable mediante la negociación de efectos, ventas al

contado, etc.

Este ratio, también llamado de solvencia

corriente, muestra la posibilidad de atender las deudas sin

alterar la estructura financiera ni el proceso productivo. En

términos generales se estima que este ratio debe ser de

2,5 a 1. Una insuficiencia de activo circulante frente a un

pasivo exigible a corto plazo inelástico puede determinar

la necesidad de recurrir a la financiación a corto o medio

plazo.

La valoración de este ratio, requiere precisar

previamente el plazo de realización de las existencias y

de los créditos, e incluso la solvencia de

éstos.

Algunos autores consideran que los pagos anticipados no

deben incluirse como partida del activo circulante por no

constituir concepto realizable en dinero. No obstante, cabe

objetar que sí representan fondos que habrán de

imputarse a los costes de las operaciones del siguiente

ejercicio.

Como ratio complementario del anterior, procede calcular

el de garantía o solvencia total, que viene dado por la

siguiente relación:

Por activo neto real total se entiende el que resulta de

detraer de su importe íntegro las amortizaciones

acumuladas, las provisiones y los gastos amortizables. Dicho

ratio debe ser mayor de 1, pues si es inferior, indicaría

que la empresa se encuentra en situación de

quiebra.

En consecuencia, cuanto más alto sea este ratio,

mayor será la garantía que la empresa ofrece a sus

acreedores. Es menos significativo que el de solvencia corriente

y tiene el inconveniente de hacer intervenir los activos fijos

con sus correspondientes problemas de valoración y

amortización.

En cuanto a las deudas a medio y largo plazo, es

interesante establecer la relación correspondiente al

siguiente ratio:

El activo neto real fijo comprende el material,

inmaterial y financiero, estimado por su valor actual

según balance. El pasivo fijo incluye las deudas a medio y

largo plazo.

Este ratio informa sobre la financiación del

inmovilizado. Un índice elevado expresa que el activo fijo

está financiado, principalmente, por capitales

propios.

La relación entre capitales propios y ajenos

determina el grado de independencia financiera y se halla

conforme al siguiente ratio:

Es evidente que cuanto más alto sea este ratio,

más asegurada estará la estabilidad financiera de

la empresa. Puede variar de 0,08 para los bancos a 0,6 para la

gran industria. Constituye, a la vez, un índice de

solvencia y un índice de rendimiento, ya que los recursos

ajenos han de soportar el correspondiente gasto financiero por el

concepto de interés.

3. ROTACIONES

Los índices de rotación de los activos

circulantes dan la medida de la actividad comercial de la

empresa. La frecuencia con que un determinado activo se

transforma en otro de distinta naturaleza se denomina

rotación.

Rotación de las existencias

El índice de rotación anual de las

existencias (comerciales, productos terminados, productos en

curso de fabricación, materias primas y auxiliares, etc.),

indica cuantas veces las existencias totales se han renovado en

un tiempo dado. Se calcula según los siguientes

ratios:

Rotación de cuentas a cobrar

Para obtener el plazo promedio de venta, hay que

añadir al denominador de la fórmula anterior el

importe de los efectos descontados pendientes de vencimiento

(riesgo contingente).

Como en la rotación de las existencias, procede

comparar este ratio con los correspondientes a ejercicios

anteriores para determinar su evolución y con los plazos

de venta establecidos.

El fondo de maniobra,

el capital de trabajo y la Situación de

tesorería

1. CONCEPTOS BÁSICOS

a). Necesidades cíclicas: Son aquellas

cuya existencia está directamente ligada al período

medio de maduración, renovándose al ritmo de

éste. Desde otro punto de vista, estas necesidades surgen

como consecuencia de tener que emplear unos recursos en cada uno

de los ciclos de maduración, porque en cada uno de ellos

se consumen o transforman.

b). Necesidades acíclicas: Son aquellas

que están ligadas a los bienes que permanecen en la

empresa durante varios ciclos de maduración posibilitando

directamente su desarrollo (edificios, maquinaria, mobiliario,

etc.), o bien, relacionándose con el ciclo de vida de la

empresa (por ejemplo, adquisición de participaciones en

otras empresas de cara a una expansión o

diversificación). Estas necesidades quedan reflejadas en

el activo fijo.

Para hacer frente a estas necesidades las empresas

disponen de una amplia variedad de recursos financieros. Estos

recursos los clasificaremos en tres categorías:

Recursos cíclicos: Son

aquellos cuya existencia está directamente ligada al ciclo

de maduración y que se renuevan al ritmo de

éste.

Recursos acíclicos: Son aquellos

análisis financieros que reciben el nombre de Capitales

permanentes. Es decir, los capitales propios y el exigible

a medio y largo plazo.

Recursos de tesorería: Son las fuentes de

financiación adicionales a las que una empresa puede

acudir. En esta categoría, se encuentran los

créditos bancarios a corto plazo y los aplazamientos de

pago excepcionales.

2. FONDO DE MANIOBRA Y CAPITAL DE TRABAJO

NECESARIO

Fondo de maniobra: Se define como la

parte de recursos permanentes de la empresa que no está

absorbida por la financiación del activo fijo y que, como

consecuencia, está disponible para financiar las

necesidades de capital de trabajo.

Capital de trabajo necesario: Es la

parte de las necesidades de tipo cíclico cuya

financiación no está cubierta por la

financiación de los recursos cíclicos.

La forma adecuada de calcular el capital permanente

es:

Para analizar la variación del fondo de maniobra

durante un período determinado, se debe calcular las

variaciones respectivas de las dos partidas

mencionadas.

La función de este fondo de maniobra es aportar

los recursos necesarios para asegurar el equilibrio financiero

del ciclo de maduración cubriendo las necesidades del

capital de trabajo.

La necesidad financiera creada por el capital de trabajo

deberá cubrirse con el fondo de maniobra y, en algunos

casos, con los recursos de tesorería.

El fondo de maniobra puede ser negativo si las

necesidades de capital de trabajo también lo son. Es

decir, que los recursos espontáneos sean superiores a las

necesidades cíclicas.

3. LA SITUACIÓN DE

TESORERÍA

La situación de tesorería en una empresa

básicamente es la diferencia entre:

Su fondo de maniobra, es decir, la parte de los

capitales permanentes que no está absorbida por la

financiación de los valores de inmovilizado y, como

consecuencia, está disponible para financiar las

necesidades ligadas al ciclo de maduración.

Y las necesidades de capital de trabajo, que son

la parte de las necesidades propias del ciclo de

maduración, cuya financiación no está

cubierta por los recursos cíclicos.

El objetivo de calcular esta diferencia es poner de

manifiesto la relación entre las necesidades financieras

originadas por la actividad de una empresa y los recursos

utilizados para cubrirlas.

Las necesidades están formadas

por:

Las necesidades a cíclicas, que

corresponden a los valores inmovilizados.

La parte de las necesidades cíclicas cuya

financiación está a cargo de la empresa, es decir,

el capital de trabajo.

Los recursos utilizados para financiar la actividad son

los capitales permanentes. No se mencionan los recursos

cíclicos, puesto que se restan de las necesidades

cíclicas para calcular el capital de trabajo.

Se puede representar las necesidades y los recursos de

la siguiente forma:

NECESIDADES | RECURSOS |

Necesidades Necesidades de capital de | Capitales |

(Olo que es lo Necesidades de capital de | Fondo de |

(evidentemente, los importes | |

La utilidad de este concepto de tesorería es

que aporta una distinción fundamental

entre:

Lo que origina las necesidades de

tesorería.Las posibilidades existentes de ampliar los recursos

de tesorería (gestión de

tesorería).El saldo resultante de disponible.

Las necesidades de

tesoreríaEstas necesidades están representadas por la

relación entre el capital de trabajo necesario y el

fondo de maniobra disponible. Cuando una empresa se halle en

fase de fuerte expansión, sus necesidades de capital

de trabajo son superiores a su capacidad de generar recursos

permanentes: la diferencia entre el fondo de maniobra

disponible y el capital de trabajo necesario nos dará

una situación de tesorería deficitaria o

negativa que obligará a la búsqueda de recursos

adicionales para restablecer el equilibrio

financiero.La gestión de

tesoreríaA partir de la relación entre las necesidades

de capital de trabajo y el fondo de maniobra nos podemos

encontrar con:Una situación de tesorería

deficitaria o negativa, que colocará a la empresa

en la necesidad de cubrir ese déficit de

financiación.Una situación de tesorería

positiva, que nos indicará que los recursos

disponibles son superiores a las necesidades.

A partir de estas situaciones, entra en juego la

gestión de tesorería, cuya finalidad

será:Buscar recursos de tesorería adicionales

para cubrir una situación deficitaria. Los

recursos más usuales son: el crédito

bancario y el aplazamiento de pagos.Buscar la colocación adecuada para los

recursos sobrantes, en el caso de una situación de

tesorería positiva, tales como: aprovechar

descuentos por pronto pago, reducir el nivel de descuento

comercial, invertir en activos financieros.

El saldo resultante de disponible

La incidencia final de todo este proceso sobre el

saldo disponible vendrá dada por los recursos de

tesorería adicionales conseguidos, o la resta, si se

trata de la colocación de recursos en activos de

tesorería y la situación de tesorería

inicial. Es decir, si ante una situación de

tesorería deficitaria (necesidades de capital de

trabajo superiores al fondo de maniobra) se consiguen unos

recursos adicionales por el mismo importe del déficit,

el nivel de disponible no se verá afectado. Por el

contrario, si estos recursos no se consiguen o su

cuantía es inferior al déficit, el saldo de

disponible disminuirá en un importe igual a la

diferencia entre el déficit de tesorería y el

total de recursos adicionales conseguidos.Aplicación

de estos conceptos básicos en el análisis

financieroEs necesario diferenciarlos dos conceptos de fondo

de maniobra y capital de trabajo. Pues, se ha presentado el

fondo de maniobra a través de dos definiciones que se

consideraban equivalentes:a) Diferencia entre capitales permanentes y activo

fijo (lo que coincide con la definición aquí

presentada.b) Diferencia entre activo circulante y pasivo

circulanteAunque el valor aritmético de ambas

diferencias es el mismo, ya que el total del activo y del

pasivo son iguales, su contenido y dinámica son muy

diferentes:El cálculo del fondo de maniobra como

diferencia entre capitales permanentes y activo fijo permite

conocer las causas del valor del fondo de maniobra en un

momento determinado, así como explicar su

variación durante un determinado período de

tiempo.El análisis de la situación financiera

de una empresa, y más concretamente, de su

situación de tesorería, exige la

consideración simultánea del fondo de maniobra

y de las necesidades del capital de trabajo. Cada uno de

estos conceptos, son insuficiente si se considera de forma

aislada, ya que, uno complementa al otro. Una forma muy

útil de analizar la situación financiera de una

empresa es mediante el seguimiento de la evolución de

los tres conceptos básicos – fondo de maniobra,

capital de trabajo y situación de tesorería

– durante varios períodos consecutivos. Ello nos

permitirá seguir la evolución dinámica

entre dichas magnitudes y, como consecuencia, evaluar los

cambios que se vayan produciendo en la situación

financiera.En el siguiente cuadro resumen se puede observar el

cálculo y las diferencias entre los tres conceptos

básicos que acabamos de explicar.

Ratios para el

análisis estático del fondo de

maniobraActivo circulante financiado por el fondo de

maniobra

Este ratio nos permite valorar y juzgar la

evolución del nivel de cobertura del activo circulante

por el fondo de maniobra, que puede deberse a: una menor

rotación del activo circulante o a un incremente del

volumen de operaciones.Cobertura de los stocks

Tiene la misma finalidad que el activo circulante

financiado por el fondo de maniobra, pero referido a las

existencias, que generalmente constituyen la parte más

fija del activo circulante.A la hora de valorar este ratio hay que tener

presente que el mismo varía en función de la

actividad que desarrolle la empresa. Las empresas comerciales

precisan una menor cobertura que las industriales debido a

que la rotación de los stocks es más

rápida.Relación con las ventas

Este ratio nos da un índice de

comparación de la evolución del fondo de

maniobra en relación con la evolución de las

ventas.II. LOS FONDOS GENERADOS POR LAS

OPERACIONES. EL CASH-FLOW. LA

AUTOFINANCIACIÓN

El término Cash-Flow equivale, en general, a

la suma del beneficio más las

amortizaciones.Lo que nos mide los recursos generados durante un

determinado período de tiempo. ¿Cuál es

el significado financiero de la cifra que resulta al sumar

las amortizaciones y el beneficio de un período? Al

efectuar esta operación eliminamos de la Cuenta de

Resultados una partida de gasto que no supone ningún

desembolso. Ya es sabido que la amortización es un

asiento contable cuya finalidad es distribuir como gasto una

determinada inversión a lo largo de su vida

útil, puesto que el desembolso tuvo lugar al adquirir

el activo fijo correspondiente.PRECISIONES A LA DEFINICIÓN DE LOS

F.G.O.Recordemos que los F.G.O. se calculan sumando al

beneficio las amortizaciones. Pero, ¿Qué cifra

de beneficios debemos tomar?1. ¿Antes o después de

impuestos?. Lo normal es hacerlo después de

impuestos puesto que éstos suponen una salida de

fondos.Solo conviene destacar que en el caso de comparar

empresas sometidas a distinta fiscalidad, es necesario

situarse a un nivel homogéneo. Para ello, lo

más práctico es tomar los FGO antes de

impuestos.2. ¿Antes o después de la

distribución de beneficios?.Con la finalidad de

permitir el análisis de la política de

dividendos de la empresa, se suele establecer la siguiente

distinción:F.G.O.: Para su cálculo se toma la

cifra de beneficio antes de la distribución de

dividendos. En este caso, el término FGO mide la

capacidad de autofinanciación.

Autofinanciación: FGO – o

Cash-Flow – menos los dividendos.

Página siguiente  |