El costo de financiarse con el crédito de los

proveedores es el costo de oportunidad que implica no tener

los descuentos por pronto pago que estos ofrecen.El patrimonio es la fuente más costosa para

la empresa. Dicho costo es implícito y está

representado por el costo de oportunidad del

propietario.En el cálculo del costo de capital no se

consideran los pasivos corrientes. Se calcula con base a la

estructura de largo plazo o estructura de capital.Generalmente el costo de capital se calcula como un

costo efectivo después de impuestos.

COSTOS DE LAS FUENTES DE CAPITAL

A continuación se presenta un pequeño

acercamiento teórico de los costos de estas fuentes, pero

se debe tener en cuenta que el estudio de cada uno de estos

costos tiene connotaciones más profundas en su

aplicación.

Costo de endeudamiento a largo plazo

Esta fuente de fondos tiene dos componentes

primordiales, el interés anual y la amortización de

los descuentos y primas que se recibieron cuando se contrajo la

deuda. El costo de endeudamiento puede encontrarse determinando

la tasa interna de rendimiento de los flujos de caja relacionados

con la deuda. Este costo representa para la empresa el costo

porcentual anual de la deuda antes de impuestos.

Comentario: Los cálculos para hallar la tasa de

rendimiento pueden ser realizados por el método de la

"interpolación".

Costo de acciones preferentes

El costo de las acciones preferentes se encuentra

dividiendo el dividendo anual de la acción preferente,

entre el producto neto de la venta de la acción

preferente.

C.A.P.= Dividendo anual por acción/Producto neto

en venta de A.P.

Costo de acciones comunes

El valor del costo de las acciones comunes es un poco

complicado de calcular, ya que el valor de estas acciones se

basan en el valor presente de todos los dividendos futuros se

vayan a pagar sobre cada acción. La tasa a la cual los

dividendos futuros se descuentan para convertirlos a valor

presente representa el costo de las acciones comunes.

Comentario: El costo de capital de las acciones comunes

usualmente es calculado por el "modelo

Gordon"

Costo de las utilidades retenidas

El costo de las utilidades retenidas esta

íntimamente ligado con el costo de las acciones comunes,

ya que si no se retuvieran utilidades estas serían pagadas

a los accionistas comunes en forma de dividendos, se tiene

entonces, que el costo de las utilidades retenidas se considera

como el costo de oportunidad de los dividendos cedidos a los

accionistas comunes existentes.

CÁLCULO DEL COSTO DE CAPITAL

Al determinar los costos de las fuentes de

financiamiento específicos a largo plazo, se muestra la

técnica usualmente utilizada para determinar el costo

total de capital que se utiliza en la evaluación

financiera de inversiones futuras de la empresa.

El principal método para determinar el costo

total y apropiado del capital es encontrar el costo promedio de

capital utilizando como base costos históricos o

marginales.

El administrador financiero debe utilizar el

análisis del costo de capital para aceptar o rechazar

inversiones, pues ellas son las que definirán el

cumplimiento de los objetivos

organizacionales

Costo Promedio de Capital

El costo promedio de capital se encuentra ponderando el

costo de cada tipo específico de capital por las

proporciones históricas o marginales de cada tipo de

capital que se utilice. Las ponderaciones históricas se

basan en la estructura de capital existente de la empresa, en

tanto que las ponderaciones marginales consideran las

proporciones reales de cada tipo de financiamiento que se espera

al financiar un proyecto dado.

Ponderaciones históricas

El uso de las ponderaciones históricas para

calcular el costo promedio de capital es bastante común,

se basan en la suposición de que la composición

existente de fondos, o sea su estructura de capital, es

óptima y en consecuencia se debe sostener en el futuro. Se

pueden utilizar dos tipos de ponderaciones

históricas:

- Ponderaciones de valor en libros:

Este supone que se consigue nuevo financiamiento

utilizando exactamente la misma proporción de cada tipo de

financiamiento que la empresa tiene en la actualidad en su

estructura de capital.

Ponderaciones de valor en el mercado:

Para los financistas esta es más atractiva que la

anterior, ya que los valores de mercado de los valores se

aproximan más a la suma real que se reciba por la venta de

ellos. Además, como los costos de los diferentes tipos de

capital se calculan utilizando precios predominantes en el

mercado, parece que sea razonable utilizar también las

ponderaciones de valor en el mercado, sin embargo, es más

difícil calcular los valores en el mercado de las fuentes

de financiamiento de capital de una empresa que utilizar valor en

libros.

El costo promedio de capital con base en ponderaciones

de valor en el mercado es normalmente mayor que el costo promedio

con base en ponderaciones del valor en libros, ya que la

mayoría de las acciones preferentes y comunes tienen

valores en el mercado es mucho mayor que el valor en

libros.

Ponderaciones marginales

La utilización de ponderaciones marginales

implica la ponderación de costos específicos de

diferentes tipos de financiamiento por el porcentaje de

financiamiento total que se espere conseguir con cada

método de las ponderaciones históricas. Al utilizar

ponderaciones marginales se refiere primordialmente a los montos

reales de cada tipo de financiamiento que se utiliza.

Con este tipo de ponderación se tiene un proceso

real de financiamiento de proyectos y admite que los fondos

realmente se consiguen en distintas cantidades, utilizando

diferentes fuentes de financiamiento a largo plazo,

también refleja el hecho de que la empresa no tiene mucho

control sobre el monto de financiamiento que se obtiene con el

superávit

Una de las críticas que se hace a la

utilización de este sistema, es que no considera las

implicaciones a largo plazo del financiamiento actual de la

empresa.

La estructura óptima de capital.

Definición.

A los efectos de este trabajo definimos la estructura

óptima de capital como aquella que maximiza el valor

empresarial. Maximizar el valor de la empresa supone minimizar el

coste del capital medio ponderado (WACC) cuando los flujos de

fondos no se ven afectados por el aumento de la relación

deuda /valor de la empresa. ¿Por qué no maximizar

el valor de las acciones? Demostrar que maximizar el valor de la

empresa supone también maximizar el valor de las acciones

cuando el valor nominal de la deuda es igual a su valor de

mercado, es sencillo si utilizamos la teoría de opciones:

considerando con Black y Scholes (1973) a las acciones de la

empresa como una opción de compra cuyo subyacente son los

activos empresariales con precio de ejercicio igual a los pagos

debidos a la deuda y plazo hasta el ejercicio igual al plazo

hasta el vencimiento de la deuda, sabemos que C (valor de la

opción call) = max (S-K;0), donde S es el valor futuro del

activo subyacente y K el precio de ejercicio.

Si suponemos constantes la volatilidad del activo

subyacente (s) y el tipo de interés (r) y K es conocido y

constante desde el momento 0, para maximizar el valor de las

acciones (C = opción call) es necesario maximizar el valor

de la empresa (S), por tanto, maximizar éste obliga a

maximizar el valor de los recursos propios (C = opción

call).

2.b. Existencia de la estructura óptima de

capital. Los costes de quiebra.

El "problema" de la estructura de capital surge como

consecuencia de la posibilidad de que modificaciones en la

composición de recursos propios-recursos ajenos pueda

modificar el valor de la empresa. Desde la publicación del

conocido artículo de

4

Modigliani y Miller (1958) la cuestión ha sido

objeto de un sinnúmero de trabajos sin que se haya llegado

a una conclusión definitiva que explique la

práctica empresarial de la relación deuda / fondos

propios y en caso de que exista una estructura óptima, la

forma de estimarla.

Modigliani y Miller concluyeron que la estructura de

capital de una empresa no incide en el valor de la misma1, y que

tal valor, se obtiene capitalizando sus flujos de caja libres a

una tasa Ku sobre la base de las siguientes

hipótesis:

1. Las empresas sólo emiten dos tipos de activos:

acciones y obligaciones.

2. Los flujos de caja son perpetuos sin

crecimiento.

3. No existen costes de transacción ni de

quiebra.

4. No existen impuestos.

5. El presupuesto de inversiones ha sido decidido ex

ante.

Así,

Vu = FCL/Ku

Donde Vu = valor de la empresa no endeudada, FCL =

flujos de caja libres y Ku = coste de los recursos propios

desapalancados.

En una aclaración posterior en la que se

tenía en consideración la existencia de impuestos

sobre beneficios de las empresas, el riesgo en el coste de la

deuda y la desgravación fiscal de los intereses, la

anterior formulación se modificaba de la siguiente

manera:

Vl = FCL / Ku + T x D2,

Donde T es el tipo impositivo efectivo marginal y D es

el importe (fijo a perpetuidad) de la deuda asumida por la

empresa. De la ecuación anterior se deriva que el valor de

la empresa aumenta indefinida y linealmente con el aumento del

importe nominal de la deuda contratada, por el mayor valor del

ahorro fiscal que producen los intereses (TxD). Modigliani y

Miller (en adelante MM) también obtuvieron las siguientes

relaciones entre Ke (coste de los recursos propios), Kd (coste de

la deuda), Ku (coste de los recursos propios

desapalancados)3:

Ke = Ku + [D/E x (1-T) x (Ku-Kd)]

Si el coste medio ponderado del capital es

1 Esta conclusión se conoce como

Proposición I de MM

2 Modigliani y Miller (1963). De acuerdo con esta

formulación el factor que determina el endeudamiento es el

ahorro fiscal de los intereses que produce.

3 Esta ecuación se conoce como Proposición

II de MM. D = valor de mercado de la deuda. E = valor de mercado

de los recursos propios.

5

WACC = Ke x E/V +Kd (1-T) x D/V,

puede demostrarse que4

WACC = Ku x [1-(T x D/V)].

De todo lo anterior puede concluirse que aceptando como

ciertas las hipótesis de partida de MM, a mayor deuda,

menor coste medio ponderado de capital, por lo que si definimos

como estructura óptima del capital aquella que minimiza el

WACC y maximiza el valor de la empresa, parece que lo

óptimo es que la deuda suponga la mayor proporción

posible en la estructura del pasivo.

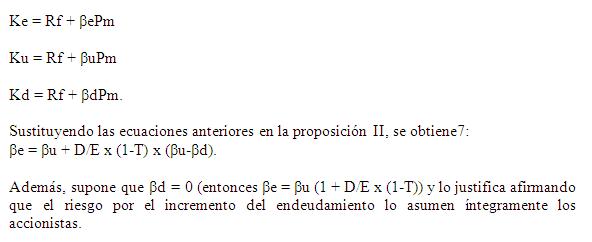

Las conclusiones no se alteran cuando, en el contexto de

la valoración de empresas, se combinan las ecuaciones de

MM con las derivadas de la introducción del modelo de

valoración de activos de Sharpe (1963) y Lintner (1965)

conocido como "Capital Asset Pricing Model" (CAPM)5:

Ha habido sin embargo intentos interesantes de aplicar

estas ecuaciones con algunas modificaciones a la búsqueda

de la estructura óptima de capital. La más sencilla

es la propuesta por el profesor Damodaran (2001). El citado autor

toma

Ke = Ku + (Ku-Kd) x D/E x(1-T)

de MM y combina la ecuación de la

proposición II con las ecuaciones procedentes del CAPM, es

decir,

Veamos que ocurre al utilizar estas fórmulas para

el cálculo del WACC:

Efectivamente puede encontrarse un WACC mínimo

(que supone un Vl máximo si no se han visto afectados los

flujos de caja por el incremento de la deuda) porque Ke es una

función creciente del cociente D/E. Los Kd

correspondientes a cada nivel de deuda son arbitrarios en este

ejemplo. El profesor Damodaran estima el coste de la deuda para

cada D/E sobre la base de una calificación del riesgo

crediticio sintético que se deriva de diversos ratios de

cobertura del servicio de la deuda. El problema es que suponer

ßd = 0 no es muy realista porque entonces o bien la

correlación de los rendimientos de toda deuda con la

cartera de mercado es 0, o la deuda sencillamente no tiene

riesgo. Esto último se desmiente en el propio intento de

asignarle a cada nivel de deuda una calificación (que

precisamente indica el nivel de riesgo) y lo anterior simplemente

no se corresponde con la realidad.

El argumento que utilizaremos en este trabajo para

justificar la existencia de una estructura óptima de

capital es la posible existencia de "costes de quiebra"8 (Cq)

definidos como la cesión de valor a terceros que se

produce por la inminencia (costes de quiebra indirectos) u

ocurrencia (costes de quiebra directos) de la insolvencia o

quiebra9. El incremento del endeudamiento aumenta la probabilidad

de la insolvencia y de sus costes por lo que teniendo en cuenta

este factor puede rescribirse la ecuación de valor de la

empresa de la siguiente forma10:

8 Ver por ejemplo Kraus y Litzenberger (1973)

9 Ejemplos de costes de quiebra indirectos son

reducciones de plazos de pago a proveedores en momentos de

dificultades financieras, incapacidad de hacer frente a servicios

comprometidos con clientes, reducciones de facturación por

dedicación de ejecutivos a cuestiones internas etc.

Ejemplos de costes directos: pagos a realizar a toda clase de

asesores en el proceso de insolvencia una vez iniciado, impuestos

etc.

10 Para perpetuidades sin crecimiento. Para el caso

general, la fórmula es:

Sobre la base de esta igualdad puede argumentarse que el

nivel de endeudamiento óptimo se produce en el punto en el

que de forma marginal TxD > CQ porque allí es donde Vl

se maximiza. La dificultad de todo esto reside evidentemente en

la correcta estimación de los dos componentes de CQ

(probabilidad de ocurrencia y costes directos e

indirectos).

La ecuación anterior, que representa de forma

analítica la teoría denominada "Static Trade Off

Theory" permite desarrollar un análisis coste (de agencia

del endeudamien-to, de quiebra) -beneficio (ahorro fiscal de

intereses) del endeudamiento de fácil com-prensión

intuitiva y que además parece se corresponde con la

práctica empresarial11.12 Estudios empíricos muy

recientes13 demuestran, que las empresas maniobran para ajustar

el ratio de deuda a un determinado objetivo en el largo plazo

evidenciando que la "Trade Off Theory" tiende a cumplirse en

espacios de tiempo suficientemente lar-gos.

CAPM, MM, OPT14 y estructura de

capital.

La inversión inmobiliaria (la adquisición

de inmuebles para su explotación en arren-damiento) puede

estar menos afectada por costes de quiebra indirectos (más

difíciles de medir) que otros sectores (aviación

civil, venta y fabricación de automóviles y equipos

informáticos, etc) porque los flujos de caja no se ven

necesariamente afecta-dos por el aumento de las dificultades

financieras del propietario15. Por otro lado, no es

difícil estimar los costes directos del incumplimiento del

contrato de financiación, que en ocasiones pueden ser un

porcentaje relevante del valor del inmueble como consecuencia de

los distintos gravámenes y costes que recaen sobre el

desarrollo del procedimiento de ejecución hipotecaria.

Todo lo anterior justifica, en nuestra opinión, la

aplicación de la hipótesis de la existencia de

costes de quiebra y la cuantificación de los mismos para

obtener un nivel óptimo de deuda16, porque aunque los

costes de quiebra son mayores para negocios que tienen una

proporción mayor de activos intangibles y mayores

oportunidades de crecimiento futuro, son más

fácilmente medi-bles cuando la proporción de

activos fijos materiales es mayor, tal como ocurre en la

inversión en inmuebles arrendados. Es razonable

también, ignorar costes de agencia tales como el del flujo

de caja libre detectado por Jensen, la subinversión de

Myers17 o el posible efecto expropiación de los

prestamistas /bonistas por una segunda emisión de deuda en

nuestro análisis de la inversión inmobiliaria sin

recurso, porque todos es-tos potenciales defectos de

gestión se mitigan en gran medida cuando se trata de una

financiación de proyectos sin recurso y con

garantías reales.18

En el análisis de valor y de estructura de

capital que desarrollamos en este trabajo, utilizaremos la

metodología de valoración de opciones originada por

Black y Scholes que permite analizar los pasivos empresariales

como opciones cuyo subyacente son los activos del negocio en

presencia de costes de quiebra (relajando una de las

hipóte-sis de MM). En concreto, los recursos propios

tienen el carácter de una opción de compra sobre

los activos empresariales y precio de ejercicio igual a los pagos

debidos a la deuda. El riesgo de la deuda (riesgo de insolvencia)

puede interpretarse como una opción de venta de las mismas

características, vendida por los acreedores financieros a

los accionistas. Se cumpliría entonces la siguiente

igualdad: deuda con riesgo = deu-da sin riesgo – opción de

venta. De acuerdo con lo anterior y en el supuesto de opcio-nes

europeas puede establecerse de acuerdo con la paridad

put-call19:

V = E + D = C + K exp (-rt) – P

Donde

C (call) = recursos propios

K= valor nominal de la deuda (precio de

ejercicio)

P (put) = opción del accionista de incumplir

(refleja el riesgo de la deuda)

Kexp(-rt) – P = valor de mercado de la deuda

V= valor empresarial

E= valor de mercado de los recursos propios

D= valor de la deuda a precio de mercado

r = tasa libre de riesgo

t = plazo hasta el vencimiento de la

opción

Altman, E.I. (1984) concluye que los costes totales de

endeudamiento suponen entre el 11% y el 17% del valor de mercado

de las sociedades investigadas (distribuidoras e industriales)

tres años antes de la insolvencia . Los costes directos

suponen una media del 9,8% del valor de mercado de las sociedades

industriales y el 4,5% de las compañías

distribuidoras. Referencias parecidas se encuentran en Andrade,

G., Kaplan,S. (1998).

hasta el vencimiento, establece que el subyacente es

igual a la suma de la opción de compra y el valor actual

del precio de ejercicio menos el valor de opción de venta

equivalente. Aplicando por analogía di-cha igualdad al

valor empresarial, éste es igual a la suma de los recursos

propios (analizados como op-ción de compra europea) y el

valor actual de la deuda al vencimiento como si fuera libre de

riesgo me-nos el valor de la opción de incumplir que

detenta el accionista (opción de venta europea que refleja

el riesgo de la deuda).

Esta idea permite valorar la deuda ajustada por su

riesgo de insolvencia y obtener por diferencia el valor de los

recursos propios. En adelante, se expondrá la

inclusión de costes de quiebra estimados y una

valoración de los ahorros fiscales producidos por los

intereses que facilitará el cálculo de la

estructura óptima de capital allí donde el

incremento marginal del ahorro fiscal es igual al incremento

marginal de los costes de quiebra. El impacto de los costes de

quiebra se puede analizar mejor con esta meto-dología

porque no es necesario estimar la tasa de descuento ajustada al

riesgo (siste-mático) para descontar los flujos de caja de

los costes de quiebra (tal como exigen los métodos con

base en el CAPM).

OPT y finanzas corporativas

La analogía establecida entre la paridad

put-call y el valor empresarial expresado en términos

de recursos propios, deuda y riesgo crediticio de la deuda ha

sido muy poco utilizada en la práctica de la

valoración debido a las siguientes

dificultades:

1. El valor de una opción depende en gran medida

de la volatilidad del subyacente (s)21. El subyacente de las

opciones descritas es el valor de los activos empre-sariales (en

nuestra metodología utilizaremos el valor desapalancado de

los in-muebles) y resulta muy complicado obtener una

estimación fiable del riesgo total.

2. El propio valor del subyacente (activos

empresariales) es difícil de estimar aunque para ello en

muchas ocasiones se utilizan las fórmulas del descuento de

flujo de caja. Pero si con dichas fórmulas ya se obtiene

una valoración, parece redundante obtener otra tomando la

primera como dato de partida en un modelo de valoración de

opciones.

3. Los modelos más conocidos simplifican

excesivamente suponiendo una sola emi-sión de deuda

cupón cero para poder analizar los recursos propios como

una op-ción europea y obtener valores para las acciones y

el diferencial de la deuda me-diante formulaciones

analíticas (por ejemplo en el modelo de Merton22). Cuando

la estructura de capital incorpora diferentes emisiones de deuda

con diferentes vencimientos, calendarios de principal y

prelación, no pueden utilizarse razona-blemente las

fórmulas de Black and Scholes (se trata de opciones

compuestas) y hay que obtener el valor de las opciones por

métodos numéricos, complicando el

análisis.

4. Se trata en realidad de "opciones reales" (sobre

activos reales) que pueden no cumplir con los argumentos de

ausencia de arbitraje y cobertura que dieron origen a la

formulación de la teoría de opciones, por lo que

estaríamos utilizando la metodología de manera un

tanto forzada.

Inmuebles, OPT y estructura óptima de

capital

El objetivo de este trabajo es aplicar la teoría

de valoración de opciones (OPT) a la valoración de

fuentes de financiación en la inversión

inmobiliaria y obtener una es-tructura de capital óptima

en presencia de costes de quiebra.

En el sector inmobiliario las objeciones descritas en el

apartado anterior se mitigan en gran medida debido a las

siguientes características diferenciales:

1. Existe un mercado secundario de inmuebles de una gran

profundidad y liquidez, especialmente para aquéllos que

son objetivo de inversores institucionales. Los precios de

mercado de los inmuebles reflejan valores desapalancados y antes

de impuestos. Las series históricas permiten estimar

parámetros como la volatilidad de los rendimientos (s) y

el valor actual del subyacente. De pocas tipologías de

activos puede decirse lo mismo.

2. La valoración final de los recursos propios

que obtendremos no será redundante porque será

apalancada y después de impuestos y servirá de

elemento constitutivo de un sistema que permita identificar el

óptimo de endeudamiento.

3. En la inversión inmobiliaria es muy frecuente

que la financiación consista de un solo préstamo

hipotecario con amortizaciones anuales constantes y vencimientos

a largo plazo. Esta simplicidad se corresponde con

prácticas habituales de mercado.

4. El supuesto de mercados completos no es disparatado

cuando se aplica a la inver-sión inmobiliaria y la

réplica (aproximada) de la opción mediante

subyacente y endeudamiento sería posible en muchos casos

en la práctica. No parece que al uti-lizar la OPT se

asuman hipótesis más restrictivas que cuando se

aplican modelos más estándares como el del

descuento de flujos de caja sobre la base del CAPM.

5. Los costes de quiebra directos pueden ser estimados

con bastante fiabilidad (pro-ceso de ejecución

hipotecario). No necesariamente han de darse costes indirectos,

que son tan complicados de estimar en otros sectores. En los

inmuebles alquila-dos, las dificultades financieras del

propietario en principio no deben afectar a las rentas

contratadas.

6. La garantía real impide presiones por parte de

los accionistas para que el presta-mista acepte el "servicio

estratégico de la deuda".23La prioridad absoluta del

pres-tamista es un hecho que se produce en la práctica,

facilitando la concepción del modelo.

Planteamiento del problema. Modelo de

solución.

De los datos de series históricas de precios de

determinados activos inmobiliarios pue-den obtenerse los

siguientes parámetros:

Min (Vuv x (1-CQ) ; PPv + iv) y a continuación y

de forma recursiva "hacia atrás" (en dirección

hacia el momento 0) en cualquier otro momento y

escenario:

Min (VA27 Dt+1+Amt+ it ; Vu x (1-CQt) ; (PPt+Amt) x

(1+CCt)+ it) es decir el mínimo de:

• Del valor actual (riesgo neutral) de la deuda en

el momento posterior + amorti-zaciones pendientes en el momento

analizado (t) + intereses debidos en el momento t.

• Del valor del subyacente (Vu) corregido por los

costes de quiebra estimados.

• Del principal pendiente (PPt) + amortizaciones

(Amt) obligatorias en el perio-do t +intereses (it) debidos en el

periodo t aumentado por los costes de cance-lación

anticipada (CCt), y los costes de cancelación

anticipada.

• De lo anterior se deduce que se produce el

incumplimiento (default) cuando el principal pendiente

de la deuda total más los intereses debidos en el periodo

son superiores a Vu, y se produce cancelación anticipada

cuando el valor de mercado de la deuda (VA D) es superior al

principal pendiente total más los intereses del

periodo.

• Es necesario derivar un tipo de interés de

equilibrio para la deuda por el que el valor de mercado obtenido

en presencia de costes de quiebra, opción de

amor-tización anticipada total y opción de

incumplimiento cuando Vu < D se iguale al valor nominal. De

otra manera, el banco no vería compensado el riesgo de

insolvencia del deudor (opción de incumplir) y el valor de

la opción de amortizar anticipadamente.28 El diferencial

sobre el tipo de interés de referen-cia (en este caso, de

acuerdo con la práctica habitual del sector el Euribor) se

obtendrá por iteración (la rutina Solver de Excel).

El coste de la deuda Kd será Euribor +diferencial de

equilibrio.

?? Supondremos que el tipo de interés de

referencia (Euribor a un año debido a que los espacios

temporales del árbol binomial son anuales) es constante y

conocido. Esta restricción puede eliminarse convirtiendo

el tipo de interés en una dinámica

estocástica, en cuyo caso la metodología binomial

no es operativa y habría que acudir a otros métodos

numéricos más complejos para analizar

múltiples opciones (de amortizar anticipadamente, de

incumplir) sobre múltiples subyacentes (tipos de

interés y valor capital) posiblemente

correlacionados.

?? Supondremos unos costes de quiebra del 8% del activo

subyacente en cada mo-mento y que está integrado

fundamentalmente por impuestos y gastos de

asesora-miento.

?? Supondremos un préstamo con vencimiento final

a los 10 años con una comisión de apertura de 0,35%

y amortizaciones anuales del 3% del nominal inicial del

préstamo. El modelo no obtiene entre sus resultados la

duración óptima del présta-mo a

utilizar.30

?? De acuerdo con prácticas muy consolidadas en

el sector, supondremos la posibili-dad de amortización

anticipada total del préstamo con unos costes de

amortización totales del 3% del principal vivo (comisiones

de cancelación, impuestos, gastos notariales, registros

etc).

Dividendos

El objetivo más importante de toda empresa es

impulsar el bienestar económico y social mediante una

adecuada inversión del capital a aquellas inversiones que

arrojen el máximo rendimiento.

Toda empresa, ya sea pública o privada, para

poder realizar sus actividades requiere de recursos financieros

(dinero), ya sea para desarrollar sus funciones actuales o

ampliarlas, así como el inicio de nuevos proyectos que

impliquen inversión. Cualquiera que sea el caso, "los

medios por los cuales las personas físicas o morales se

hacen llegar recursos financieros en su proceso de

operación, creación o expansión, en lo

interno o externo, a corto, mediano y largo plazo, se le conoce

como fuentes de financiamientos".

El financiamiento interno inicial es a menudo necesario

en etapas muy tempranas del desarrollo de la empresa, cuando el

empresario todavía está implementado el producto o

concepto de negocios y cuando la mayor parte de los activos de la

firma son intangibles.

Tipos de Política de Dividendo

Definición:

La política de dividendos de una empresa es un

plan de acción que deberá seguirse siempre que se

decida en torno a la distribución de dividendos. La

política debe considerarse tomando en cuenta dos objetivos

básicos: maximizar el beneficio de los propietarios de la

empresa y proporcionar suficiente financiamiento.

Dividendos: Son utilidades que se pagan a los

accionistas como retribución de su inversión. Hay

tres fechas importantes en el proceso de dividendos:

Fecha de declaración: La asamblea de

accionistas declara el dividendo (es la única que

tiene esa facultad).Fecha d registro: Es la que define el periodo de

antigüedad de los accionistas para reclamar

dividendos.Fecha de pagos: Es la fecha en que se entregan los

cheques.

Tipos de Dividendos

La razón de Pago: Que se calcula dividiendo

el dividendo en efectivo por acción de la empresa

entre sus utilidades por acción, indica el porcentaje

por unidad monetaria percibida que se distribuye a los

accionistas en forma de dividendos. Uno de los inconvenientes

de esta política es que si las utilidades de la

compañía decaen, o si ocurre una pérdida

en un periodo dado, los dividendos pueden resultar bajos o

incluso nulos.Política de dividendos regulares : Se basa en

el pago de un dividendo fijo en cada periodo. Esta

política proporciona a los accionistas

información generalmente positiva, indicando que la

empresa se desempeña correctamente, con lo que se

reduce al mínimo toda incertidumbre.Política de dividendos regulares bajos y

adicionales: Algunas empresas establecen una política

de dividendos regulares bajos y adicionales, con la que pagan

un dividendo regular bajo, complementado con un dividendo

adicional, cuando as utilidades lo justifican.Dividendos en acciones: Un dividendo en acciones es

el pago de dividendos en forma de acciones a los propietarios

existentes. Las empresas recurren a menudo a este tipo de

dividendo como una forma de reemplazo o adición de los

dividendos en efectivo. Aunque los dividendos en acciones no

tienen un valor real, los acciones pueden concebirlos como

algo de valor que les ha sido proporcionados y que antes no

tenían.

Aspectos Contables: En el sentido contable el pago de un

dividendo en acciones significa un cambio entre las cuentas de

capital, en vez de una utilización de fondos.

Punto de Vista de los Accionistas: El accionista que

recibe un dividendo en acciones no recibe en realidad nada de

valor.

Divisiones de Acciones: Las divisiones de acciones

tienen un efecto sobre el precio de las acciones de una

empresa similar al de los dividendos en acciones. La

división de acciones es un método

comúnmente empleado para reducir el precio de mercado

de las acciones de la empresa mediante el incremento en el

número de acciones detentadas por cada accionista. Las

empresas suelen creer que el precio de sus acciones es

demasiado alto, y que una reducción en el precio de

mercado harán más dinámicas las

transacciones.

Objetivo de Las Políticas de

Dividendos:

Maximización de la riqueza de los

propietarios de la empresa.Adquisición de financiamiento

suficiente.

Factores que Influyen en las Políticas de

Dividendo:

Comprenden las restricciones legales, contractuales e

internas, las perspectivas de crecimiento de la empresa, las

consideraciones y, por último, las consideraciones de

mercado.

Restricciones legales. En la mayoría de los

países se prohíben a las corporaciones el pago

de cuales quiera parte del capital legal en formas de

dividendos., tal capital legal se mide por el valor contable

de las acciones comunes.Restricciones Contractuales. A menudo la capital de

la empresa para pagar dividendos en efectivo se ve

restringida por ciertas provisiones en un acuerdo de

préstamo.Restricciones Internas. La capacidad de la empresa

para distribuir dividendos se ve a menudo restringida por la

cantidad de efectivos en exceso disponible.Perspectivas de Crecimientos. Los requerimientos

financieros de la organización de negocios guardan una

relación directa con el grado de expansión o

adquisición de activos proyectados.Consideraciones de los Propietarios. Al establecer

una política de dividendos, el objetivo primero de la

empresa debe ser el de maximizar el beneficio de los

propietarios.Consideraciones de Mercado. Debido a que el

beneficio de los propietarios de una empresa se refleja en el

precio de mercados de las acciones, se deberá conocer

la probabilidad de respuesta del mercado respecto de ciertos

tipos de políticas al formular una política de

dividendo adecuada.

Estabilidad de las Políticas de Dividendos y su

Razón Fundamental

La razón fundamental para la estabilidad de las

políticas de dividendos se corresponde a la razón

financiera. La razón financiera garantiza a la

organización la previsión de los recursos

monetarios requeridos para el optimo desempeño de sus

actividades.

Pagos de Dividendos

Los flujos de efectivo de una empresa y las necesidades

de inversión pueden ser demasiado volátiles para

que establezca un dividendo regular muy alto. Sin embargo puede

desear una alta razón de pagos de dividendos para

distribuir los fondos que no son necesarios para la

reinversión..

Procedimiento pago de dividendos en efectivo

El pago de dividendos en efectivo a los tenedores de

acciones de las corporaciones es decidido por la junta directiva.

Los directores suelen realizar juntas trimestrales o semestrales

a fin de evaluar el desempeño financiero de la empresa

durante el período anterior, así como obtener una

perspectiva de cuantos y en que forma habrán de pagarse

los dividendos. Debe establecerse, la fecha de pago.

Preferencia en la Adquisición de Nuevas

Acciones

Derecho de prioridad. Con un derecho de prioridad, los

accionistas comunes actuales tiene el derecho de conservar su

propiedad proporcional en la corporación. Si ésta

emite acciones comunes adicionales se les debe conceder el

derecho de suscribir las nuevas acciones para que puedan mantener

su interés prorata en la

compañía.

Posibilidades de Nuevo Capital a Través del

Ingreso de Nuevos Socios

Como fuente de financiamiento, la emisión de

nuevo capital social común y consecuentemente la

incorporación de recursos frescos a la empresa es muy

importante, ya que se logran los siguientes elementos

financiamientos:

Se solidifica la estructura financiera de la

empresa, pues se incorporan nuevos recursos cuya contra

partida es el capital social.Se reduce el nivel de apalancamiento, pues los

nuevos recursos no provienen de pasivos, sino del capital

social.Se reduce el costo financiero (intereses a cargo) al

no contratar nuevos pasivos.Se reduce la carga financiera al no impactar al

flujo de efectivo de la empresa con amortizaciones

periódicas de capital e intereses tal y como se

generaría con un pasivo.Los nuevos accionistas pueden ser incorporados a la

administración de la empresa, lo que ejercería

presiones para profesionalizar y hacer más eficiente

su administración, además de tener nuevas

"fuentes" de ideas y tecnologías.

Los Inconvenientes principales de una nueva

emisión de acciones se resumen en dos importantes

puntos:

Los recursos obtenidos son más caros que los

provenientes de fuentes de pasivos, ya que los dividendos

(costo de capital recibido) no son deducibles de impuestos,

tal y como son los intereses pagados por los

pasivos.Se reduce el rendimiento de la inversión de

accionistas con los recursos provenientes del capital en

relación con recursos provenientes del

pasivo.

Para que la emisión de acciones sea una fuente de

financiamiento, se requiere que sean colocadas por medio de una

oferta primaria de acciones, sea esta pública o

privada.

Política de dividendos

Los dividendos distribuidos a partir de las utilidades

del corriente año fiscal tienen un impacto directo

sobre la estructura del capital, el crecimiento futuro de la

empresa y el valor que esta tiene para sus propietarios y los

inversionistas externos. Desde el punto de vista de la

investigación teórica y los textos de los

profesionales especializados, no parece haber una estrategia

óptima para la distribución de dividendos (que

sería similar a la teoría de la estrategia de

estructura óptima del capital que se estudió en el

capítulo anterior). En su lugar, Existen dos o tres

reglas prácticas relacionadas con la distribución

de dividendos que se exponen a continuación. Sin embargo,

algunas políticas de dividendos pueden ser perjudiciales

para la empresa, y en esos casos, los analistas financieros deben

estar alerta.

a)- Interpretación de los datos sobre

dividendos.

Los dividendos pueden ser de diferentes tipos. Los

dividendos ordinarios son pagos en efectivo que proceden de las

utilidades del año corriente o de años anteriores

(es decir, no deben proceder del capital aportado por los

accionistas, ya que está prohibido en la mayoría de

los países). La dirección de la empresa decide

estos pagos, que se suelen abonar de forma trimestral a los

accionistas comunes, y reducen la cantidad de utilidades que se

van a retener. Los dividendos extraordinarios o especiales

también se pagan en efectivo, y se añaden a los

dividendos ordinarios en los años de grandes beneficios.

Hay también dividendos para acciones preferentes, que son

pagos en efectivo, pero sólo se abonan a los tenedores de

este tipo de acciones: suelen ser una cantidad fija (aunque en

ocasiones son "participaciones" en los beneficios), y

acumulativos (es decir, si no se abonan un año, se

acumulan para el siguiente).

Ocasionalmente, los accionistas comunes pueden recibir

dividendos en acciones, lo que significa que reciben una

acción de nueva emisión por cada cierto

número de acciones que posean. Si la proporción es

mayor que una nueva acción por cada cuatro existentes,

esta distribución se denomina escisión de

acciones, en lugar de dividendo en acciones. Desde

el punto de vista contable, los dividendos en acciones exigen que

se dedique una parte de las UR al patrimonio (posiblemente como

capital aportado), en tanto que las escisiones de acciones no

modifican el capital (patrimonio), solamente el número y

el valor unitario de las acciones vigentes. En vez de dividendos

en acciones, los accionistas pueden recibir poderes para adquirir

nuevas acciones a un precio reducido. Estos derechos tienen un

valor igual a la diferencia entre el precio del mercado y el

precio de suscripción. Los derechos proporcionan efectivo

adicional a los accionistas en caso de venta, o la posibilidad de

preservar su cuota de propiedad sobre la empresa. En algunas

ocasiones se distribuyen entre los accionistas dividendos en

especie, que son activos materiales, pero esto sólo se da

en empresas muy cerradas. Finalmente, existen también los

dividendos de liquidación, en efectivo o en especie, que

se reparten en caso de cierre de una empresa.

La orientación de la política de

dividendos viene determinada principalmente por la

proporción de dividendos ordinarios que se pagan en

efectivo a partir de las utilidades corrientes el año

fiscal. Esta proporción se conoce como índice

de reparto [de dividendos] (IRD). La parte de

utilidades que se dedicarán a UR se conoce como tasa

de retención [de utilidades]

(TRU).

b)- Dividendos estables o IRD

Recordemos que en los capítulos 2 y 3 se

decía que una imagen de estabilidad por parte de una

empresa es importante para mantener baja la prima por riesgo que

se le atribuye. El modelo de dividendos descontados del valor de

la acción hace explícitamente de los dividendos el

factor esencial para determinar el precio de las acciones. La

inestabilidad en el pago de dividendos crearía

inestabilidad en el precio de la acción, causarían

una mayor BETA (es decir, una mayor prima de riesgo), lo que

consecuentemente provocaría una reducción en el

precio de la acción. Esta importantísima

estabilidad en los dividendos puede lograrse mediante la

distribución de la misma cantidad de dividendos ordinarios

año tras año. En años particularmente buenos

pueden pagarse también dividendos extraordinarios,

informando a los accionistas de su excepcionalidad, y dejando

claro que no siempre se van a percibir. Sin embargo, los

dividendos ordinarios deberían crecer al ritmo del

crecimiento de las utilidades, por lo que la dirección de

la empresa los calculará según el porcentaje medio

previsto de crecimiento a largo plazo de las

utilidades.

En teoría, las escisiones o los dividendos

en acciones no aumentan la riqueza de los accionistas, ya que

cada uno de ellos conserva la misma proporción de un

patrimonio neto combinado que no cambia como resultado de la

distribución de acciones. El único efecto es que

hay más acciones, pero de valor inferior. Sin embargo, en

la práctica, los antiguos accionistas se benefician:

primero, la razón de una escisión es facilitar la

venta de las acciones cuyo precio ha superado los 100

dólares, lo que dificulta las transacciones para

compradores y vendedores. Recordemos que los lotes de acciones se

negocian en paquetes de 100 acciones, y 100 acciones de 500

dólares cada una representan una operación de

50.000 dólares, suma importante que limita el atractivo

para los inversionistas que tengan grandes carteras

diversificadas. Aunque en el mundo moderno de transacciones

electrónicas han perdido importancia los lotes de 100

acciones, los precios de varios cientos de dólares se

siguen considerando difíciles de negociar. Los precios

más corrientes oscilan entre 30 y 80

dólares.

Segundo, con la escisión de acciones los

inversionistas entienden que la empresa ha crecido. El precio de

mercado combinado de las nuevas acciones suele ser mayor que la

cotización del número correspondiente de acciones

anteriores a la escisión. Los dividendos en acciones

pueden transmitir un mensaje similar, aunque no siempre. En

cambio, dan al accionista la oportunidad de vender algunas

acciones y ganar dinero sin detrimento de su cartera actual.

Ocasionalmente, el dividendo en acciones se usa como sustituto

del dividendo extraordinario en efectivo. En otros casos, sin

embargo, el dividendo en acciones se distribuye en lugar del

dividendo ordinario, lo que no es buena señal, porque

sugiere que la empresa no ha obtenido suficientes beneficios

anuales como para repartir un dividendo ordinario.

En los países donde las ganancias de capital

reciben un tratamiento fiscal favorable (como en los EEUU hasta

1986), los dividendos en acciones y la escisión de

acciones pueden resultar más atractivos para los

accionistas que los dividendos en efectivo. Las ganancias de

capital se calculan como la diferencia positiva entre el precio

de venta y el precio de compra si la acción ha permanecido

en las mismas manos durante más de 6 o 12 meses,

dependiendo de las reglas fiscales del país. El impuesto

suele ser la mitad de la tasa de impuesto a la renta, por lo que

los accionistas obtienen utilidades

considerables.

c)- Irrelevancia de la política de

dividendos

Numerosos estudios han demostrado que la

riqueza de los accionistas no experimenta alteraciones

apreciables entre los dos casos siguientes:1- La empresa paga una

gran proporción de sus ganancias, o2- La cantidad de

dividendos pagados es pequeña o nula, pero la empresa

logra una tasa de crecimiento mayor al reinvertir sus utilidades

no distribuidas.De hecho, las empresas que quieren crecer

rápido necesitarán acceder con mayor frecuencia al

mercado de capitales para emitir nuevas acciones que si

distribuyeran dividendos. La emisión de acciones puede ser

costosa, como se verá en la próxima sección.

No tiene sentido distribuir dividendos y emitir nuevas acciones

simultáneamente, a menos que los costos de emisión

sean asimilables, como ocurre en los planes de reinversión

de dividendos. Por ejemplo, AT&T envía una oferta de

reinversión de dividendos junto con los pagos de

dividendos en efectivo. Esta estrategia satisface tanto las

necesidades de la empresa como las de los accionistas.

d)- Efecto clientela

La política de dividendos, aunque afecta a la

estrategia financiera de la empresa, queda más justificada

por las actitudes de los inversionistas que por las necesidades

de la empresa. Los inversionistas que confían en los

dividendos en efectivo para sus gastos de subsistencia

concederán una especial atención a las acciones que

ofrezcan una política estable de dividendos,

preferirán esas acciones y esperarán que la

administración de la empresa continúe con la misma

política de dividendos estables. En esta categoría

entran las empresas que han alcanzado la fase de

estandarización dentro del ciclo de vida de sus productos,

como por ejemplo las empresas de servicios públicos. Su

mercado y sus utilidades son muy estables y su necesidad de

crecimiento es moderada.

En el otro extremo están los inversionistas que

buscan ganancias de capital a partir de acciones de empresas en

crecimiento. Para este grupo de inversionistas, los dividendos no

sólo son contraproducentes, porque obstaculizan el

crecimiento de la empresa, sino también inconvenientes por

la tasa fiscal que aplica el gobierno a estos dividendos. Las

empresas de esta categoría provienen de sectores de nuevos

productos de consumo y de tecnologías avanzadas. Buenos

ejemplos de campos con alto potencial de crecimiento son las

empresas de biogenética a principios de los años 90

y las empresas de Internet a finales de la misma década.

Durante los anos 80, la empresa Apple Computers no

distribuyó ningún dividendo.

Entre ambos extremos encontramos una gran grupo de

inversionistas que desean acciones con potencial de crecimiento,

con preferencia procedente del financiamiento interno, pero que

también garanticen una política estable de

dividendos, que es señal de que obtienen buenos

resultados. La mayoría de las empresas en los EEUU y de

otros muchos países entran dentro de esta

categoría. El IRD de los últimos 50 años en

los EEUU se sitúa alrededor del 50%.

A continuación, en la tabla T-12 y en el

gráfico G-12.1, se ilustra la distribución de

dividendos estables de la compañía Timken. Aunque

los EPS de Timken han experimentado grandes vaivenes, los

dividendos han conservado un ritmo de crecimiento completamente

estable.

Gráfico G-12.1

e) Evaluación de las políticas de

dividendos

Este IRD del 50% es un promedio, y muchas empresas

distribuyen un porcentaje mayor. Si la empresa está en

crecimiento, el reparto de un gran porcentaje de sus utilidades

perjudicaría su potencial para seguir creciendo, y el IRD

debería ser mucho menor del 50%. Los analistas financieros

deben mostrarse precavidos con las empresas muy

conservadoras: si una empresa disfruta de un crecimiento muy

moderado en las ventas de sus productos estandarizados, pero

obtiene utilidades seguras y suficientes, sería absurdo

que no distribuyera dividendos. La conclusión es que la

política de dividendos apropiada para cada empresa debe

estar en línea, por una parte, con sus estrategias de

mercado y de inversión, y por otra parte, con las

necesidades y expectativas de los accionistas.

f)- Comparación internacional

El IRD del 50% en EEUU es más alto que el de la

mayoría de países. En los países europeos,

el IRD es menor debido a razones legales e institucionales. Como

se dijo antes, muchos países exigen que se reserve un

porcentaje de las utilidades, algunas veces el 5%, 10% o

más, como reservas legales y estatutarias. Un

difícil acceso a los mercados de capital o mercados con

deficiente organización son razones adicionales para que

las empresas de ciertos países paguen menos dividendos.

Por todas estas razones, prevalece la reinversión interna

de las utilidades. Pero al ir haciéndose más

activos y eficientes los nuevos mercados de capital, se hace

también previsible un cambio en esta tendencia.

Conclusiones

En este trabajo hemos mostrado como puede obtenerse una

estructura óptima de capital para la inversión en

un inmueble arrendado, valorando la deuda y los recursos propios

mediante la aplicación analógica de la

teoría de opciones en presencia de costes de quiebra.

Partiendo del valor desapalancado del inmueble se obtiene para

cada intervalo de tiempo el valor combinado de las opciones del

deudor (amortización anticipada voluntaria e

incumplimiento, que se caracterizan como opciones de compra y

venta "bermuda" respectivamente) y el margen o diferencial de

equilibrio que compensa al prestamista por la "venta " de dichas

opciones. Además, el modelo tiene suficiente flexibilidad

como para incorporar cláusulas de protección

específicas, como por ejemplo un límite en la

relación préstamo vivo en cada instante y valor del

subyacente (el valor desapalancado del inmueble) o la

degradación física paulatina del subyacente. Se

derivan también valores actuales concretos para los costes

de quiebra y los ahorros fiscales producidos por los intereses.

En el punto donde éstos son iguales a aquellos se localiza

el nivel de deuda óptimo, es decir, aquel donde se

maximiza el valor empresarial apalancado.

Bibliografía

Finanzas corporativas, Roos, Stephen; Westerfield,

Randolph, mc graw hill

Fundamentos de administración

financiera, Weston, mc graw hill.

DEDICATORIA

Dedico este proyecto a mi familia y amistades las cuales

me ayudaron con su apoyo incondicional a ampliar mis

conocimientos y estar más cerca de mis metas

profesionales. Esto fue posible primero que nadie con la ayuda de

Dios, gracias por otorgarme la sabiduría y la salud para

lograrlo. Gracias a los intercambios y exposiciones de ideas con

mis compañeros y amigos de estudios durante el proceso de

la memoria. No quisiera terminar mi dedicatoria sin antes

mencionar a mi profesor el Lic. Oscar López Álvarez

quien me apoyo mucho para el logro de esta y todos los

demás no mencionados… Dios los bendiga!

Autor:

Alfonso Espinosa Deloya

Página anterior Página anterior |   Volver al principio del trabajo Volver al principio del trabajo | Página siguiente  |