- Introducción

- Clasificación de los métodos de análisis

- Estados financieros ajustados por inflación

- Interpretación de las razones financieras

- Casos

- Conclusiones

- Bibliografía

Introducción

El análisis de estados financieros es el proceso crítico dirigido a evaluar la posición financiera, presente y pasada, y los resultados de las operaciones, con el objetivo primario de establecer las mejores estimaciones y predicciones posibles sobre las condiciones y resultados futuros. Estos descansan en 2 bases principales de conocimiento: el conocimiento profundo del modelo contable y el dominio de las herramientas de análisis financiero que permiten identificarlas para tomar decisiones relacionadas con los objetivos de las empresas, el Administrador Financiero tiene que conocer y utilizar diversas herramientas analíticas, entre las que se encuentran las razones financieras. Además, se debe llevar a cabo tomando en cuenta el tipo de empresa (Industrial, Comercial o de Servicios) y considerando su entorno, su mercado y demás elementos cualitativosar y analizar las relaciones y factores financieros y operativos.

Los datos cuantitativos más importantes utilizados por los analistas son los datos financieros que se obtienen del sistema contable de las empresas, que ayudan a la toma de decisiones. Su importancia radica, en que son objetivos y concretos y poseen un atributo de mensurabilidad.

Entre las limitaciones de los datos contables podemos mencionar: expresión monetaria, simplificaciones y rigieses inherentes a la estructura contable, uso del criterio personal, naturaleza y necesidad de estimación, saldos a precio de adquisición, inestabilidad en la unidad monetaria.

1. Aplicaciones y Limitaciones del Análisis e Interpretación de los Estados Financieros

El análisis financiero constituye la base sobre la cual se construye una Administración Financiera racional, con objetivos específicos y es considerado como una técnica multidisciplinaria, es decir, esta ligado a disciplinas tales como, Contabilidad, Economía, Finanzas y Administración. Representa además la base de los estudios para determinar las necesidades de financiamiento, la composición de la estructura de capital, para las decisiones de dividendos, la emisión de valores, la estructura del Capital de Trabajo y el manejo del efectivo.

Por estados financieros podemos entender "Aquellos documentos que nos permiten conocer la situación económica de cualquier empresa, así como su capacidad de pago y el resultado de las operaciones realizadas durante un periodo pasado, presente o futuro en condiciones normales.

Los Estados Financieros nos muestran la situación actual y la trayectoria histórica de la empresa, de esta manera podemos anticiparnos, iniciando acciones para resolver problemas y tomar ventaja de las oportunidades. El Análisis de Estados Financieros se debe llevar a cabo tomando en cuenta el tipo de empresa (Industrial, Comercial o de Servicios) y considerando su entorno, su mercado y demás elementos cualitativos. Es conveniente mencionar que los estados financieros reflejan los convencionalismos de la contabilidad y tal vez no reflejen lo más importante desde el punto de vista del financiero. Algunos activos y pasivos se omiten en el balance general y la gran mayoría de los incluidos se valúan al costo depreciado(o amortizado) de adquisición y no a valor actual de mercado. Entre las limitaciones de los estados financieros se encuentran:

No representan valores económicos, es decir, no presentan la situación real de la empresa.

Son elaborados de acuerdo a convencionalismos contables que se encuentran sujetos a cambios constantes.

Son formulados mediante puntos de vista personales.

Funciones El análisis financiero cumple con las siguientes funciones:

1.-Realizar análisis retrospectivo de la situación financiera de la empresa con el propósito de conocer las políticas financieras utilizadas y sus logros.

2.-Coadyuvar en la planeación de las actividades, probando las diferentes estrategias de crecimiento antes de que se realicen.

2. ¿Cuales son las partes interesadas en que se lleve a cabo el análisis de razones Financieras? El análisis de razones de los estados financieros de una empresa resulta de interés para los accionistas, acreedores, y la propia administración de empresa. Los accionistas, tantea presentes como futuros, están interesados en conocer el riesgo actual y futuro, así como los rendimientos de la empresa. Estas dos dimensiones afectan directamente al precio de las acciones. Los acreedores de la empresa se interesan en primer lugar; en la liquidez a corto plazo de la compañía y en su capacidad para los pagos de intereses y del principal. La segunda preocupación de los acreedores es la rentabilidad de la empresa, es decir, desean asegurarse que la empresa sea finamente sana y continúe siendo exitosa. La administración y los accionistas tienen que ocuparse por todos los aspectos de la situación financiera de la empresa. En consecuencia intentarán operar de tal manera que los resultados de las razones financieras puedan ser considerados favorables tanto por los propietarios como por los acreedores. Asimismo la administración emplea razones para verificar el desempeño de la empresa de un periodo a otro. Cualquier cambio inesperado es examinado a fin de aislar problemas potenciales.

Métodos de análisis financiero Los métodos de análisis financiero se consideran como los procedimientos utilizados para simplificar, separar o reducir los datos descriptivos y numéricos que integran los estados financieros, con el objeto de medir las relaciones en un solo periodo y los cambios presentados en varios ejercicios contables.

Para el análisis financiero es importante conocer el significado de los siguientes términos:

Rentabilidad: es el rendimiento que generan los activos puestos en operación.

Tasa de rendimiento: es el porcentaje de utilidad en un periodo determinado.

Flujo De Efectivo: Estado que muestra el movimiento de ingresos y egresos y la disponibilidad de fondos a una fecha determinada.

Clasificación de los métodos de análisis

Por la clase de información que se aplica. Métodos Verticales. Aplicados a la información referente a una sola fecha o a un solo período de tiempo. Se emplea para analizar estados financieros como el Balance General y el Estado de Resultados, comparando las cifras en forma vertical. Métodos Horizontales. Aplicados a la información relacionada con dos o más fechas diversas o dos o más períodos de tiempo. Es un procedimiento que consiste en comparar estados financieros homogéneos en dos o más periodos consecutivos, para determinar los aumentos y disminuciones o variaciones de las cuentas, de un periodo a otro. Este análisis es de gran importancia para la empresa, porque mediante él se informa si los cambios en las actividades y si los resultados han sido positivos o negativos; también permite definir cuáles merecen mayor atención por ser cambios significativos en la marcha. A diferencia del análisis vertical que es estático porque analiza y compara datos de un solo periodo, este procedimiento es dinámico porque relaciona los cambios financieros presentados en aumentos o disminuciones de un periodo a otro. Muestra también las variaciones en cifras absolutas, en porcentajes o en razones, lo cual permite observar ampliamente los cambios presentados para su estudio, interpretación y toma de decisiones.

Análisis factorial.

Aplicado a la distinción y separación de factores que concurren en el resultado de una empresa.

Por la clase de información que maneja: Métodos Estáticos. Cuando la información sobre la que se aplica el método de análisis se refiere a una fecha determinada.

Métodos Dinámicos. Cuando la información sobre la que se aplica el método de análisis se refiere a un período de tiempo dado.

Métodos Combinados. Cuando los estados financieros sobre los que se aplica, contienen tanto información a una sola fecha como referente a un período de tiempo dado. Pudiendo ser estático- dinámico y dinámico-estático.

Por la fuente de información que se compara.

Análisis Interno. Cuando se efectúa con fines administrativos y el analista esta en contacto directo con la empresa, teniendo acceso a todas las fuentes de información de la compañía.

Análisis Externo. Cuando el analista no tiene relación directa con la empresa y en cuanto a la información se verá limitado a la que se juzgue pertinente obtener para realizar su estudio. Este análisis por lo general se hace con fines de crédito o de inversiones de capital.

3. Estados financieros Básicos

De acuerdo a su importancia los estados financieros se clasifican en principales o básicos (debido a que son los dictaminados por los auditores) y secundarios. También en estáticos y dinámicos de acuerdo con la fecha o periodo a que se refieren. A continuación se enuncian los estados financieros principales o básicos:

Balance General: El balance general muestra un resumen de la posición financiera de la empresa en un punto determinado de tiempo. El informe compara los activos (lo que la empresa posee) y su financiamiento, que lo mismo puede ser deuda (lo que se debe) o las aportaciones (lo proporcionado por los propietarios). Muestra los activos, pasivos y el capital contable de la empresa a una fecha determinada. Ahora con la reexpresión de los estados financieros, los inventarios, los activos fijos y el capital contables se deben presentar de manera actualizada. Es un estado financiero estático.

Estado de Resultados: El estado de resultados proporciona un resumen financiero de los resultados de las operaciones de la empresa durante un periodo específico. Se conoce también como estado de pérdidas y ganancias, muestra la utilidad o pérdida neta de un periodo determinado, pasado, presente o futuro. Es un estado financiero dinámico. El estado de resultados más común comprende un periodo de un año que finaliza en una fecha determinada, comúnmente el 31 de diciembre del año. (Muchas empresas grandes, empero, operan sobre un ciclo financiero de 12 meses, o año fiscal, que no finaliza el 31 de diciembre.) Además, se elaboran estados financieros mensuales de uso exclusivo de la administración, y estados trimestrales que deben estar disponibles para los accionistas de las corporaciones de propiedad pública.

Estado de flujo de efectivo: También conocido como estado de cambios en situación financiera y muestra las fuentes de recursos provenientes de las operaciones propias, así como fuentes de recursos que fluyen de aportaciones de los socios, préstamos a largo plazo, ventas de activos fijos, etc. Proporciona un resumen de los flujos de efectivo durante un periodo específico, por lo general del año recién terminado, así como también, los hace conciliar con los cambios en sus valores de efectivo y negociables durante el periodo en cuestión. Es un estado financiero dinámico.

Estado de utilidades retenidas: El estado de utilidades retenidas esclarece la relación entre el ingreso neto obtenido durante un año determinado y cualquier pago de dividendo en efectivo, y el cambio en las utilidades retenidas entre el principio y final de ese año.

Estado Financiero Proyectado: Estado financiero a una fecha o periodo futuro, basado en cálculos estimativos de transacciones que aún no se han realizado; es un estado estimado que acompaña frecuentemente a un presupuesto; un estado proforma.

Estados Financieros Auditados: Son aquellos que han pasado por un proceso de revisión y verificación de la información; este examen es ejecutado por contadores públicos independientes quienes finalmente expresan una opinión acerca de la razonabilidad de la situación financiera, resultados de operación y flujo de fondos que la empresa presenta en sus estados financieros de un ejercicio en particular.

Estados Financieros Consolidados: Aquellos que son publicados por compañías legalmente independientes que muestran la posición financiera y la utilidad, tal como si las operaciones de las compañías fueran una sola entidad legal.

Métodos de análisis e indicadores financieros (indicadores o razones).

El método de análisis mediante el cálculo de razones o indicadores es el procedimiento de evaluación financiera más extendido. Se basa en la combinación de dos o más grupos de cuentas, con el fin de obtener un índice cuyo resultado permita inferir alguna característica especial de dicha relación. Debido a que el tamaño de las empresas puede diferir notoriamente de un caso a otro, aunque pertenezcan a un mismo sector, la comparabilidad entre ellas o aún de la misma empresa, si su tamaño ha variado significativamente con el paso de los años, sólo puede hacerse a través de razones o índices.

Clasificación de las Razones Financieras Las razones financieras han sido clasificadas, para una mejor interpretación y análisis, de múltiples maneras. Algunos autores prefieren otorgar mayor importancia a la rentabilidad de la empresa e inician su estudio por los componentes que conforman ésta variable continuando, por ejemplo, con la explicación de los indicadores de solvencia, liquidez y eficiencia. Otros textos plantean en primer lugar la solvencia y después la rentabilidad y estabilidad, definiendo ésta última en la misma categoría de la eficiencia. De la misma manera, existen cientos de razones o índices que pueden calcularse con base en los estados financieros de un ente económico, pero no todos son importantes a la hora de diagnosticar una situación o evaluar un resultado.

Por tales motivos, en éste texto los diversos indicadores se han clasificado en cuatro grupos y sólo se explicarán aquellos de uso más corriente y que posean una real importancia para los fines previstos en la obra y sus usuarios. Dichos grupos son:

1) Razones de liquidez, que evalúan la capacidad de la empresa para satisfacer sus obligaciones a corto plazo. Implica, por tanto, la habilidad para convertir activos en efectivo.

2) Razones de estructura de capital y solvencia, que miden el grado en el cual la empresa ha sido financiada mediante deudas.

3) Razones de actividad, que establecen la efectividad con la que se están usando los recursos de la empresa.

4) Razones de rentabilidad, que miden la eficiencia de la administración a través de los rendimientos generados sobre las ventas y sobre la inversión.

4. ¿Cuales son los tipos comunes de comparaciones de índices? Tipos de Comparaciones

Se pueden realizar dos tipos de comparaciones de índices: el análisis Transversal (o seccional momentáneo), y el análisis longitudinal (o en series de tiempo).

El análisis transversal (o seccional momentáneo), consiste en la comparación de las diferentes razones financieras de la empresa en una fecha o periodo determinado. La empresa típica está interesada en saber qué tan buen desempeño ha tenido, en relación a sus competidores. Muchas veces se compara el desempeño de la empresa con el del competidor líder, y aquélla puede descubrir importantes diferencias operativas, que, en caso de ser cambiadas, resultarán en un incremento de la eficiencia. Otro tipo común de comparación de razones es el que se lleva cabo con los promedios industriales. Estas cifras pueden consultarse en el Almanac of business and Industrial Financia! Ratios, y otras fuentes, como las publicaciones de asociaciones industriales, La comparación de un índice particular con el estándar se hace para aislar cualquier desviación de la norma.

El análisis longitudinal (en periodos o series de tiempo), se Aplica cuando un analista financiero evalúa el desempeño con relación al tiempo. La comparación del desempeño actual con el pasado mediante el análisis de razones permiten a la empresa determinar si está progresando de acuerdo con lo planeado. Y el conocimiento de estás tendencias deberá ayudar a la empresa en la planeación de operaciones futuras. La lógica que subyace al análisis longitudinal (en series de tiempo) es que la empresa debe evaluarse en relación con su desempeño pasado y distinguir la tendencia de desarrollo más importante, a fin de adoptar las medidas necesarias para que la empresa alcance las metas inmediatas y a largo plazo. El análisis longitudinal a menudo ayuda a verificar la verosimilitud en los estados financieros proyectados (pro forma) por una empresa.

Análisis Combinado

El enfoque con mayor información del análisis de razones es el que combina los métodos transversal y longitudinal. Un análisis combinado permite una evaluación de la tendencia del comportamiento de la razón, en comparación con la tendencia para la industria.

5. ¿Cuales son las consideraciones que deben tomarse antes de estudiar razones especificas?

Antes de estudiar las razones específicas, conviene tomar en consideración las siguientes advertencias:

Por lo común, una sola razón no proporciona suficiente información para juzgar el desempeño general de la empresa. Sólo cuando se utilizan varias razones pueden emitirse juicios razonables. Si un análisis solo se ocupa de ciertos aspectos de la posición financiera de una empresa, una o dos razones pueden ser suficientes.

Los estados financieros que han de ser comparados deberán estar fechados en el mismo día y mes de cada año. De forma contraria, los efectos de cada periodo pueden conducir a conclusiones y decisiones erróneas.

Es preferible utilizar estados financieros auditados para el análisis de razones. Si los estados no han sido auditados, bien podría no haber razón alguna para creer que la información contenida en ellos refleje la verdadera condición financiera de la empresa.

La información financiera que ha de compararse debe haber sido obtenida de la misma manera. El empleo de distintos métodos de contabilidad, pueden distorsionar los resultados del análisis de razones, sin importar si se utiliza el análisis transversal o el longitudinal.

Cuando se comparan las razones de una empresa con-las de otra, o de ésta misma, sobre determinados periodos, los datos pueden resultar distorsionados a causa de la inflación.

Estados financieros ajustados por inflación

Las normas fiscales y contables definen la utilidad o pérdida por exposición a la inflación como el saldo crédito o débito registrado en la cuenta de corrección monetaria, respectivamente. A su vez, la cuenta de corrección monetaria se conforma por los ajustes por inflación practicados a las cuentas no monetarias del balance y a todas las cuentas del estado de resultados, tal y conforme se resume en el siguiente cuadro:

De acuerdo a la definición dada, respecto de los ajustes que afectan la cuenta de corrección monetaria puede verse claramente que dicha cuenta está conformada por a) ajustes a cuentas del balance y b) ajustes a cuentas de resultado. Los primeros, cuyo saldo neto en adelante se denominará genéricamente "utilidad por tenencia de activos", aumentan o disminuyen la utilidad porque se contabilizan en cuentas cruzadas de balance y de resultados; en cambio los segundos no alteran la utilidad contable, por cuanto su registro afecta, como un débito y como un crédito (simultáneo) sólo cuentas del estado de resultados. Así mismo, una parte de los ajustes por inflación a los activos se traslada al estado de resultados, bien sea como un mayor valor del costo de la mercancía vendida (ajuste a inventarios), como un mayor gasto por depreciación, agotamiento o amortización (Activos fijos, intangibles y diferidos) o como una menor utilidad en venta (inversiones en acciones y aportes). Por lo tanto, la utilidad contable tradicional está siendo afectada por tres factores, diametralmente diferentes en su efecto sobre las pérdidas o ganancias finales:

1. Ajuste a cuentas de resultado: no alteran la utilidad final, porque se registran como un mayor valor del respectivo ingreso o gasto contra la cuenta de corrección monetaria. Sin embargo, los ajustes por inflación a los dos componentes básicos del estado de resultados, ingresos y gastos, poseen connotaciones completamente diferentes para propósitos del cálculo de indicadores financieros que señalen o diagnostiquen la situación de un ente económico, aunque su ajuste se justifique en el sentido de que expresan en términos homogéneos (pesos del último día del período que se estudia) todas las operaciones realizadas durante el año.

Bajo estas circunstancias, el ajuste por inflación a los costos y gastos generales se define como el mayor valor que tendría que desembolsar la empresa para incurrir en los mismos costos y gastos pero el último día del año o período, cuando los precios de dichos conceptos se han incremento como producto de la inflación. Es decir que, si la empresa quisiera seguir operando por lo menos en las mismas dimensiones y magnitudes del ejercicio anterior, debería tener recursos suficientes para atender sus costos y gastos, pero a los nuevos precios. En éste sentido, el ajuste por inflación a los costos y a los gastos debe restarse de las utilidades porque representa el mayor desembolso que se tendrá que hacer y, por lo tanto, el dinero para atender ésa mayor salida de dinero debe provenir de las utilidades, si no se quiere deteriorar el patrimonio de la compañía. Por ello, para efectos del análisis por razones los costos y gastos se deben tomar ajustados por inflación.

En cambio, el ajuste por inflación a los ingresos sólo es útil para propósitos de comparación entre un ejercicio y otro, mas no para la estimación de indicadores financieros, por que dicho ajuste, contrario a lo explicado en el caso de los costos y los gastos generales, económicamente no significa, por ningún motivo, que por el hecho de haberse presentado inflación los ingresos vayan a crecer en forma automática.

2. Ajuste a cuentas de balance: Ciento por ciento aumentan o disminuyen las utilidades finales registradas por un ente económico, porque su contrapartida siempre afecta la cuenta de corrección monetaria, que pertenece al estado de resultados. Sin embargo, como se puede observar fácilmente, ésta clase de ganancia no ha sido realizada y no proviene de las operaciones de la compañía, motivo por el cuál mal podría incorporarse a los indicadores que utilizan como parámetro las ganancias o pérdidas reportadas y que incluyen, por obligación legal, éste tipo de utilidades. En cambio, con algunas reservas, los ajustes que afectan directamente las cuentas de balance, por ser la contrapartida de la cuenta de corrección monetaria, si se toman en el diseño de indicadores financieros.

3. Ajustes a cuentas de balance que se trasladan al estado de resultados: parte de los ajustes por inflación a las cuentas de balance (en uno u otro momento) debe ser trasladado como un mayor valor del costo o de los gastos generales. Un caso típico de ésta situación se observa en los inventarios, los cuales se re-expresan por inflación, pero en el momento de ser consumidos o vendidos deben afectar las utilidades no por el costo histórico de adquisición sino por su costo ajustado hasta el momento de ser consumidos o vendidos. De igual forma, pero en plazos más amplios, ocurre con la depreciación, agotamiento y amortización, las cuales deben ser calculadas sobre el costo de adquisición, pero debidamente ajustado por inflación, lo que produce que el gasto por estos conceptos sea mayor al que se registraría si no existiera la obligación de realizar ajustes por inflación.

En resumen, no es prudente ni técnico tomar las cifras reflejadas en los estados financierosਮi a valores históricos, ni con cifras ajustadas por inflación) sin antes comprender con algún grado de profundidad la filosofía del sistema integral de ajustes por inflación y las implicaciones que conllevan sus procedimientos de contabilización, con el objetivo de corregir algunas de las bases que sirven como parámetro para el cálculo de indicadores financieros. Lo anterior significa que, en algunos casos, los componentes de una razón o índice deben ser tomados sobre sus valores originales o históricos de adquisición, en otros de acuerdo a las cifras ajustadas por inflación y en otros, los saldos deben ser corregidos para eliminar ajustes parciales o totales por inflación.

Interpretación de las Razones Financieras

Por los motivos expuestos, los indicadores financieros deben interpretarse con prudencia ya que los factores que afectan alguno de sus componentes (numerador o denominador) pueden afectar, también, directa y proporcionalmente al otro, distorsionando la realidad financiera del ente. Por ejemplo, clasificar una obligación a corto plazo dentro de los pasivos a largo plazo puede mejorar la razón corriente, en forma engañosa.

Por tal circunstancia, al estudiar el cambio ocurrido en un indicador es deseable analizar el cambio presentado, tanto en el numerador como en el denominador para poder comprender mejor la variación detectada en el indicador.

En razón a las anteriores consideraciones, se recomienda el análisis detenido de las notas a los estados financieros, pues es allí donde se revelan las políticas contables y los criterios de valuación utilizados.

Así mismo, los resultados del análisis por indicadores financieros deben ser comparados con los presentados por empresas similares o, mejor, de su misma actividad, para otorgar validez a las conclusiones obtenidas. Porque se puede reflejar, por ejemplo, un incremento en las ventas del 25 por ciento que parecería ser muy bueno (mirado en forma individual) pero que, sin embargo, si otras empresas del sector han incrementado sus ventas en un 40 por ciento, tal incremento del 25 por ciento no es, en realidad, una tendencia favorable, cuando se le estudia en conjunto y en forma comparativa.

Elaboración de Informes o Reportes La información financiero – contable.

Este objetivo se consigue mediante la puesta en funcionamiento de distintas funciones dentro de la contabilidad:

1. Elaboración de la información

2. Comunicación

3. Verificación (auditoria contable)

4. Análisis e interpretación por parte del usuario

Es en concreto la tarea de la elaboración la que deberá revestir una mayor importancia puesto que implicará el resultado de las restantes funciones. Durante la elaboración de la información contable se hará necesario observar unos parámetros para que esta cumpla con las características que se le exigen:

El informe de Gestión y Auditoria.

El TRLSA (normativa legal española) declara que las empresas mercantiles deberán entregar también un informe de gestión en el caso de que elaboren el balance y la cuenta de P y G en sus formatos normales. En este informe de gestión se debe incluir:

Evolución de los negocios

Acontecimientos importantes después del cierre

Actividades en materia de I + D

Evolución previsible de la sociedad mercantil

Adquisición de acciones propias

Una corporación tiene muchas y variadas formas para los registros e informes uniformados de sus actividades financieras. Periódicamente, los informes deben entregarse a Instituciones, acreedores (prestamistas), propietarios y administración. Las instituciones, corno las comisiones de valores federales y estatales, exigen que la información financiera corporativa sea legible y fidedigna. Los acreedores emplean tal información a fin (le evaluar la capacidad de la empresa para cumplir con los programas del pago de su deuda. Los propietarios usan esta información para analizar la condición financiera de la empresa y decidir si comprar, vender o retener sus acciones. La administración se concentra en el cumplimiento de los requerimientos del gobierno, en satisfacer a los acreedores y propietarios, y en mantenerse al tanto del desempeño de la empresa. Las normas empleadas para elaborar y mantener los registros e informes financieros se conocen como principios contables generalmente. Tales prácticas y procedimientos contables están sancionados, en Estados Unidos, por una agrupación gremial de profesionales de contabilidad, conocida como Financial Accounting Standards Board (FA.SB).

Informe anual para los accionistas Éste resume y analiza las actividades financieras de la empresa durante el último año. Empieza con una carta, del presidente o director de la junta directiva, para los accionistas, seguida por los principales estados financieros. Además, con frecuencia se incluye información adicional de la empresa.

Carta del Presidente La carta del presidente es la principal comunicación de la administración con los propietarios de la empresa. Normalmente es el primer elemento del informe anual a los accionistas, describe los acontecimientos considerados de mayor impacto en la empresa durante el año. Además, la carta, por lo general, expone la filosofía de la administración, estrategias y acciones, así Como los planes para el siguiente año y sus posibles repercusiones en la condición financiera de la empresa.

Elaboración del estado de cambios en la posición financiera El estadio de cambios con base en los flujos de efectivo puede hacerse siguiendo tres pasos: (1) elaborar el estado preliminar de los orígenes de efectivo y su aplicación; (2) obtener la información necesaria del estado de resultados, y (3) clasificar correctamente y presentar la información pertinente de los pasos 1 y 2. Con este procedimiento de tres pasos.

Estado preliminar de orígenes y aplicaciones de efectivo Se puede elaborar el estado preliminar de cambios al seguir estos tres pasos:

Paso 1: Calcular los cambios en el balance general, pasivos y capital social del periodo por analizar. (Advertencia: Calcule los cambios netos para la cuenta del activo fijo junto con cualquier cambio en la depreciación acumulada.)

Paso 2: Clasifíquese cada cambio calculado en el Paso 1 ya sea como origen (O) o como aplicación (A). (Advertencia: Un incremento en la depreciación acumulada debería ser clasificado como un origen, mientras un decremento en la depreciación acumulada será una aplicación. Los cambios en las cuentas del capital social se clasifican cíe la misma manera que los cambios en los pasivos: los incrementos son orígenes y los decrementos son aplicaciones.)

Paso 3: Sumar separadamente todos los orígenes y todas las aplicaciones hallados en los pasos 1 y 2. Si este estado es elaborado correctamente, el total de los orígenes deberá ser igual que el total de las aplicaciones.

Obtención de la Información del Estado de Resultados Tres importantes agregados al estado preliminar de cambios deberán obtenerse de un estado de resultados del periodo en cuestión. Estos agregados son (1) las utilidades netas después de impuestos, (2) depreciación y cualquier otro cargo no monetario y (3) la distribución de dividendos en efectivo, tanto de las acciones preferentes como de las camufles. Las utilidades netas después de impuestos y la depreciación pueden ser tomadas de modo directo del estado de resultados. Los dividendos posiblemente tendrán que ser calculados usando la ecuación siguiente:

Dividendos = utilidades netas después de impuestos — cambios en las utilidades retenidas

El valor de las utilidades netas después de impuestos puede obtenerse de) estado de resultados, y el cambio en las utilidades retenidas puede encontrarse en el estado de cambios de orígenes y aplicaciones de efectivo, o calcularse al emplear los balances generales de principio y fin del periodo. El valor del dividendo podrá ser obtenido directamente del estarlo de utilidades retenidas, si está disponible.

Clasificación y Presentación de la Información Relevante La información relevante del estado preliminar de cambios de orígenes y aplicaciones de efectivo, junto con el de las utilidades netas, depreciación y la información de los dividendos obtenida del estado de resultados, puede emplearse para preparar el estado ole cambios en la posición financiera con base en los flujos de efectivo. Se requieren dos pasos para completar este proceso:

Paso 1: Clasificar la información relevante en tres categorías:

a.- Flujo de efectivo de las actividades operativas.

b.- Flujo de efectivo de las actividades de inversión.

c.- Flujo de efectivo de las actividades financieras.

Paso2: Jerarquizar la información más importante de manera consecuente con el orden de las categorías. Todos los orígenes, así como las utilidades netas después de impuestos y la depreciación, deben ser tratados como valores positivos: entradas de efectivo. Todas las aplicaciones, cualquier pérdida y pagos de dividendos, deben ser consideradas valores negativos: egresos de efectivo. Las partidas en carla categoría (operación, inversión y financiamiento) deben totalizarse y de la suma de estos tres obtener el incremento neto (decremento) en efectivo y en valores negociables para el periodo. Este valor deberá ser igual al cambio real en el electivo y en los valores negociables para el año.

EJEMPLOS

1. "Balance general"

Ejemplo, el siguiente cuadro presenta los balances generales de una compañía E, representa el estado a fin de año del año X1 y, por convencionalismo, se considera como el estado contable inicial del año X2.

2. "Balance general de Bartlle company"

Tabla Balances generales de Bartlett Company (en mdd)

"En 1994, la compañía tiene un arrendamiento financiero a seis años, el cual requiere pagos anuales a principio de año de $35 000. Faltan aún cuatro años para que venza el arrendamiento.

Las principales amortizaciones anuales sobre una porción de la deuda total de la compañía ascienden a $71 000.

El dividendo anual sobre acciones preferentes seria de $5 por acción <5% x $100 valor nominal) o un total de $10 000 al año ($5 por acción x 2 000 acciones).

3. "Análisis de Endeudamiento"

EJEMPLO, Michael Karp y Amy Parsons se encuentran en proceso de constituir un nuevo y aventurado proyecto empresarial. Después de prolongados análisis, han determinado que una inversión inicial de ($50 000 (dólares).—$20 000 en activos circulantes y $30 000 en activos fijos— resulta necesaria. Existen dos alternativas viables para obtener la inversión requerida. La primera es el plan de no endeudamiento, según el cual ambos invertirían conjuntamente la totalidad de los $50 000, sin pedir préstamo alguno. La otra, e! plan de endeudamiento, implica la realización de, una inversión conjunta de $25 000, y tomar en préstamo otros $25 000,a 12% dé interés anual. Independientemente de cual sea la opción. Elegida, Michael y Amy esperan obtener ventas equivalentes a $30 000, un promedio de costos y gastos operativos de $18 000, y una tributación de las utilidades según la tasa de 40%. Los balances genérales y los estados de resultados asociados a ambos planes, con y sin endeudamiento, son resumidos en la Tabla siguiente: En el plan de no endeudamiento se obtienen utilidades después de impuestos de $7 200, las cuales representan una tasa de rendimiento de 14.4% sobre la inversión de $50 000, hecha por Michael y Amy. En el plan de endeudamiento se logran utilidades después de impuestos de $5 400,

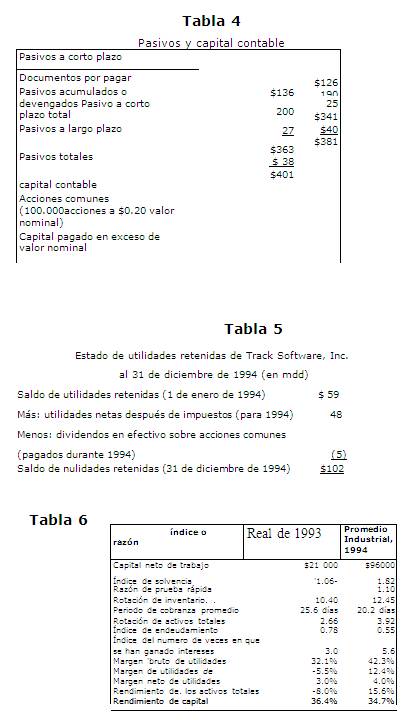

Ejemplo de la Parte I track software, inc. Hace siete años, después de haber laborado 15 años como contador público. Stanley Booker renunció a lo gerencia de sistemas de costos de la firmo de contadores públicos Davis. Cohén and 0'Brien e inició Trock Software. Inc. En los dos años anteriores o su salida de lo empresa donde laboraba. Stanley había pasado noches y fines de semana desarrollando un avanzado programa de software para contabilidad de costos el cual se convirtió en el producto inicial de Track. Conforme creció lo compañía, Stanley planeó desarrollar y ampliar la línea de productos de software, todos ellos están relacionados con la modernización de los procesos contables de fabricantes medianos a grandes. A pesar de que Track experimentó pérdidas en sus primeros dos años de operación (1988 y 1989), sus utilidades han aumentado sostenidamente de 1990 al presente (1994). El histórica de utilidades de la empresa, que incluye pagos de dividendos y contribuciones a utilidades retenidos, se resume en la Tabla 1:

Stanley inició lo compañía con uno inversión de $100 000. (Dólares, sus ahorros de S50 000 como capital y un préstamo bancario o largo plazo de $50 000. Él había esperado conservar su propiedad inicial de 100% en la empresa, pero después de experimentar una perdido de $50 000 durante el primer año de operación (1988). Vendió 60% de las acciones a un grupo de inversionistas paro obtener los fondos necesarios. Desde entonces, no se ha llevado a cabo otra transacción de acciones. Aunque Stanley posee sólo 40% de la empresa, administra activamente todos los aspectos de sus operaciones; los otros accionistas no participaron en la administración de la empresa. Stanley acaba de elaborar el estado de resultados, el balance general y el estado de utilidades retenidas de 1994 de lo empresa, los cuales se muestran en las tablas 2, 3 y 4, junto con el balance general de 1993. Además, obtuvo los valores de las rozones y los de índices promedio de lo industrio de 1993, los cuales se aplican o 1993 y 1994 y se resumen en la Tabla 5. Él esto muy satisfecho de haber

Logrado ingresos récord de $48 000 en 1994, pero le preocupan los flujos de efectivo de la compañía. Concretamente, él encuentra coda vez más difícil pagar tas cuentas de la empresa de manera oportuna. Á fin de detectar estos problemas de flujo de efectivo, Stanley planea elaborar el estado de cambios en la posición financiera de 1994.

Además, Stanley está frustrado por lo incapacidad de la compañía para contratar a un programador de software que complete el desarrollo de un paquete de cálculo de costos que se cree tendrá un potencial de ventas formidable. Stanley inició el perfeccionamiento de este paquete hace dos años. Pero la creciente complejidad de la compañía lo ha obligado a dedicar mayor parte de su tiempo a tareas administrativas, por lo cual se ha detenido el desarrollo de este producto, la renuencia de Stanley a cubrir este puesto emana de su preocupación de que los $80 000 adicionales por año en salarios y prestaciones paro el puesto reducirían las utilidades por acción (UPA) de la compañía en los siguientes años. Aunque el éxito del proyecto no está garantizado, Stanley cree que si se gastara el dinero para contratar al programador de software, las ventas y utilidades de la empresa aumentarían significativamente una vez completado el proceso de dos a tres años de desarrollo, producción y mercadotecnia.

Otra de las preocupaciones de Stanley es el creciente gasto por intereses de lo empresa. Debido a que la compañía se sustenta en un préstamo o corto plazo par mantener la flexibilidad financiera, los aumentos recientes en las tasas de interés han originado rápidos aumentos en el gasto por intereses de Track, En un intento por conocer las tasas de interés. Stanley investigó éstos sobre préstamos con diversos vencimientos, las cuales se muestran en lo Tabla 6.

Con todas estas preocupaciones en mente, Stanley se decidió a revisar los diversos datos a fin de desarrollar estrategias que le ayudaron a garantizar un futuro brillante para Track Software. Inc. Como Pone de este proceso, Stanley creía que un análisis global de razones de los resultados obtenidos por la empresa en 1994 proporcionaría información adicional importante.

Casos

1. "Partes Interesadas"

Página siguiente  |