- Resumen ejecutivo

- Creciente importancia de las redes globales

- Ciclos de producto cada vez más cortos

- Modificación de la participación de las diferentes regiones del mundo en las exportaciones y en el mercado global

- Nuevos subsectores y nichos con alto crecimiento

- Proliferación de alianzas estratégicas

- Presiones fuertes y constantes por reducir costos

- Rápida velocidad de respuesta

- Cambio de technology-push a demand-pull

- Pequeñas empresas locales ensamblan productos que dejan de ser High Tech

- Anexos

Resumen ejecutivo

1. La industria electrónica actualmente es una de las industrias de mayor dinamismo a nivel mundial y se encuentra estrechamente vinculado a la continua innovación y al desarrollo de nuevas tecnologías de vanguardia, contribuyendo de manera relevante al desarrollo económico y social de los países con alta participación.

2. A nivel mundial, se transformó en un sector altamente globalizado y estratégico, ya que su participación en los procesos de producción y contenido de los productos fabricados en otros sectores es cada vez mayor, tal es el caso de las industrias automotriz, electrodomésticos, instrumentos de medición, maquinaria productiva, equipo médico, equipo fotográfico y de fotocopiado, e incluso juguetes, y su constante y rápida evolución genera externalidades positivas que permiten impulsar continuamente la productividad de las empresas.

3. Actualmente opera en un mercado altamente globalizado y cada vez más especializado, por lo cual las empresas deben competir fuertemente a fin de encontrar los medios que les permita satisfacer las necesidades de los clientes, que cada vez son más exigentes y en consecuencia, los países sedes de las grandes inversiones son aquellos capaces de ofrecer las condiciones que las empresas requieren, a través de la promoción de políticas agresivas.

4. Las estrategias de las empresas líderes en la manufactura de productos electrónicos tienen como premisa la búsqueda de costos más bajos, tanto en diseño de procesos de manufactura como en logística, además de elevados niveles de inversión en investigación y desarrollo tecnológico, aprovechando las ventajas de competitividad que cada país ofrece en el mundo.

5. La industria electrónica mundial creció a tasas elevadas en las últimas décadas y se espera que en el mediano plazo, aunque su crecimiento bajará, lo hará al doble que el ritmo del PIB mundial.

6. La crisis financiera de 2008 y su subsecuente impacto en la economía mundial tuvo un profundo impacto en la industria electrónica. En 2009, se estima que la producción mundial de esta industria disminuyó en 8.1%, primera disminución desde la crisis de las telecomunicaciones en 2001.

7. En México, el producto interno bruto de la industria electrónica cayó 8.6% en 2008, y en los años del período 2009/2011 presentó tasas de crecimiento de 4.8%, 6.2% y 4.7%; respectivamente, presentado una tasa negativa de 0.4% en 2012. En este último año (2012) participó con el 3.5% del producto interno bruto de la industria manufacturera, el 25.1% de las exportaciones manufactureras; y generó casi 249,000 empleos.

8. El hecho de que mediante las redes globales las actividades de producción y diseño de equipos electrónicos se distribuyan en diversos países en forma de módulos, representa retos y oportunidades importantes para nuestro país.

9. Por ello, los retos de la industria electrónica mexicana se encuentran en mantener condiciones generales de competitividad en el país y en reforzar los determinantes de competitividad específicos de esta industria, que incluyen: economías de escala, recursos humanos calificados, eficiencia productiva, costos de factores, capacidad de respuesta rápida, inversión en investigación y desarrollo y acceso a fuentes de tecnología externa.

10. Existen fortalezas derivadas de la experiencia en producción de más de cincuenta años como la presencia de empresas líderes que han traído capacidades tecnológicas de proceso y de organización de la producción, la ubicación geográfica y los acuerdos comerciales con los principales mercados del mundo.

11. Las oportunidades se encuentran principalmente en fortalecer la integración productiva con Estados Unidos, transitar hacia actividades de mayor valor agregado y aprovechar los encadenamientos con otras industrias que tienen crecimiento elevado y potencial, como la automotriz, aeronáutica, electrodomésticos y equipo médico.

Panorama de la industria electrónica en el mundo Importancia de la industria electrónica

El Reporte World Electronics Industries que elabora anualmente Decisión Etudes Conseil, clasifica los productos electrónicos de la manera siguiente:

Productos de consumo masivo: equipos de audio y video, aparatos electrodomésticos y equipos de los sectores de cómputo como microcomputadoras (PC"s de escritorio y portátiles notebook/laptops), equipos periféricos (impresoras, scanners, unidades de almacenamiento), handhelds, smarts cards y equipos de oficina, y telecomunicaciones, tales como teléfonos móviles (celulares) y terminales fijas.

Productos de electrónica profesional: equipos electrónicos de uso industrial y médico, equipo aeroespacial y de defensa, así como equipo de cómputo como servers, macrocomputadoras y equipo de procesamiento de datos en general, y equipos de telecomunicaciones como equipos para redes y de infraestructura de telecomunicaciones.

Productos de electrónica automotriz: equipos como control de motor, transmisión y del chasis como sistema de frenos, suspensión y control de estabilidad, así como equipo de seguridad e información.

Dicho reporte determina que la industria electrónica mundial con una producción de 1,672 mil millones de dólares en 2008, superó el nivel que tuvo en el año previo 2007, cuando alcanzó 1,643 mil millones de dólares; sin embargo, en 2009 dicha producción se cayó a 1,556 mil millones de dólares y en 2010 se recuperó alcanzando un monto de 1,674 mil millones de dólares.

Adicionalmente, a diferencia de lo sucedido con la crisis de comienzos de la década, en que el desempeño financiero de la industria electrónica hizo más vulnerable a esta industria a la desaceleración económica, en esta ocasión se estimaba que el sector se recuperara más rápidamente de lo que lo hizo en el año 2001.

En 2007, la industria electrónica tuvo un crecimiento de 12% al pasar de 1,461 a 1,642 miles de millones de dólares. Las tasas de crecimiento de sus sectores fueron: 8% para electrónica automotriz y electrónica para aeroespacial y defensa, 11% en electrodomésticos y electrónica industrial y médica, 12% en cómputo, 14% en telecomunicaciones y 17% para audio y video.

Sin embargo, en 2008 se observan los efectos de la desaceleración al tener una tasa de crecimiento de 2% y sectores que no muestran crecimiento o presentan tasas de decrecimiento como es el caso de telecomunicaciones (-17%), electrodomésticos (-2%) y audio y video (0%). Los otros sectores tuvieron tasas de crecimiento positivas, cómputo y electrónica automotriz (7%), electrónica aeroespacial y defensa (12%) y electrónica industrial y médica (23%).

En 2009 la industria electrónica decreció en 7%. Sólo el sector aeroespacial y defensa tuvo una tasa de crecimiento de 33% y los demás sectores decrecieron: electrodomésticos (-7%), audio y video (-7%), electrónica industrial y médica (-12%), cómputo (-11%), telecomunicaciones (-11%) y automotriz (-7%).

Para 2010 la industria electrónica mundial tuvo un crecimiento 8% y con excepción del sector audio y video el cual decreció -7%, todos los demás sectores presentan tasas positivas: aeroespacial y defensa (8%), electrodomésticos (8%), electrónica industrial y médica (8%), cómputo (8%), telecomunicaciones (13%) y automotriz (21%).

Producción* Electrónica Mundial por Subsector

(Millones de dólares)

Subsector | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | TCPA 2010-2015 | ||

Audio y video | 160,916 | 190,243 | 214,827 | 250,911 | 250,831 | 233,360 | 217,569 | -0.6 | ||

Electrodomésticos** | 88,423 | 89,563 | 92,966 | 102,833 | 100,332 | 93,344 | 100,416 | 3.9 | ||

Cómputo | 284,415 | 321,550 | 349,251 | 392,135 | 418,052 | 373,376 | 401,665 | 6.4 | ||

Telecomunicaciones | 307,890 | 340,398 | 370,609 | 422,299 | 351,164 | 311,146 | 351,457 | 6.5 | ||

Aeroespacial y defensa | 83,695 | 88,651 | 96,735 | 104,204 | 117,055 | 155,573 | 167,361 | 3.5 | ||

Electrónica industrial y medica | 194,637 | 193,380 | 221,109 | 245,427 | 300,997 | 264,474 | 284,513 | 5.4 | ||

Automotriz | 96,240 | 107,853 | 115,580 | 124,770 | 133,777 | 124,459 | 150,625 | 5.3 | ||

Total | 1,216,487 | 1,331,638 | 1,461,077 | 1,642,578 | 1,672,208 | 1,555,732 | 1,673,606 | 4.9 | ||

Productos de consumo masivo | 596,079 | 680,071 | 752,901 | 855,978 | 846,973 | 700,079 | 719,650 | |||

Productos de electrónica profesional | 524,168 | 543,714 | 592,597 | 661,830 | 691,458 | 731,194 | 803,331 | |||

Productos de electrónica automotriz | 96,240 | 107,853 | 115,580 | 124,770 | 133,777 | 124,459 | 150,625 | |||

Porcentajes | ||||||||||

Productos de consumo masivo | 49 | 51 | 52 | 52 | 51 | 45 | 43 | |||

Productos de electrónica profesional | 43 | 41 | 40 | 40 | 41 | 47 | 48 | |||

Productos de electrónica automotriz | 8 | 8 | 8 | 8 | 8 | 8 | 9 | |||

* No incluye producción de componentes electrónicos

** Incluye los no electrónicos.

Fuente: World Electronic Industries 2004-2009, 2005-2010, 2006-2011, 2007-2012, 2008-2013, 2009-2014 y 2010-2015. Decisión Etudes Conseil, Paris, Noviembre de 2011.

En 2011 la producción global de electrónicos (incluyendo componentes electrónicos) fue de 3,525 miles de millones de dólares. Se estima que para el 2020 el valor de la producción alcance un monto de 6,526 millones de dólares, con una tasa de media de crecimiento anual (TMCA) de 7.0% para el periodo de 2011-2020.

Producción global por subsector 2011

Subsector | 2011 (mmd) | % TCMA (2011-2020) | % Participación | ||

Semiconductores | 1,150 | 5.1 | 32.7 | ||

Equipo médico e industrial | 814 | 7.5 | 23.1 | ||

Computación | 624 | 8.1 | 17.7 | ||

Comunicaciones | 481 | 7.8 | 13.6 | ||

Electrónica de consumo | 456 | 8.9 | 12.9 | ||

Total | 3,525 | – | 100 | ||

Fuente: Global Insight

Prospectiva de producción mundial de electrónicos 2010-2020

(Millones de dólares)

Fuente: Global Insight

Consumo

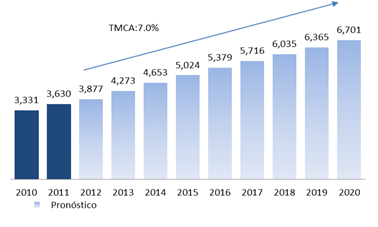

El consumo global de electrónicos alcanzó un valor de 3,630 millones de dólares en 2011. Se estima que para el 2020 el consumo aumente a 6,701 millones de dólares, con una TMCA de 7.0% en el periodo de 2011-2020.

Prospectiva de consumo mundial de electrónicos 2010-2020

(Millones de dólares)

Fuente: Global Insight

Segmentación Geográfica

La región de Asia – Pacífico fue el área geográfica que tuvo la mayor participación en la producción mundial de la industria electrónica en 2011, alcanzando una producción de 2,220 millones de dólares, En dicha región se localizan los 3 principales productores de productos electrónicos en el mundo que son: China, Corea del Sur y Taiwán. Norteamérica fue la segunda región más productiva, seguida de la Unión Europea.

Producción total por región 2011

Fuente: Global Insight

En 2011, los mayores consumidores de electrónicos fueron algunos de los países asiáticos como China, Japón y Taiwán lo cual contribuyó a que Asia Pacífico se colocara como la región con mayor consumo de estos artículos.

Consumo total por región 2011

Principales empresas mundiales – Fabricantes y OEMs

La cadena de valor de la industria electrónica se organiza alrededor de los fabricantes de componentes (30% del valor del equipo en promedio) y la fabricación de equipo con la existencia de fabricantes de equipo original (OEM, por las siglas en inglés de Original Equipment Manufacturers) o de sub-contratistas dedicados a la prestación de servicios de manufactura (EMS, por las siglas en inglés de Electronic Manufacturer Services), o también servicios de diseño (ODM, por las siglas de Original Desing Manufacturers) para sus clientes OEM.

Asimismo, el porcentaje de la subcontratación en la producción total de equipo ha aumentado constantemente desde la década de los 90 y el surgimiento de productos de consumo masivo y la globalización. Los subcontratistas proporcionan a los fabricantes de equipos mayor flexibilidad para responder en volumen y tiempo a las limitaciones del mercado.

Es importante señalar que esta caracterización de empresas, que es muy útil para fines de análisis, en la práctica presenta variantes ya que si bien hay una especialización de los diferentes actores, no existe una división única y precisa del tipo de actividades (diseño, desarrollo, manufactura, logística, comercialización) que realiza cada uno, sino más bien una combinación dinámica que depende de las ventajas competitivas y de las posibilidades de negocio que se presenten en cada caso.

Subcontratación de servicios de manufactura de electrónicos.

Dadas las crecientes exigencias del mercado por reducciones permanentes en costos de producción, así como por el incremento en la flexibilidad y agilidad en los sistemas de manufactura, algunas empresas fabricantes de equipo original (OEMs por sus siglas en inglés) comenzaron a subcontratar servicios de manufactura a empresas especializadas llamadas EMS (Electronics Manufacturing Services), esto con objeto de reducir costos de producción y concentrar esfuerzos y recursos en el diseño, innovación, mercadotecnia y venta de los productos finales.

La subcontratación de procesos de manufactura permite a las empresas OEMs tener acceso a tecnologías y procesos de producción de vanguardia, reducir los requerimientos de capital de trabajo, obtener mayor flexibilidad en la producción y consolidar compras. Esto debido a que se traslada la carga de cambios inesperados en la demanda de electrónicos a las empresas contratistas. De esta forma las OEMs se pueden concentrar en actividades consideradas de mayor estrategia o de mayor valor agregado, tales como: ventas, búsqueda y administración de los canales de comercialización, logística, mercadotecnia, ingeniería, diseño e investigación y desarrollo.

La evolución natural de las EMS ha derivado en el desarrollo de los ODMs (Original Design Manufacturer), este tipo de empresas además de ofrecer servicios de manufactura y ensamble a las OEMs, también ofrecen servicios de diseño e ingeniería. Esto permite que las empresas de OEMs lancen nuevos productos al mercado con menores requisitos de tiempo e inversión. Algunos ejemplos de estas empresas son: Quanta, Austek, Compal, Wistron, Inventec, High Tech Computer, entre otras.

Modelo de negocios en la manufactura de aparatos y componentes electrónicos

Por ejemplo, algunas EMS diseñan, desarrollan y manufacturan productos que luego venden OEMs con sus propias marcas, o algunas ODMs comercializan sus propios productos. Es el caso de varias empresas de Taiwán, país en donde se ha desarrollado un número importante de empresas que se iniciaron como diseñadoras y fabricantes por contrato y ahora cuentan con sus propias marcas y plantas en varios países.

De acuerdo con especialistas, el crecimiento de las ventas de las empresas de outsourcing continuará siendo mayor que el del total de la industria de equipo electrónico. A principios de esta década muchas OEMs vendieron las plantas que tenían en Europa y Estados Unidos a EMS líderes, quienes se hicieron cargo de las entregas de mercancías comprometidas por las primeras para dos o tres años.

Ahora que esos contratos han terminado, las EMS tienen problemas para mantener la relación de negocios con los antiguos propietarios de sus plantas porque enfrentan costos ocultos inesperados (calidad, comunicación, logística, inventarios, etc.).

Adicionalmente la mayoría de las EMS y ODMs aunque tienen un crecimiento rápido no generan suficientes utilidades desde el punto de vista de los accionistas. Por eso ahora concentran sus esfuerzos en zonas de producción de costos bajos (Asia, Europa del Este y América Latina).

Por otra parte, las EMS más grandes han empezado a diversificar sus portafolios dirigiéndose a los mercados de equipos electrónicos profesionales (médico, aeroespacial, industrial, etc.) para reducir su exposición en los mercados de bienes de consumo masivo. En consecuencia, se espera que el crecimiento de las ODMs sea mayor que el de las EMS.

Perspectivas de la industria

Tendencias internacionales

La industria electrónica mundial experimenta cambios profundos en lo que se refiere a tecnologías de producto y proceso, organización interna de las empresas, interacción entre empresas y formas de comercialización. Eso se refleja, entre otras cosas, en la distribución de las actividades de diseño y producción en los diferentes países.

Puesto que la industria electrónica mexicana forma parte de las redes globales, es necesario tomar en cuenta las tendencias internacionales para identificar los obstáculos y las oportunidades que se presentan y actuar en consecuencia para impulsar su desarrollo.[1]

Las principales tecnologías de producto y proceso que se utilizan actualmente se refieren principalmente a sistemas automatizados de manufactura, que se definen como la tecnología relacionada con la aplicación de sistemas mecánicos, electrónicos y computarizados a la operación y control de la producción, así como las pruebas automatizadas, lo que significa que la automatización de los procesos también se ha llevado a la inspección y pruebas de calidad.

Actualmente las empresas se juntan con competidores, para compartir conocimientos y recursos especializados, que les permitan desarrollar sus estrategias de expansión y desarrollo tecnológico y así el desarrollo de nuevas tecnologías se hace de manera conjunta; sin embargo cada compañía comercializa los productos bajo su propia marca.

Por otra parte, los ciclos de crecimiento y la penetración de la electrónica son las raíces de un rápido desarrollo. En primer lugar, impulsada por las aplicaciones de gobierno en los años 60 y 70, las empresas en los años 80 y, finalmente, los individuos desde los años 90, la industria electrónica se reinventa a sí misma desde su origen gracias a las inversiones masivas en I&D, que se traducen en permanente introducción de nuevos productos al mercado.

Sin duda, los ciclos de vida de los productos electrónicos son cada vez menores y día con día los consumidores buscan mayor variedad de funciones y menores costos.

Empresas importantes de la industria están continuamente invirtiendo en tecnología para reducir el tamaño de los dispositivos electrónicos y al mismo tiempo hacerlos más inteligentes y amigables; se busca la reducción de peso a través del empleo de la nanotecnología, la cual permite manipular la materia a escala "nano" y fabricar productos y componentes electrónicos cada vez más pequeños y ligeros.

Además, las empresas se están esforzando de forma permanente por desarrollar tecnología y componentes electrónicos con mayor potencia de procesamiento de datos. Entre ellos, están las memorias RAM, los microcontroladores y microprocesadores quienes son responsables de almacenar y procesar los datos y archivos generados por los programas de cómputo. Así como seguirá aumentando el uso de dispositivos electrónicos interconectados entre sí a través de redes inalámbricas.

El reto al que se enfrentan los científicos hoy en día, es el desarrollo de sistemas de conversión energética que consuman menos energía pero que generen mayor potencia de procesamiento y autonomía. Se busca que los futuros sistemas de conversión de energía, tengan menos volumen y peso, pero un rendimiento mayor. En este rubro destaca las tecnologías LED, CMOS, FET y Mosfet.

Las nuevas necesidades de la sociedad en materia de energía, seguridad o salud (contar con equipos de mejor eficiencia energética que generen menores emisiones de CO2, equipos para el control de acceso y seguridad fronteriza y seguridad en aeropuertos e infraestructura básica y equipos para aplicaciones de la telemedicina como telecardiología y teleradiología) están relacionadas con soluciones electrónicas que todavía no se han desarrollado, proporcionando perspectivas de crecimiento a largo plazo en la industria global para las próximas décadas.

Aunque la industria electrónica muestra un perfil de crecimiento más maduro, sigue siendo una industria joven con perspectivas de crecimiento en el futuro.

Creciente importancia de las redes globales

En la producción internacional compartida las actividades de diseño y desarrollo de productos son realizadas por empresas diferentes de las que llevan a cabo la producción física; además hay una especialización vertical de la investigación y desarrollo, que para sistemas complejos se realiza en módulos por firmas especializadas. Se distinguen dos modelos globales de especialización en las áreas de producción y de diseño:

i. En las redes globales de producción las empresas líderes (OEMs) se concentran en competencias que consideran centrales para la creación de ventajas competitivas, en especial de innovación de productos y mercadeo, y se apoyan en proveedores especializados (CEMs o EMS) para abastecerse de todos los servicios y componentes que no son centrales. Estas empresas, que pueden encontrarse ensamblando o fabricando productos de diversos tipos y marcas al mismo tiempo en una misma planta, a su vez cuentan con redes globales de producción.

Las OEMs son estandartes globales (global flagships), que proporcionan liderazgo estratégico y organizacional; los proveedores especializados también pueden serlo o simplemente basar sus ventajas competitivas en bajo costo, velocidad y flexibilidad.

ii. Las redes globales de diseño vinculan casas de diseño, proveedores de servicios de diseño, proveedores de herramientas de diseño y compañías propietarias de marca. Las empresas estandarte tienen el control sobre los recursos y la toma de decisiones, en redes que están compuestas de varios estratos especializados.

Algunas empresas, denominadas manufactureras de diseños originales (ODMs), desarrollan nuevos productos electrónicos que después venden a otras empresas encargadas de comercializarlos bajo sus propias marcas.

La importancia de las EMSs y ODMs se aprecia en el hecho de que los ingresos de estas empresas en 2010 representaron el 20% de la industria electrónica mundial y más del 40% de los productos de consumo masivo, en donde tienen mayor penetración.

Ciclos de producto cada vez más cortos

Se observa una creciente tendencia de reducción de ciclos de producto, situación que es de relevancia para México, debido a que el ciclo de producto puede dividirse en tres etapas generales: entrada, maduración y estandarización, siendo posible separar geográficamente los distintos eslabones de la cadena de valor, y las distintas fases del ciclo de producto pueden realizarse en diversos países.

De esta manera, hasta hace algunas décadas, cuando típicamente el ciclo del producto era de dos años o más, en la primera etapa caracterizada por el diseño y desarrollo del producto, la producción y el consumo de las primeras unidades se llevaba a cabo cerca de las fuentes de conocimiento, insumos y servicios que son necesarios para innovar; en una segunda etapa el producto mejorado era exportado por el país innovador al resto del mundo; y en la tercera etapa, cuando el producto era estandarizado y los costos bajos tenían un papel crucial, las actividades de manufactura eran trasladadas a países con menores costos laborales y de otros factores de producción. Desde estos países se producen los bienes estandarizados que son vendidos en los países que originalmente los crearon.

En los años recientes el ciclo de producto se ha acortado al grado de que actualmente modelos nuevos de productos son lanzados en periodos de hasta tres meses. Esta reducción en los tiempos de entrada al mercado de los productos provoca una rápida depreciación de plantas, equipo e inversión en investigación y desarrollo, y tiene fuertes implicaciones en la distribución geográfica de las distintas actividades de la industria. Con frecuencia las actividades de diseño y producción deben trasladarse a otros países desde el inicio de vida del producto.

Las empresas deben hacer frente a las guerras de precios reduciendo costos desde la etapa de diseño y capturando rápidamente importantes cuotas del mercado mundial cuando el producto es lanzado. Las empresas deben ser capaces de lanzar el producto de manera prácticamente simultánea en los mercados más importantes. Los países cercanos a los grandes grupos de consumidores ofrecen ventajas en ese sentido.

Modificación de la participación de las diferentes regiones del mundo en las exportaciones y en el mercado global

Países que tradicionalmente habían tenido el liderazgo en la producción de electrónicos redujeron drásticamente su participación de los últimos años. La decisión de trasladar plantas de manufactura y ensamble a terceros países se reflejó en que las exportaciones de Estados Unidos, Japón y Europa se redujeran.

De acuerdo con el Reporte World Electronics Industries 2010-2015 que elabora anualmente Decisión Etudes Conseil, el lugar de los antiguos países líderes es ocupado por países del este y sudeste asiático, principalmente China, cuya participación en la producción mundial de la industria electrónica pasó de 26% en 2008 a 30% en 2009 y 2010 y 33% en 2012. Se espera que China represente el 36% de la producción electrónica del mundo en 2015.

La participación de los otros países de Asia Pacífico fue de 16% en la producción electrónica mundial y se estima en 19% para 2015, por lo cual Asia (excluido Japón) podría concentrar más de la mitad de la producción mundial electrónica en 2015.

En el 2000, América del Norte, Europa y Japón concentraban el 70% de la producción mundial del mundo, participación que ha disminuido continuamente y caerá hasta el 40% en 2015. En 2010 Europa y Japón representaron el 17% y 15% de la producción mundial de electrónica; sin embargo, se estima que se reducirá a 14% y 13% en 2015.

Los tres países de América del Norte en conjunto tendrán un decremento disminuirán su participación de 18% en 2008 a 14% en 2013 (en 2010 su participación fue de 17%). Se espera que haya una distribución de la producción entre estos países, de la que México podrá beneficiarse por su ventaja costos.

En 2015, se estima que las economías de los países desarrollados representaran más del 40% de la producción electrónica del mundo, siendo Japón el país que al parecer enfrentará los desafío más grandes de todos estos países, debido a la presión que ejercen sus vecinos asiáticos por su base industrial de envejecimiento, que requiere de grandes inversiones para mantener su competitividad y mercados desarrollados de electrónica de consumo.

Sin duda, China ha sido en gran ganador de la recomposición del mercado, ya que su participación en la producción global de la electrónica se ha más que duplicado en la década anterior.

Nuevos subsectores y nichos con alto crecimiento

Todos los segmentos de bienes finales de esta industria, con excepción del de audio y video, tendrán crecimientos similares en los próximos años (2010-2015) con tasas alrededor de 3 y 8% anual, aunque los equipos de telecomunicaciones, automotriz e industriales y médicos sobresalen con 7.3%, 6.6% y 5.4%, respectivamente.

Por su parte, la demanda de componentes electrónicos crecerá fuertemente como consecuencia del uso de tecnologías electrónicas en una gran cantidad de productos de consumo e industriales, por ejemplo vehículos automotrices, electrónica de consumo, aeroespacial y comunicación óptica, por lo cual este subsector será el de mayor crecimiento en los próximos años.

Mercado mundial de semiconductores

(Millones de dólares)

2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012e/ | ||

Total Mundial | 140,713 | 166,426 | 213,027 | 227,484 | 247,716 | 255,645 | 248,603 | 226,313 | 298,315 | 299,521 | 338,400 | |

Fuente: World Semiconductor Trade Statistics, Historical Billing Report (bbhit-26).

Los principales 15 fabricantes de semiconductores

(Millones de dólares)

Lugar 2011 | Lugar 2010 | Lugar 2009 | Lugar 2008 | Empresa | País | 2011 | 2010 | 2009 | 2008 | |||

1 | 1 | 1 | 1 | Intel | E.U.A. | 49,697 | 40,154 | 32,325 | 34,490 | |||

2 | 2 | 2 | 2 | Samsungs Electronics | Corea del Sur | 33,483 | 32,455 | 21,273 | 20,272 | |||

3 | 3 | 6 | 5 | TSMC | Taiwán | 14,600 | 13,307 | 8,989 | 10,556 | |||

4 | 4 | 3 | 3 | Texas Instruments | E.U.A. | 12,900 | 13,037 | 9,697 | 11,966 | |||

5 | 5 | 5 | 4 | Toshiba | Japón | 12,745 | 13,028 | 9,537 | 11,059 | |||

6 | 6 | 4 | 7 | Renesas Technology | Japón | 10,653 | 11,650 | 9,649 | 7,017 | |||

7 | 10 | 8 | 8 | Qualcomm | E.U.A. | 9,828 | 7,204 | 6,409 | 6,477 | |||

8 | 8 | 7 | 6 | ST Microelectronics | Europa | 9,631 | 10,346 | 8,4660 | 9,052 | |||

9 | 7 | 9 | 10 | Hynix Semiconductor | Corea del Sur | 9,403 | 10,432 | 6,320 | 6,182 | |||

10 | 9 | 10 | 14 | Micrón | E.U.A. | 8,571 | 9,092 | 5,450 | 5,688 | |||

11 | 11 | 14 | 17 | Broadcom | E.U.A. | 7,160 | 6,589 | 4,271 | 4,509 | |||

12 | 12 | 11 | 12 | Advanced Micro Devices | E.U.A. | 6,568 | 6,494 | 5,403 | 5,808 | |||

13 | 15 | 12 | 9 | Sony | Japón | 6,093 | 5,645 | 5,245 | 6,420 | |||

14 | 14 | 13 | 11 | Infineon Technologies | Europa | 5,599 | 6,049 | 4,617 | 5,972 | |||

15 | 18 | 18 | 18 | Fujitsu | Japón | 4,430 | 6,446 | 3,948 | N.D. | |||

Fuente: IC Insights (Reportes Julio 2010, Mayo 2011, Noviembre 2012).

La sofisticación y la convergencia tecnológica en aparatos como reproductores y grabadoras de audio y video, cámaras digitales, televisores digitales y teléfonos celulares, provocará que se multiplique el uso de microprocesadores, por lo cual se estima que la producción de la industria de semiconductores en general ascenderá a 338 mil millones de dólares en 2012 (la producción de esta industria asciende a 189,455 millones de dólares en el período enero – agosto del presente año).

Continuarán las mejoras tecnológicas en todos los subsectores de la industria electrónica. Entre los que destacan:

Página siguiente  |