Decisiones financieras para el desarrollo empresarial de pescadores artesanales. Perú (página 4)

Bonos.

Es un instrumento escrito en la forma de una promesa incondicional, certificada, en la cual el prestatario promete pagar una suma especificada en una futura fecha determinada, en unión a los intereses a una tasa determinada y en fechas determinadas.

Importancia: Cuando una sociedad anónima tiene necesidad de fondos adicionales a largo plazo se ve en el caso de tener que decidir entre la emisión de acciones adicionales del capital o de obtener préstamo expidiendo evidencia del adeudo en la forma de bonos. La emisión de bonos puede ser ventajosa si los actuales accionistas prefieren no compartir su propiedad y las utilidades de la empresa con nuevos accionistas. El derecho de emitir bonos se deriva de la facultad para tomar dinero prestado que la ley otorga a las sociedades anónimas. El tenedor de un bono es un acreedor; un accionista es un propietario. Debido a que la mayor parte de los bonos tienen que estar respaldados por activos fijos tangibles de la empresa emisora, el propietario de un bono posiblemente goce de mayor protección a su inversión, el tipo de interés que se paga sobre los bonos es, por lo general, inferior a la tasa de dividendos que reciben las acciones de una empresa.

Ventajas: Los bonos son fáciles de vender ya que sus costos son menores. El empleo de los bonos no diluye el control de los actuales accionistas. Mejoran la liquidez y la situación de capital de trabajo de la empresa.

Desventajas: La empresa debe ser cuidadosa al momento de invertir dentro de este mercado

Formas de Utilización: Cada emisión de bonos está asegurada por una hipoteca conocida como "Escritura de Fideicomiso". El tenedor del bono recibe una reclamación o gravamen en contra de la propiedad que ha sido ofrecida como seguridad para el préstamo. Si el préstamo no es cubierto por el prestatario, la organización que el fideicomiso puede iniciar acción legal a fin de que se saque a remate la propiedad hipotecada y el valor obtenido de la venta sea aplicada al pago del a deudo. Al momento de hacerse los arreglos para la expedición e bonos, la empresa prestataria no conoce los nombres de los futuros propietarios de los bonos debido a que éstos serán emitidos por medio de un banco y pueden ser transferidos, más adelante, de mano en mano. En consecuencia la escritura de fideicomiso de estos bonos no puede mencionar a los acreedores, como se hace cuando se trata de una hipoteca directa entre dos personas. La empresa prestataria escoge como representantes de los futuros propietarios de bonos a un banco o una organización financiera para hacerse cargo del fideicomiso. La escritura de fideicomiso transfiere condicionalmente el titulo sobre la propiedad hipotecada al fideicomisario. Por otra parte, los egresos por intereses sobre un bono son cargos fijos el prestatario que deben ser cubiertos a su vencimiento si es que se desea evitar una posible cancelación anticipada del préstamo. Los intereses sobre los bonos tienen que pagarse a las fechas especificadas en los contratos; los dividendos sobre acciones se declaran a discreción del consejo directivo de la empresa. Por lo tanto, cuando una empresa expide bonos debe estar bien segura de que el uso del dinero tomado en préstamo resultará en una en una utilidad neta que sea superior al costo de los intereses del propio préstamo.

Arrendamiento Financiero.

Es un contrato que se negocia entre el propietario de los bienes (acreedor) y la empresa (arrendatario) a la cual se le permite el uso de esos bienes durante un período determinado y mediante el pago de una renta específica, sus estipulaciones pueden variar según la situación y las necesidades de cada una de las partes.

Importancia: La importancia del arrendamiento es la flexibilidad que presta para la empresa ya que no se limitan sus posibilidades de adoptar un cambio de planes inmediato o de emprender una acción no prevista con el fin de aprovechar una buena oportunidad o de ajustarse a los cambios que ocurran e el medio de la operación. El arrendamiento se presta al financiamiento por partes, lo que permite a la empresa recurrir a este medio para adquirir pequeños activos. Por otra parte, los pagos de arrendamiento son deducibles del impuesto como gasto de operación, por lo tanto la empresa tiene mayor deducción fiscal cuando toma el arrendamiento. Para la empresa marginal el arrendamiento es la única forma de financiar la adquisición de activo. El riesgo se reduce porque la propiedad queda con el arrendado, y éste puede estar dispuesto a operar cuando otros acreedores rehúsan a financiar la empresa. Esto facilita considerablemente la reorganización de la empresa.

Ventajas: Es en financiamiento bastante flexible para las empresas debido a las oportunidades que ofrece. Evita riesgo de una rápida obsolescencia para la empresa ya que el activo no pertenece a ella. Los arrendamientos dan oportunidades a las empresas pequeñas en caso de quiebra.

Desventajas: Algunas empresas usan el arrendamiento para como medio para eludir las restricciones presupuestarias cuando el capital se encuentra racionado. Un contrato de arrendamiento obliga una tasa costo por concepto de intereses. La principal desventaja del arrendamiento es que resulta más costoso que la compra de activo.

Forma de Utilización: Consiste en dar un préstamo a plazo con pagos periódicos obligatorios que se efectúan en el transcurso de un plazo determinado, generalmente igual o menor que la vida estimada del activo arrendado. El arrendatario (la empresa) pierde el derecho sobre el valor de rescate del activo (que conservará en cambio cuando lo haya comprado). La mayoría de los arrendamientos son incancelables, lo cual significa que la empresa está obligada a continuar con los pagos que se acuerden aún cuando abandone el activo por no necesitarlo más. En todo caso, un arrendamiento no cancelable es tan obligatorio para la empresa como los pagos de los intereses que se compromete. Una característica distintiva del arrendamiento financiero es que la empresa (arrendatario) conviene en conservar el activo aunque la propiedad del mismo corresponda al arrendador. Mientras dure el arrendamiento, el importe total de los pagos excederá al precio original de compra, porque la renta no sólo debe restituir el desembolso original del arrendador, sino también producir intereses por los recursos que se comprometen durante la vida del activo.

DECISIONES DE INVERSIÓN

Interpretando a Collazos (2011)[48]; las decisiones de inversión de las pymes están referidas al aprovechamiento de los recursos escasos en forma eficiente, con el propósito de obtener rendimientos, durante un periodo de tiempo razonable. Todo tipo de inversiones implica de algún modo significativos desembolsos de dinero, cualesquiera fueran sus finalidades. Como quiera que las inversiones se desenvuelven dentro de escenarios diversos, muchas veces de riesgo e incertidumbre, es preciso contar con metodología y calendarios apropiados para su mejor viabilización. Cada posibilidad de inversión de una pyme de Lima Metropolitana recibe usualmente el nombre de proyecto. Cada proyecto plantea soluciones a una problemática concreta. Asimismo dentro de un proyecto es posible identificar varias alternativas, estas pueden diferir en consideraciones de tamaño, localización, mercado, tecnología, etc. Es usual considerar una inversión pyme como proyecto o alternativa, dentro del convencionalismo financiero. Este proceso de identificar y seleccionar alternativas es una actividad común dentro de las decisiones empresariales, basada fundamentalmente en la experiencia y tecnicismo. La importancia del crecimiento de una empresa; el éxito o el fracaso de un proyecto depende no solo de la calidad del estudio, sino también de la naturaleza de las inversiones, de la estrategia empleado y de la gestión desarrollada durante la vida útil del proyecto. Por supuesto, una decisión racional sobre un problema de este tipo demando estudios de factibilidad adecuados que deben considerar las diversas alternativas. Requiriéndose de información veraz y consistente de diverso orden que permitan cuantificar los costos y beneficios previsibles con un alto grado de confiabilidad. Es evidente que, en muchos casos se precisarán estadísticas y estimaciones econométricas razonables. Las fuentes de información varían desde organismos públicos, hasta empresas privadas, consultoras bibliotecas especializadas y organismos internacionales. La calidad de la información sin duda contribuirá a la formulación del estudio; pero para la decisión sobre la inversión, será necesario establecer un modelo que trate de reflejar las situaciones del entorno con la realidad (situación de mercado, disponibilidad de insumos, condiciones riesgo-país, etc.).

Las inversiones se pueden clasificar desde varios puntos de vista: 1) Según el agente inversor: personal o individual; empresarial; pública. 2) Según la naturaleza de la inversión: independientes, mutuamente excluyentes. 3) Según su estructura: inversión fija o de bienes de capital; y, capital de trabajo.

La inversión fija está conformada por un conjunto de bienes de larga duración y está dividida en bienes tangibles e intangibles. Los primeros se caracterizan por su materialidad y están en su mayor parte sujetos a depreciación; los últimos, se caracterizan por su inmaterialidad, pudiendo ser servicios o derechos adquiridos, y como tales, no están sujetos a desgaste físico u obsolescencia (atraso tecnológico). Los bienes tangibles, generalmente no están destinados a la venta, es decir a las operaciones comunes de la empresa; los bienes intangibles, constituyen valores inmateriales que le dan derecho y privilegios de utilidad a la empresa y que se relacionan con sus ingresos futuros. De otro lado el capital de trabajo, viene a ser el conjunto de recursos necesarios en la forma de activos corrientes que se asigna al funcionamiento u operación normal del proyecto durante el ciclo productivo, según su tamaño y capacidad instalada. El capital de trabajo básicamente está dirigido a cubrir las necesidades financieras de largo plazo, en recursos permanentes, sean propios o ajenos.

Interpretando a Brealey (2010)[49]; la planeación de las inversiones para las pymes, comprende las diferentes actividades que son necesarias llevar a cabo sistemáticamente en el tiempo hasta alcanzar las metas u objetivos previstos. Estas actividades abarcan tanto la etapa de construcción como la de puesta en marcha del proyecto. Algunas otras veces estas también se extienden durante el periodo de la operación normal. La materialización del proyecto sin duda alguna depende de la disponibilidad de recursos, tanto reales como financieros, los cuales deben asignarse en forma eficiente dentro del margen del tiempo planeado. Para ello, es importante contar con un calendario de inversiones de manera que se reflejen las estructuras de las inversiones y las fechas y periodos durante las que deben realizarse las diferentes actividades. El horizonte del planeamiento abarca un número de periodos desde la construcción hasta la puesta en marcha. Durante estos periodos se fijan (porcentualmente) niveles de inversión para cada uno de rubros del programa, dependiendo estos de las prioridades. Muchas veces se encuentran casos de proyectos en los que el mayor porcentaje de las inversiones programadas se realizan en la etapa de construcción, de modo que al ultimarse, la puesta en marcha puede comprender un proyecto casi expedito para operación normal. Esto significa que la materialización de las inversiones se habría cubierto hasta el 100 por ciento de la programación. En segundo lugar, es importante determinar las consecuencias de inversiones simultáneas y de acción recíproca con diferentes consecuencias financieras, por esta razón es fundamental enumerar las actividades e indicar su secuencia en documentos anexos mediante barras y gráficos de redes. Oras veces, la realización de las inversiones implicarán periodos diferentes, dependiendo de las circunstancias prevaleciente en cada país y de la naturaleza específica y los requerimientos de cada proyectos. No faltan casos en los que algunas actividades de inversión tengan que ser realizadas más temprano o más tarde que otras, ejecutándose según el tiempo requerido. Este puede ser el caso de la adquisición de terrenos y el emplazamiento de la planta. Estas decisiones pueden estar sujetas a negociaciones prolongadas. En tercer término si hubiere lugar será preciso determinar los montos de las inversiones por rubros, tanto en moneda nacional como en moneda extranjera. Ello dependerá de la política de inversiones o de financiación que se tenga para el proyecto. En los casos de inversiones en moneda extranjera será necesario conocer las tendencias del tipo de cambio, así como las ventajas o desventajas de cada una de las transacciones; y, en aquellos proyectos donde se utilizan las dos formas de moneda, las cifras se deberán consolidar en términos de la moneda dura, recomendablemente el dólar norteamericano.

Interpretando a Fernández (2009)[50]; las decisiones de inversión de las pymes se refieren a las políticas de inversiones que vienen dando una nueva perspectiva al papel de la administración financiera, esto ha hecho que el tema sea de interés para todos. Las decisiones de inversión son una de las grandes decisiones financieras, todas las decisiones referentes a las inversiones empresariales van desde el análisis de las inversiones en capital de trabajo, como la caja, los bancos, las cuentas por cobrar, los inventarios como a las inversiones de capital representado en activos fijos como edificios, terrenos, maquinaria, tecnología etc. Para tomar las decisiones correctas el financista debe tener en cuenta elementos de evaluación y análisis como la definición de los criterios de análisis, los flujos de fondos asociados a las inversiones, el riesgo de las inversiones y la tasa de retorno requerida. Generalmente, a mayor riesgo, mayor utilidad

En la mayoría de organizaciones o empresas de tipo privado, las decisiones financieras son enfocadas o tienen un objetivo claro, "la maximización del patrimonio" por medio de las utilidades, este hecho en las condiciones actuales, debe reenfocarse sobre un criterio de "maximización de la riqueza" y de la creación de "valor empresarial". Frente a esto en las decisiones de inversión aparecen recursos que se asignan y resultados que se obtienen de ellos, los costos y los beneficios. Los criterios para analizar inversiones hacen un tratamiento de los beneficios y costos de una propuesta de inversión, estos beneficios y costos en la mayoría de los casos no se producen instantáneamente; sino que pueden generarse por periodos más o menos largos. Al encontrar los costos y beneficios se deben definir con claridad los criterios que se van a utilizar para su evaluación frente a la propuesta de inversión. Entre los criterios que han logrado un grado alto de aceptación técnica, por parte de los financistas, son los que consideran el valor en el tiempo del dinero, efectuando un tratamiento descontado de los flujos de costos y beneficios. Se pueden mencionar entre ellos el Valor Presente Neto, La Tasa de Rentabilidad, La Relación Beneficio-Costo y La Tasa Interna de Retorno, que brindan la información necesaria para el análisis de las inversiones.

Al realizar una inversión la empresa espera realizar una serie de gastos y producir ciertos costos para obtener una serie de beneficios futuros, La generación de estos costos y obtención de beneficios se conoce con el nombre de "Flujos de fondos", cuyos componentes son: 1. Cantidad y tiempo de las inversiones: En este se expresa el monto de la inversión inicial, esta realizada en desembolsos en efectivo o con créditos y su utilización frente a los activos fijos o capital de trabajo; también debe tenerse en cuenta, las distintas inversiones adicionales durante la vida del proyecto como consecuencia del reemplazo de equipos, compra de nueva tecnología, aumento del capital de trabajo, para tener una estimación aproximada de estos desembolsos. 2. Cantidad y tiempo de los rendimientos: En este se expresa en que cantidad y en cuanto tiempo se espera percibir los rendimientos que genera al inversión efectuada por la empresa. De la misma forma debe preverse la asignación de recursos destinados a la inversión, es necesario establecer en que momento y por que monto se efectuará la recuperación de las inversiones efectuadas.

La mayoría de inversionistas le huyen al riesgo, ya que buscan maximizar su riqueza con el menor riesgo posible. Los "Flujos de fondos", al tomar el valor en el tiempo del dinero, se establece sustantivamente sobre una base de caja después de impuestos. El análisis se realiza sobre una base incremental; esto rige tanto las inversiones, los costos y por ende los ingresos que estos derivan. Un aspecto muy importante en el análisis de los flujos, esta dado por la relación directa que este nuevo proyecto pueda tener con otros que ya se encuentran en marcha dentro de la empresa, es decir, un proyecto suele afectar los flujos de fondos de otras inversiones, este tipo de efectos debe incorporarse al computo del nuevo flujo de fondos para que no se altere el normal funcionamiento de las otras inversiones.

El futuro es incierto, todo lo que pasa a nuestro alrededor puede cambiar de un momento a otro, es por ello que al tomar una decisión de inversión se debe tener muy en cuenta el factor riesgo. El riesgo de una inversión viene medido por la variabilidad de los posibles retornos en torno al valor medio o esperado de los mismos, es decir, el riesgo viene dado por la desviación de la función de probabilidad de los posibles retornos. Toda inversión tiene dos componentes de riesgo, uno que depende de la propia inversión que esta relacionado con la empresa y el tipo de sector en el cual se invierta, este es llamado Riesgo diversificable y otro que es establecido por el mercado en general y afecta a todas las inversiones del mercado y es conocido como Riesgo no diversificable. En la toma de decisiones referentes a las inversiones, se logra minimizar el riesgo si se realiza una eficiente diversificación del riesgo y una correcta medición del no diversificable. La medida del Riesgo no diversificable viene dado por Beta (B), que vincula los retornos del mercado con los de una inversión en particular. Una inversión con Beta mayor que 1, significa que por un aumento de un 1% en los retornos del mercado, el activo aumenta en mayor proporción los retornos y si el Beta es menor que 1, sucede lo contrario. La contribución que una nueva inversión puede hacer a un portafolio eficientemente diversificado, depende del Beta que tenga, puesto que el riesgo es mayor cuanto mayor es el Beta de los activos que lo componen.

La Tasa de retorno requerida es la tasa mínima de rendimiento que se debe exigir a una inversión para que esta sea aceptada. En la determinación de esta tasa se deben tener en cuenta todos los factores internos y externos que influyen en la decisión de inversión. El supuesto de la teoría financiera en el cual se expresa que "los inversores son aversos al riesgo" toma gran relevancia en el sentido que, a medida que hay más riesgo involucrado en la decisión de invertir en un proyecto, se requerirá un mayor rendimiento de los recursos invertidos. Así, el retorno esperado para un proyecto de inversión específico depende del riesgo del proyecto evaluado, teniendo en cuenta la tasa libre de riesgo y la reditualidad por invertir en ese proyecto.

Los aspectos tratados anteriormente son una herramienta eficaz en la consecución de una correcta administración financiera en el ámbito de la toma de decisiones rente a las inversiones empresariales, pero todo esto debe fundamentarse y complementarse con los estudios técnicos, matemáticos y controles de seguimiento implementados por el responsable del área financiera de la empresa.

Interpretando a Flores (2011)[51]; cuando las empresas toman sus decisiones de inversión también tienen que decidir cómo financiarla. Por otro lado, en economías emergentes los empresarios además de decidir la estructura de financiamiento de la inversión, también tienen que decidir si la emisión de deuda se realiza en moneda nacional o en dólares. Estudiar las consecuencias de la dolarización de la deuda es importante, toda vez que esto expone a las empresas a las fluctuaciones del tipo de cambio. Para ser más específicos, un incremento del tipo de cambio aumenta el valor de la deuda en dólares en términos de la moneda nacional, de manera que el patrimonio de la empresa se reduce afectando negativamente sus decisiones de inversión y producción (esto es llamado efecto patrimonio). Las crisis que enfrentaron los países emergentes a fines de la década de los 90´s llevó a muchos investigadores a sugerir que el efecto patrimonio habría más que compensado el efecto expansivo de la depreciación del tipo de cambio real (efecto competitividad). De manera que, las depreciaciones habrían generado un efecto hoja de balance negativo que redujo la inversión y la producción en estas economías. El efecto hoja de balance es definido como la suma del efecto patrimonio (negativo) más el efecto competitividad (positivo). De ahí que, este efecto puede ser positivo, negativo o neutro; dependiendo de cuál de los efectos individuales predomina: el efecto patrimonio o el efecto competitividad. Como resultado de un efecto hoja de balance negativo muchas veces se recomienda reducir la dolarización financiera, y así disminuir la exposición de las empresas a este riesgo. Además, ha dado una razón a los Bancos Centrales para intervenir en el mercado cambiario. Sin embargo, la evidencia empírica acerca del efecto hoja de balance no es del todo concluyente. Algunas investigaciones encuentran un efecto hoja de balance negativo, mientras que otro grupo de investigaciones encuentran un efecto hoja de balance positivo; en ambos casos los resultados son estadísticamente significativos. Hay también investigaciones que encuentran un efecto hoja de balance estadísticamente no significativo.

Interpretando lo indicado por el Instituto Pacífico (2010)[52]; el mercado de valores representa, por un lado, una de las más importantes fuentes de financiamiento para las pymes y, por otra parte, una amplia gama de alternativa de inversión, ahorro y manejo de excedentes monetarios. La bolsa de valores, reglamentada mediante la ley del mercado de valores, es la institución (mercado) en cuyo piso de remates se realizan transacciones de compraventa de valores de los documentos (valores) que formalizan las operaciones. Las tres formas en las que se obtienen ingresos (rendimientos) sobre las inversiones bursátiles son: interés; dividendos y ganancias de capital

El interés es el pago que se pacta por el uso de capital ajeno. Los dividendos son las utilidades que obtienen las empresas que reparte entre sus accionistas. Estos dividendos se pueden pagar en efectivo o en acciones. Se obtienen ganancias de capital al vender acciones a un precio superior al que se paga en el momento de comprarlos. Es la forma más común de obtener rendimientos en la bolsa de valores e incluye el caso de diversos instrumentos que se venden por debajo de su valor nominal, con la consiguiente ganancia de capital. Incluye también, por supuesto, el caso de valores cuyo precio varía en el mercado, lo cual ocasiona diferencias entre el valor de compra y el valor de venta, como es el caso de las acciones y otros instrumentos. En este renglón las ganancias de capital se incluyen el aumento de valor que experimenta algunos instrumentos por el hecho de que su precio está asociado al tipo de cambio peso-dólar o a las UDIs (unidades de inversión). Este concepto es importante, a que las ganancias de capital están exentas de pago del impuesto sobre la renta, mientras que los ingresos por intereses o dividendos sí son gravados por este concepto. Por supuesto, esto tiene efecto sobre el rendimiento efectivo que el inversionista obtiene. Los instrumentos que se negocian actualmente en las bolsas de valores peruana, mexicana y otras son: 1) Acciones de empresas: Seguros y fianzas; Casas de bolsa; Industriales, comerciales y de servicios; Bancos; Grupos financieros. 2) Acciones de sociedades de inversión: De instrumentos de deuda; Comunes (de renta variable); De capitales (de capital de riesgo); Especializadas en fondos para el retiro. 3) Aceptaciones bancarias: Bonos: Bonos bancarios: Bonos bancarios de desarrollo (bbd), Bonos bancarios para el desarrollo industrial con rendimiento capitalizable; Bonos bancarios para la vivienda; Bonos de desarrollo del gobierno federal (bondes); Bonos de desarrollo del gobierno federal denominados en UDIs (udibonos); Bonos de renovación urbana del distrito federal (bores); Bonos ajustables del gobierno; Certificados de la tesorería de la federación (cetes). Certificados de participación: Ordinarios; Certificados de plata (ceplatas); Certificados de participación inmobiliarios (CPI); Certificados de participación inmobiliarios con rendimiento capitalizable; Certificados de participación mixtos. Certificados de depósitos: Obligaciones: Hipotecarias; Quirografarias; Convertibles; Indizadas; Con rendimiento capitalizable. Pagarés: Pagaré de mediano plazo; Quirografario; Avalado; Con garantía fiduciaria; indizado; Pagaré con rendimiento liquidable al vencimiento; Pagaré financiero; Pagaré de corto plazo; Pagarés de la tesorería; Papel comercial

Interpretando a Álvarez (2011)[53]; las decisiones de inversión son aquellas que conllevan el incremento del capital de trabajo y los bienes de capital de una empresa; o dicho de otro modo son aquellas alternativas tomadas por los responsables de las empresas por los activos corrientes y no corrientes que permite desarrollar su giro o actividad. Las inversiones están destinadas a crear, incrementar, mejorar o reponer las existencias de capital físico con el objeto de ampliar la capacidad de las empresas. También es el conjunto de erogaciones de las empresas que afectan la cuenta de capital y se materializan en la formación bruta de capital (fijo y existencias). La inversión es el gasto de capital, pueden ser construcciones, es decir, inversión física; o bien maquinaria y equipo. También se considera que son las erogaciones destinadas a la construcción, ampliación, mantenimiento y conservación de obras y en general a todos aquellos gastos destinados a aumentar, conservar y mejorar el patrimonio empresarial. Es el conjunto de recursos asignados para la realización de los proyectos empresariales

DECISIONES SOBRE RIESGOS

Según Suarez (2012)[54]; el riesgo es la probabilidad de un evento adverso y sus consecuencias. El riesgo financiero se refiere a la probabilidad de ocurrencia de un evento que tenga consecuencias financieras negativas para una organización. El concepto debe entenderse en sentido amplio, incluyendo la posibilidad de que los resultados financieros sean mayores o menores de los esperados. De hecho, habida la posibilidad de que los inversores realicen apuestas financieras en contra del mercado, movimientos de éstos en una u otra dirección pueden generar tanto ganancias o pérdidas en función de la estrategia de inversión. En el Riesgo de mercado, asociado a las fluctuaciones de los mercados financieros, y en el que se distinguen: i) Riesgo de cambio, consecuencia de la volatilidad del mercado de divisas; ii) Riesgo de tipo de interés, consecuencia de la volatilidad de los tipos de interés; iii) Riesgo de mercado (en acepción restringida), que se refiere específicamente a la volatilidad de los mercados de instrumentos financieros tales como acciones, deuda, derivados; iv) Riesgo de crédito, consecuencia de la posibilidad de que una de las partes de un contrato financiero no asuma sus obligaciones; v) Riesgo de liquidez o de financiación, y que se refiere al hecho de que una de las partes de un contrato financiero no pueda obtener la liquidez necesaria para asumir sus obligaciones a pesar de disponer de los activos —que no puede vender con la suficiente rapidez y al precio adecuado— y la voluntad de hacerlo; vi) Riesgo operativo, que es entendido como la posibilidad de ocurrencia de pérdidas financieras, originadas por fallas o insuficiencias de procesos, personas, sistemas internos, tecnología, y en la presencia de eventos externos imprevistos.

En finanzas, riesgo sistémico es el riesgo común para todo el mercado entero. Puede ser interpretado como "inestabilidad del sistema financiero, potencialmente catastrófico, causado por eventos idiosincráticos o condiciones en los intermediarios financieros". Se refiere al riesgo creado por interdependencias en un sistema o mercado, en que el fallo de una entidad o grupo de entidades puede causar un fallo en cascada, que puede hundir el sistema o mercado en su totalidad. La forma más fácil de entender el riesgo sistémico es lo inverso de una política protectora. Así como los gobiernos e instituciones que monitorean los mercados establecen políticas y reglas para salvaguardar los intereses de los participantes en los mercados, todos los participantes están entrelazados en una red de dependencias que nacen de compartir exposición a los mismos factores económicos, y que están bajo el control de los mismos mecanismos regulatorios. El riesgo sistémico no debe ser confundido con el riesgo del mercado, pues este último es específico del ítem que se desea comprar o vender. Este tipo de riesgo puede ser mitigado. Por ejemplo, considere un portafolio de inversiones perfectamente balanceadas, o diversificadas. En este caso se puede decir que el riesgo de mercado ha sido anulado. Sin embargo, si sucede una recesión económica y el mercado en general se hunde, esta diversificación podría resultar de poca importancia. Este es el riesgo sistémico del portafolio. La esencia del riesgo sistémico es la correlación de las pérdidas. El riesgo sistémico tiene el problema de que es muy difícil de evaluar. Por ejemplo, mientras que las estimaciones econométricas y la investigación en los ciclos de diversas industrias proveen información importante para predecir recesiones, la información del riesgo sistémico es usualmente muy difícil de obtener, puesto que las interdependencias en los mercados financieros juegan un papel fundamental. Si un banco quiebra y debe vender todos sus activos, la caída en los precios de estos activos puede resultar en problemas de liquidez para otros bancos, creando así pánico en el sistema interbancario. Una frecuente preocupación es la potencial fragilidad de algunos mercados financieros. Si los participantes transan en niveles sobre sus bases de capital, la falla de alguno de los participantes puede privar a los demás de liquidez, y producir un efecto dominó que exponga a todo el mercado al riesgo sistémico.

Una de las características más importantes para diferenciar una alternativa de inversión de otra, es el nivel de riesgo que supone. Antes de seguir, es importante conocer el concepto básico del binomio riesgo-rentabilidad. La capacidad de generar rendimientos se conoce como rentabilidad. En una inversión, los rendimientos futuros no son seguros. Pueden ser grandes o modestos, pueden no producirse, e incluso puede significar perder el capital invertido. Esta incertidumbre se conoce como riesgo.

No existe inversión sin riesgo. Pero algunos productos implican más riesgo que otros.

La única razón para elegir una inversión con riesgo ante una alternativa de ahorro sin riesgo es la posibilidad de obtener de ella una rentabilidad mayor. A iguales condiciones de riesgo, hay que optar por la inversión con mayor rentabilidad. A iguales condiciones de rentabilidad, hay que optar por la inversión con menos riesgo. Cuanto mayor el riesgo de una inversión, mayor tendrá que ser su rentabilidad potencial para que sea atractiva a los inversores. Cada inversor tiene que decidir el nivel de riesgo que está dispuesto a asumir en busca de rentabilidades mayores.

Fuente: Suárez Suárez, Andrés Santiago (2012) Decisiones óptimas de inversión y financiación. Madrid. Editorial Pirámide.

Como vemos en esta gráfica, las estrategias de inversión se suelen clasificar como "conservadoras", "agresivas", "moderadas", etc., términos que se refieren al nivel de riesgo asumido, y por lo tanto la rentabilidad potencial buscada. Cuanto más riesgo se asume, más rentabilidad se debe exigir. Igualmente, cuanta más rentabilidad se pretende obtener, más riesgo hay que asumir. ¡Cuidado! Riesgo y rentabilidad van unidos, pero aceptar un mayor riesgo no es ninguna garantía de obtener mayores rendimientos.

Para realizar una inversión óptima; las pequeñas y medianas empresas tienen que conocer bien sus objetivos financieros y su tolerancia al riesgo para poder elegir inversiones con un nivel de riesgo, rentabilidad y plazo adecuados para su perfil. Tómese su tiempo y compare alternativas hasta encontrar la que mejor se ajusta. Nunca invierta en productos que no entienda. Si no los comprende, no podrá saber si son adecuados para su perfil. Asimismo tienen que buscar consejo profesional para la toma de decisiones de inversión, pero recuerde que la responsabilidad final es suya. Para evitar disgustos, mantenga contacto con su intermediario y determine el alcance de sus responsabilidades y libertad de actuar, así como su estilo y filosofía. Solo tienen que destinar a la inversión el excedente entre sus ingresos y sus gastos comunes. Elimine primero las deudas por las que paga altos intereses y sanee su situación financiera actual, antes de tomar decisiones de inversión. Tenga siempre una reserva equivalente a 3-6 meses de gastos en activos relativamente líquidos de los que podrá disponer en caso de emergencia. Nunca invierta en renta variable fondos que se pueden necesitar a corto plazo. Las pequeñas y medianas empresas tienen que invertir para el largo plazo. Los mercados suben y bajan, pero a largo plazo suele haber más subidas que bajadas. Sepa mantener el rumbo y no se distraiga con las variaciones diarias. La prensa, los rumores y las predicciones pueden crear confusión y dramatismo, pero el inversor a largo no necesita tomar acciones drásticas debidas a los altibajos normales del mercado. Las pequeñas y medianas empresas tienen que diversificar, diversificar, diversificar. Siempre de manera coherente con los plazos de sus objetivos, conviene mantener una mezcla de inversiones con distintos horizontes temporales para poder atender a distintas necesidades a medida que se presentan. Por ejemplo, si invierte en varios títulos de renta fija, es buena práctica que tengan distintas fechas de vencimiento (por ejemplo, dentro de un año, dentro de cinco años, dentro de diez años). Esta diversificación temporal le protege contra fluctuaciones de los tipos de interés, y asegura unos ingresos en concepto de cupones durante más tiempo. Tengan cuidado con los costes! Compare bien las tarifas y comisiones de cada entidad. Inciden mucho en la rentabilidad final de su inversión. Deben evitar realizar un exceso de operaciones en un intento de "ganar al mercado". Hoy en día es relativamente fácil realizar inversiones especulativas, comprando y vendiendo a muy corto plazo a través de Internet y operar en mercados antes reservados a expertos. Sin embargo, sólo por ser fácil, no es recomendable. Hay que tener una formación muy sólida, dedicar mucho tiempo y esfuerzo y disponer de muy buenas herramientas de análisis en tiempo real. Recuerde que los costes de realizar múltiples transacciones disminuyen la rentabilidad. De hecho, uno de los principales errores del inversor particular es realizar un exceso de órdenes de compra y venta de valores. Las empresas deben empezar a invertir antes que después. De todos los factores que afectan a la acumulación de capital por inversión – cantidad inicial invertida, cantidad de las aportaciones, rentabilidad, tiempo que se mantiene la inversión – el más importante es el factor tiempo. Se debe tener en cuenta la regla del 72: Es una orientación para saber los años necesarios para que una inversión con interés compuesto doble su valor. Simplemente, hay que dividir 72 entre el tipo de interés. 72 / Tipo de interés = Número de años. Por ejemplo, una inversión con interés compuesto del 6%, doblará en valor en 12 años. De la misma forma, se puede saber el tipo de interés necesario para que una inversión doble su valor en un número determinado de años. 72 / Número de años = Tipo de interés necesario. Las pequeñas y medianas empresas deben evitar las modas y los gurús de turno, así como la toma de decisiones emotivas. No persiga los éxitos de ayer. Las rentabilidades históricas no son ninguna garantía de rentabilidad futura. Nadie sabe lo que harán los mercados. La disciplina y paciencia son rasgos importantes para el pequeño inversor. El miedo y la avaricia son sus enemigos. Hay que evitar "comprar caro" cuando los mercados viven momentos eufóricos y "vender barato" en los momentos de crisis. Ejemplo: Uno de los fondos de inversión con más éxito durante la década de los ochenta, tenía una rentabilidad media anual del 20% durante varios años. Sin embargo muchos pequeños inversores perdieron dinero con este fondo. ¿Cómo? Compraron por avaricia cuando el fondo ya había experimentado una fuerte subida, y luego vendieron, presos del pánico, con la primera bajada. En cuanto a la disciplina, que deben aplicar las pequeñas y medianas empresas se recomienda hacer aportaciones periódicas y regulares, aunque sean de pequeña cantidad, en vez de esperar lo que pueden parecer momentos oportunos para invertir cantidades más grandes. Esta táctica reduce riesgos y permite comprar más cuando los precios son bajos, y menos cuando los precios suben. A lo largo, resulta más rentable porque no se pierden los mejores momentos de los mercados, y se aprovecha mejor el poder de los intereses compuestos. Si alguien le ofrece una inversión "demasiado buena para ser verdad" lo más probable es que no sea verdad. Nunca confíe en desconocidos que le ofrecen consejos no solicitados sobre inversiones. Las pequeñas y medianas empresas, nunca comprometan su dinero sin entender la inversión y los riesgos que conlleva, y recuerde que no existe rentabilidad sin riesgo.

DECISIONES DE DIVERSIFICACIÓN FINANCIERA

Según Hirt (2013)[55], la diversificación financiera es el proceso mediante el cual los agentes reducen el riesgo de sus inversiones a través de la colocación de sus recursos en títulos con características diversas. Se conoce como diversificación al proceso por el cual una empresa pasa a ofertar nuevos productos y entra en nuevos mercados, por la vía de las adquisiciones corporativas o invirtiendo directamente en nuevos negocios. Existen dos tipos de diversificación dependiendo de si existe algún tipo de relación entre los negocios antiguos y nuevos de la compañía. El motivo por el que las compañías se diversifican es la búsqueda de sinergias o una reducción del riesgo global de la empresa. La diversificación es una de las cuatro estrategias de mercado definidas en la matriz de Ansoff.

La diversificación relacionada: Es un tipo de diversificación que se basa en la búsqueda de sinergias entre las antiguas y las nuevas actividades. Esta se puede deber a una similitud tecnológica o a similitudes en los sistemas de comercialización.

La integración vertical, es un tipo especial de diversificación relacionada serían las integraciones verticales, que suponen para la empresa la entrada en negocios de los que se provee, por ejemplo fabricando las mercaderías necesarias para el proceso productivo de su antiguo producto y pasando así a ser su proveedor, lo que es conocido como integración hacia atrás, o bien convirtiéndose en su propio cliente al entrar en negocios en los que participaba su producto como la fabricación de nuevos bienes y servicios, o la distribución del mismo, lo que se conoce como integración hacia delante. Lo que se pretende cuando se busca la integración vertical es mejorar la eficiencia de la empresa integrando bajo una misma estructura de gobierno procesos que se complementan, incurriendo en una reducción de los costes de transacción.

La integración vertical, sin embargo, presenta problemas como un incremento del riesgo global de la compañía, una pérdida de la flexibilidad, una posible pérdida de la rentabilidad derivada de no disfrutar del efecto experiencia o de las economías de escala y una mayor complejidad organizativa. Un caso extremo sería que una compañía controlara toda la cadena de producción (Standard Oil Trust), si bien esto no es muy común.

Integración vertical hacia delante: Es la diversificación de una nueva actividad que esta situada en un nivel posterior. Es decir que la empresa asume una nueva actividad diferente, que anteriormente sus clientes lo realizaban.

Integración horizontal: Diversificación Relacionada horizontal.- La nueva actividad estará colocada en la mitad de todo el embrollo en el mismo nivel de las actividades que ya tiene la empresa. Es decir supone añadir productos o servicios sustitutivos o complementarios a la actividad de la empresa.

Diversificación no relacionada: La Diversificación no relacionada supone la forma más radical de diversificación, ya que no existe ninguna relación entre las actuales y nuevas actividades de la empresa. Su objetivo es financiero, no busca aprovechar habilidades o buscar sinergias, sino que persigue una reducción del riesgo global a nivel empresarial. Ejemplos de diversificación no relacionada serían Nokia (compañía finlandesa, inicialmente una empresa papelera, hoy el principal productor de móviles del mundo), ACS (compañía española constructora en sus orígenes, pero que está en negocios como la energía o las telecomunicaciones) o Bouygues (compañía francesa constructora que tiene intereses en segmentos como el audiovisual, la telefonía móvil o las concesiones); otra es el grupo Interbank al comprar universidades.

Una premisa fundamental de la inversión financiera es que la diversificación es la mejor forma de reducir el riesgo de inversión. Diversificar significa "no meter todos los huevos en la misma cesta". Imagínese que tiene usted 10.000 € para invertir y lo utiliza todo para comprar acciones de una sola empresa. Si baja la cotización de esa empresa o si la empresa quiebra, toda su inversión registraría una pérdida. Es decir, su rentabilidad dependerá de los resultados de una sola empresa. Sin embargo, si divide los 10.000 € entre varios instrumentos, su rentabilidad dependerá del promedio de rentabilidad de todos. Las ganancias de unos pueden compensar las pérdidas de otros. Como ya hemos comentado, lo normal es tener varios objetivos financieros, con diferentes horizontes de tiempo. Necesitará entonces más de un producto de inversión para alcanzarlos. Recordamos que se llama cartera al conjunto de instrumentos financieros que un inversor mantiene en un momento determinado: acciones, bonos, fondos de inversión, depósitos bancarios, plan de pensiones, etc. Así, puede usted tener unos títulos de mayor riesgo, otros más seguros pero con menos rentabilidad, unos a corto plazo, otros a medio y otros a largo. Lo importante es que el conjunto de la cartera corresponda a su perfil de inversión y le permita ir atendiendo sus necesidades a medida que estas se presentan.

Para reducir el riesgo asumido y lograr el conjunto de sus objetivos, es recomendable diversificar: i) Puede mantener títulos con distintos grados de riesgo, liquidez y horizonte temporal. Lo importante es que el conjunto, o "cartera", corresponda a su perfil de inversión; ii) Con diferentes categorías de activos; iii) Es decir, mantener una combinación de renta variable, renta fija y activos del mercado monetario, en unas proporciones que dependerán de su perfil de inversor; iv) Con diferentes títulos: Es decir, combinar títulos con diferentes niveles de riesgo, rentabilidad y liquidez: acciones de distintas empresas, bonos y obligaciones de diferentes emisores y con distintos vencimientos, diferentes tipos de fondos de inversión, etc.

En este contexto aparece la diversificación de sectores; según los ciclos económicos, unos sectores de actividad tienen más éxito que otros. Por ejemplo, durante épocas de recesión lo normal es que las empresas que producen bienes de primera necesidad (alimentos, energía) sufran menos que las empresas de construcción o las tecnológicas. Sin embargo, si la economía va bien, estas últimas pueden prosperar mucho, y sus acciones pueden producir una rentabilidad superior a la media. Mantener títulos de empresas de diferentes sectores evita que la posible crisis de un sector afecte a toda la cartera. La posibilidad que tiene de mantener una cartera bien diversificada estará condicionada por su capacidad económica. No todo el mundo dispone del dinero suficiente para invertir en muchos títulos. Pero aunque sólo puede adquirir dos ó tres productos, hay que procurar que exista cierta diversificación entre ellos.

Los Fondos de Inversión nacieron como respuesta a la necesidad de repartir los huevos entre varias cestas. Para el pequeño inversor, representan un instrumento cómodo y eficaz para diversificar la inversión a todos los niveles. Volviendo al ejemplo anterior, si invierte usted 10.000 € en acciones la empresa X, su rentabilidad dependerá únicamente de los resultados de esa empresas. Sin embargo, si invierte el mismo dinero en un fondo de inversión de renta variable o mixta, estará comprando acciones de muchísimas empresas.

CASO PRÁCTICO DE ANALISIS DE INFORMACIÓN FINANCIERA Y ECONÓMICA PARA LAS DECISIONES FINANCIERAS.

PESCA EIRL

ESTADO DE SITUACIÓN FINANCIERA

(En miles de nuevos soles)

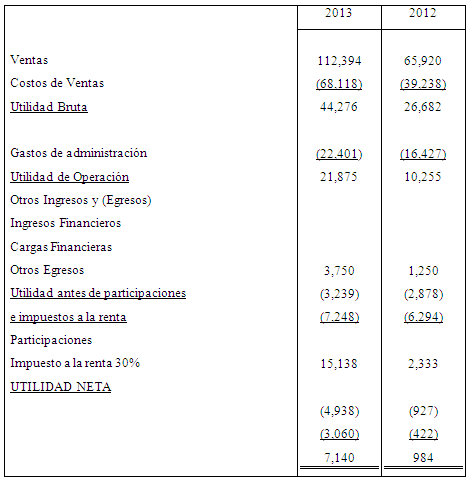

PESCA EIRL

ESTADO DE RESULTADO INTEGRAL

(En miles de nuevos soles)

DESARROLLO DE LOS PRINCIPALES RATIOS O RAZONES:

Razones de Liquidez:

a) Razón Corriente

Denominada también ratio de liquidez, es uno de los indicadores más utilizados en el análisis financiero y se expresa así:

Activo Corriente Ej.: 57,782 = 2.00

Pasivo Corriente 28,892

Interpretación:

La empresa dispone de 2.00 Nuevos soles por cada Nuevo sol de deuda de corto plazo. De modo que podría pagar todas sus deudas tranquilamente.

b) Razón de Acidez

Es una medición más severa que permite evaluar críticamente la liquidez de la empresa. Para su cálculo se deduce del activo corriente, los inventarios debido a que estos constituyen la parte menos líquida del activo corriente.

La fórmula es: Activo Corriente – Inventarios

Pasivo Corriente

Ej.: 57,782 – 38,764 = 19,018 = 0.658 = 0.66

28,892 28,892

Interpretación:

Sin los inventarios dentro del activo corriente, la empresa dispone solo de 0.66 nuevos soles para pagar cada nuevo sol de deuda corriente. No es la mejor condición para la empresa.

c) Razón de Efectivo

La razón de efectivo o prueba super-ácida, es un análisis más profundo de la liquidez, ya que considera la relación entre el efectivo en caja y bancos, frente a las deudas de vencimiento a corto plazo.

Caja y Bancos Ej.: 3,490 = 0.12

Pasivo Corriente 28,892

Interpretación:

Midiendo el ratio solo con el activo mas líquido la empresa no esta en condiciones de asumir sus deudas de corto plazo, por cuanto solo dispone de 0.12 nuevos soles por cada nuevo sol de deuda.

d) Posición Defensiva

Es llamada también período de liquidez extrema porque es el período dentro del cual la empresa podría funcionar sobre la base de sus activos líquidos, sin tener que financiarse de recursos, vía ventas u otras fuentes, es decir, el tiempo que podría vivir solo con sus activos líquidos.

Los activos líquidos para el cálculo de este índice, incluyen básicamente el efectivo en caja y bancos, los valores negociables y las cuentas por cobrar a corto plazo.

Activos Líquidos

Activos Líquidos

Egresos operativos diarios presupuestados

Ej. 3,490 + 5,240 + 9,692 = 18,422 = 153.5 días

120 120

Interpretación:

Los 154 días representan el período dentro del cual la empresa podría funcionar sobre la base de sus activos líquidos, sin tener que financiarse de recursos, vía ventas u otras fuentes, es decir, el tiempo que podría vivir solo con sus activos líquidos. Es un periodo muy adecuado si se tiene en cuenta que este periodo abarca más de 5 meses.

e) Capital de Trabajo

Es una cifra monetaria y no propiamente una razón financiera. Se obtiene deduciendo del activo corriente, el pasivo corriente. Si el activo corriente excede al pasivo corriente, la empresa dispondrá de mayores recursos financieros para sus transacciones operativos, siendo además un índice de estabilidad financiera.

Fórmula: Activo Corriente – Pasivo Corriente

Aplicación: 57,782 – 28,892 = 28,890

Interpretación:

De acuerdo con este ratio se tiene un capital de trabajo bruto de 57,782; el cual es adecuado para realizar sus operaciones rutinarias. En cuanto al capital de trabajo neto, es positivo; lo que indica que es mayor que las deudas de corto plazo y que tranquilamente puede pagar todas las deudas de corto plazo y tener un exceso de 28,890 para funcionar.

Razones de Solvencia

a) Razón de Endeudamiento a Corto Plazo

Esta razón mide la relación entre los fondos a corto plazo aportados por los acreedores y los recursos aportados por los socios de la empresa, permitiendo evaluar el grado de palanqueo financiero a corto plazo.

Fórmula: Pasivo Corriente Ej.: 28,892 = 0.420 42%

Patrimonio Neto 69,138

Interpretación:

El cociente obtenido refleja que las deudas a corto plazo equivalen al 42% del patrimonio neto; lo cual es un porcentaje alto si se considera que las deudas de corto plazo deben ser lo mas bajo posible para que no asfixien a la empresa.

b) Razón de Endeudamiento a Largo Plazo

Esta razón mide la relación entre los fondos a largo plazo proporcionados por los acreedores y los recursos aportados por los socios de la empresa, permitiendo determinar además, el grado de palanqueo financiero a largo plazo.

Fórmula: Pasivo no Corriente Ej. : 24,012 = 0.347 ó 35%

Patrimonio Neto 69,138

Interpretación:

El endeudamiento de largo plazo asciende al 35% del patrimonio neto, el cual si es un porcentaje aceptable, pudiendo incrementarse trasladando la deuda de corto plazo a mediano plazo para incrementar el capital de trabajo de la empresa.

c) Razón de Endeudamiento Total

Este ratio o índice evalúa la relación entre los recursos totales a corto plazo y largo plazo aportados por los acreedores y los aportados por los propietarios de la empresa. Además este coeficiente se utiliza para estimar el nivel de palanqueo o Leverage financiero de la empresa.

Fórmula: Pasivo Total Ej.: 52,904 = 0.765 = 77%

Patrimonio Neto 69,138

Interpretación:

El endeudamiento de terceros constituido en el pasivo total representa solo el 77% del patrimonio neto de la empresa. Si bien esto otorga solvencia, pero representa mayor riesgo para los accionistas al ser ellos los que financian en mayor porcentaje a la empresa.

d) Razón de Endeudamiento del Activo Fijo

Esta razón evalúa la relación del pasivo no corriente o a largo plazo y el activo fijo, permitiendo establecer el empleo de los recursos financieros de largo plazo en la adquisición de activos fijos.

Fórmula: Pasivo no corriente a largo plazo Ej.: 24,012 = 0.487 o sea 49%

Activo Fijo Neto 49,260

Interpretación:

Solo el 49% del activo fijo neto es financiado por deudas de largo plazo, el resto es a través del patrimonio de la empresa. Lo cual resulta adecuado.

e) Razón de Endeudamiento del Activo Total

Esta razón tiene como objetivo medir el nivel del activo total de la empresa financiado con recursos aportados a corto y largo plazo por los acreedores.

Fórmula: Pasivo Total Ej. : 52,904 = 0.433 o sea 43%

Activo Total 122,042

Interpretación:

Solo el 43% del activo total es financiado por el pasivo total de la empresa, el resto se realiza por intermedio del patrimonio de la empresa. En el marco del financiamiento moderno debería trasladarse el mayor riesgo a los acreedores especialmente con la obtención de financiamiento de largo plazo.

f) Respaldo de Endeudamiento

Este ratio tiene como objetivo indicar la relación que existe entre el activo fijo neto y el patrimonio neto, considerando el primero como garantía o respaldo del segundo.

Fórmula: Activo Fijo Neto Ej.: 49,260 = 0.712 o sea 71%

Patrimonio Neto 69,138

Interpretación:

De acuerdo con este ratio el patrimonio neto financia totalmente el activo fijo neto de la empresa; lo cual no es lo mejor en un ambiente de riesgo. La empresa debe incrementar el financiamiento de terceros para que los acreedores asuman el riesgo y no los accionistas y además se aproveche el escudo fiscal. Aún cuando hay que indicar que esta situación le da a la empresa mayor solvencia frente a los acreedores que buscan estas condiciones para correr menos riesgo.

Razones de Gestión (Rotación):

a) Rotación de Cuentas por Cobrar

Esta razón tiene como objetivo medir el plazo promedio de los créditos que la empresa otorga a sus clientes y le permite a su vez, evaluar la política de créditos y cobranzas empleado. También se dice que este ratio presenta la liquidez de las cuentas por cobrar, al reflejar la velocidad de recuperación de los créditos concedidos, velocidad dada por el número de veces que las cuentas por cobrar se convierten en efectivo en el curso del año.

Fórmula: Ventas Anuales al crédito Ej.: 67,436 = 67,436 = 7.408

Promedio de Cuentas por Cobrar 9,692 + 8,514 9,103

2

Interpretación:

La empresa en promedio cobra 7.408 veces al año, lo que quiere decir que no lo hace ni siquiera una vez al mes. Tienen que mejorarse las políticas de ventas y cobranzas para incrementar vertiginosamente este ratio, de modo que traiga ventajas para la empresa.

b) Período Promedio de Cobro

Un método alternativo para medir la liquidez de las cuentas por cobrar, es el período promedio de cobro, plazo promedio de cuentas por cobrar, días de venta pendientes de cobro, o simplemente el período de cobro que viene a ser el número de días promedio en que se recuperan las cuentas por cobrar. El cálculo de esta razón se sustenta en el año comercial de 360 días y los meses de 30 días. El período promedio de cobro se puede calcular de dos maneras:

1. Dividiendo 360 días entre la razón de rotación de cuentas por cobrar:

Así: 360 Ej.: 360 = 48.59 = 49 días

Rotación de Cuentas por Cobrar 7.408

Rotación de Cuentas por Cobrar 7.408

Interpretación:

La empresa cobra cada 49 días. Debe reducirse este ratio mediante políticas adecuadas de ventas y cobranzas.

2. Invirtiendo la fórmula de la razón de cuentas por cobrar y multiplicando el resultado obtenido por 360 días.

Así: Promedio de Cuentas por Cobrar x 360

Ventas Anuales al Crédito

Ej. 9,103 x 360 = 48.59 49 días

67,436

c) Rotación de Cuentas por Pagar

El índice de rotación de cuentas por pagar, mide el plazo promedio en el cual la empresa paga sus obligaciones o sea el número de veces que las cuentas por pagar se convierten en efectivo durante el año.

Fórmula: Compras Anuales al Crédito

Promedio de Cuentas por Pagar

Generalmente las compras anuales al crédito no se pueden extraer del balance general ni del estado de ganancias y pérdidas, por ello debe estimarse el porcentaje del costo de ventas que comprenderá las compras anuales al crédito.

Ej. : 54,494____ = 54,494 = 4.0667

14,600 + 12,200 13,400

2

Interpretación:

La empresa paga en promedio 4 veces al año. No siempre pagar menos veces es lo mejor. Mediante el pago oportuno la empresa genera confianza, por lo tanto debe incrementarse el número de veces que se paga a los proveedores. Esto es incluso parte de la ética empresarial.

d) Período Promedio de Pago

El período promedio de pago es similar al período promedio de cobro y permite determinar el número de días promedio que la empresa demora en pagar sus deudas por compras a sus proveedores. El período promedio de pagos también se puede calcular de dos maneras:

1) Dividendo 360 días entre la razón de rotación de cuentas por pagar.

Así: 360 Ej.: 360 = 88.52 = 89 días

Rotación de Cuentas por Pagar 4.0667

Rotación de Cuentas por Pagar 4.0667

Interpretación:

La empresa está pagando cada 89 días, lo cual no siempre es lo más adecuado. Aun cuando debe analizarse como están pagando otras empresas del sector y manejarse con ese parámetro. En realidad todo lo que haga la empresa debe hacerlo mirando al mercado.

2) Multiplicando el recíproco de la rotación de cuentas por pagar por 360 días.

Fórmula: Promedio de Cuentas por Pagar x 360

Compras Anuales al Crédito

Ej. : 13,400 x 360 = 88.52 = 89 días

54,494

e) Rotación de Inventarios

La Rotación de Inventarios o Liquidez de Inventarios, indica la velocidad con que los inventarios se convierten en cuentas por cobrar mediante las ventas, al determinar el número de veces que rota el stock promedio durante el año.

Fórmula: Costo de Ventas Ej.: 68,118 = 68,118 = 2.1184

Inventario Promedio 38,768 + 25,542 32,155

2

Interpretación:

La empresa cambia de inventario 2 veces al año, lo cual es muy bajo, lo que quiere decir que compra bastante, almacena y distribuye; pero esto también conlleva mayores costos para la empresa. La receta es incrementar el número de veces de rotación del inventario y trabajar con la filosofía del justo a tiempo para evitar mayor costo por almacenamiento.

f) Período Promedio de Inventarios

Denominado también período de inmovilización de los inventarios, es el número de días promedio en que un producto, artículo o un bien de cambio permanece dentro del inventario de la empresa. Igualmente se puede considerar como el número de días que transcurre entre la adquisición y venta de mercaderías o sea por ejemplo el tiempo que un nuevo sol invertido en stock tarda en convertirse en efectivo. Se calcula de dos formas:

1) Dividiendo 360 días entre la razón de rotación de inventarios:

Así: 360 Ej.: 360 = 169.93 = 170 días

Rotación de Inventarios 2.1184

Interpretación:

La empresa cambia inventarios cada 170 días lo cual solo es posible cuando se incurre en costos de almacenamiento. Debe reducirse drásticamente este número

2) Multiplicando el recíproco de la rotación de inventarios por 360 días.

Así: Inventario Promedio x 360

Costo de Ventas

Ej. : 32,155 x 360 = 169.93 = 170 días

68,118

g) Rotación del Activo Fijo

La razón de rotación del activo fijo o inmuebles maquinaria y equipo, es un indicador de la eficiencia relativa con que una empresa emplea su inversión en activos fijos o bienes de capital, para generar ingresos.

Para este cálculo se emplea la siguiente:

Fórmula: Ventas Anuales Netas Ej.: 112,394 = 2.28

Activo Fijo Neto 49,260

Interpretación:

La rotación del activo se realiza dos veces al año. Un mayor ratio indicaría el incremento de las ventas, lo cual es adecuado.

h) Rotación del Activo Total

Este ratio es muy similar al anterior, con la diferencia de que relaciona las ventas netas con el activo total de la empresa, permitiendo establecer el nivel de empleo de todo el activo en la generación de ingresos a través de las ventas.

Fórmula: Ventas Anuales Netas Ej.: 112,394 = 0.92

Activo Total 122,042

Interpretación:

En promedio el activo total rota una vez al año, lo cual tiene su lógica.

Nota.- Es recomendable que esta rotación sea elevada, lo que indicarla una gran actividad, ya que a mayor rotación, mejor uso del activo total en la generación de ventas.

En el caso de la rotación del activo fijo, cuanto más elevada sea la rotación del activo fijo, tanto mejor ha sido la utilización del mismo.

Razones de Rentabilidad:

a) Rentabilidad Bruta sobre Ventas

Este ratio es conocido también como margen bruto o utilidad bruta sobre ventas. Muestra el margen o beneficio bruto de la empresa respecto a las ventas. La utilidad bruta se obtiene al restar a las ventas el costo de la mercadería vendida.

Fórmula: Ventas – Costo de Ventas ó también: Utilidad Bruta

Ventas Ventas

Ej. : 112,394 – 68,118 = 44,276 = 0.3939 =39.39%

112,394 112,394

o 44,276 = 0.3939 = 39.39%

112,394

Interpretación:

A nivel bruto la rentabilidad de las ventas es 39%. Es un porcentaje aceptable de acuerdo con el giro de la empresa, aún cuando puede reducirse disminuyendo los costos.

b) Rentabilidad Neta sobre Ventas

Es un índice de rentabilidad más concreto, porque determina el margen obtenido luego de deducir de las ventas, todos los costos y gastos, inclusive el impuesto a la renta.

Fórmula: Utilidad Neta después de Impuesto

Ventas Netas

Ej. : 7,140 = 0.0635 = 6.35%

112,394

Interpretación:

Las rentabilidad netas asciende a solo 6.35%. Lo cual es muy bajo, considerando el boom del sector construcción. Tiene que mejorarse este ratio incrementando las ventas y reduciendo los gastos administrativos, gastos de ventas, gastos financieros e incluso los costos de las materias primas, mano de obra y costos indirectos de fabricación.

c) Rentabilidad Neta del Patrimonio

Esta razón mide la capacidad de generar utilidades con la inversión de los accionistas o el patrimonio de la empresa, según el valor en libros.

Fórmula: Utilidad Neta después de Impuesto

Patrimonio Neto

Ej. : 7,140 = 0.1033 = 10.33%

69,138

Interpretación:

La rentabilidad del patrimonio asciende a 10.33%, no es el mas adecuado, los accionistas esperan mucho mas para seguir apostando por la empresa.

d) Rentabilidad de la Inversión

Este ratio es conocido también como rendimiento de la inversión, tasa de rendimiento sobre los activos, o capacidad generadora de los activos y determina la productividad o rentabilidad de las ventas como resultado del empleo de los activos totales y los activos de operación.

Para obtener este ratio se parte del producto de dos razones: 1) Rentabilidad neta sobre ventas; 2) Rotación del activo total.

Si se reemplaza cada razón por su respectiva fórmula se obtiene:

Utilidad Neta después de Impuestos x Ventas Netas

Ventas Netas Activo Total

Ej. : 7,140 x 112,394 = 0.0585 = 5.85%

112,394 122,042

Interpretación:

La rentabilidad del activo total asciende a casi 6%, lo cual tampoco no es lo más adecuado. La empresa tiene que sacarle el mayor provecho necesario a sus activos, de tal modo de incrementar este ratio.

DESARROLLO EMPRESARIAL FORMALIZADO

TEORÍAS DEL DESARROLLO EMPRESARIAL FORMALIZADO

Interpretando a Koontz & O´Donnell (2010)[56] el desarrollo empresarial formalizado, está relacionado con varios factores, como crecer sobre la base de una unidad económica, crecer generando otras unidades económicas; mejorar la economía, eficiencia, efectividad, productividad, mejora continua y competitividad; también con la obtención de mejores niveles de liquidez, gestión, solvencia y rentabilidad. El desarrollo empresarial formalizado tiene por objeto la promoción de la competitividad, formalización y desarrollo propiamente dicho, para incrementar el empleo sostenible, su productividad y rentabilidad, su contribución al Producto Bruto Interno, la ampliación del mercado interno y las exportaciones, y su contribución a la recaudación tributaria.

Para alcanzar desarrollo empresarial formalizado, es básico tener una adecuada gestión y que tiene considere al control como parte del proceso de gestión efectiva, al respecto indica que el control, es la evaluación y corrección de las actividades de los subordinados para asegurarse de que lo que se realiza se ajusta a los planes. De ese modo mide el desempeño en relación con las metas y proyectos, muestra donde existen desviaciones negativas y al poner en movimiento las acciones necesarias para corregir tales desviaciones, contribuye a asegurar el cumplimiento de los planes. Aunque la planeación debe preceder al control, los planes no se logran por sí mismos. El plan guía al jefe para que en el momento oportuno aplique los recursos que serán necesarios para lograr metas específicas. Entonces las actividades son medidas para determinar si se ajustan a la acción planeada

Según Díaz y Jungbluth (2009)[57]; se entiende por desarrollo empresarial formalizado cuando Los pescadores artesanales dispongan de mecanismos de facilitación y promoción de acceso a los mercados: la asociatividad empresarial, las compras estatales, la comercialización, la promoción de exportaciones y la información sobre este tipo de empresas; todo lo cual puede encaminarse positivamente con una adecuada dirección y gestión empresarial que lleve a cabo la planeación de las actividades y recursos, establezca una organización estructural y funcional que permita las actividades del giro empresarial; se tomen las decisiones más adecuadas por porte de la dirección; se coordinen todos los elementos y controlen los recursos en forma continuada.

Flores (2010)[58]; el desarrollo empresarial formalizado es un proceso y que el mismo se inicia con la planeación que incluye la selección de objetivos, estrategias, políticas, programas y procedimientos. La planeación, es por tanto, toma de decisiones, porque incluye la elección de una entre varias alternativas. La organización incluye el establecimiento de una estructura organizacional y funcional, a través de la determinación de las actividades requeridas para alcanzar las metas de la empresa y de cada una de sus partes, el agrupamiento de estas actividades, la asignación de tales grupos de actividades a un jefe, la delegación de autoridad para llevarlas a cabo y la provisión de los medios para la coordinación horizontal y vertical de las relaciones de información y de autoridad dentro de la estructura de la organización. Algunas veces todos estos factores son incluidos en el término estructura organizacional, otras veces de les denomina relaciones de autoridad administrativa. En cualquier, caso, la totalidad de tales actividades y las relaciones de autoridad son lo que constituyen la función de organización. La integración es la provisión de personal a los puestos proporcionados por la estructura organizacional. Por tanto requiere de la definición de la fuerza de trabajo que será necesaria para alcanzar los objetivos, e incluye el inventariar, evaluar y seleccionar a los candidatos adecuados para tales puestos; el compensar y el entrenar o de otra forma el desarrollar tanto a los candidatos como a las personas que ya ocupan sus puestos en la organización para que alcancen los objetivos y tareas de una forma efectiva.

Interpretando a Johnson & Scholes (2009)[59] el desarrollo empresarial formalizado solo es posible cuando el estado promueva el acceso de las MYPES empresas industriales al mercado financiero y al mercado de capitales, fomentando la expansión, solidez y descentralización de dichos mercados. El Estado, a través de entidades especiales debe promover y articular íntegramente el financiamiento, diversificando, descentralizando e incrementando la cobertura de la oferta de servicios del mercado financiero y de capitales en beneficios de estas empresas.

Analizando a Pérez (2010)[60], el desarrollo empresarial formalizado se inicia llevando a cabo una serie de relaciones entre la empresa y sus trabajadores, proveedores, bancos y clientes. El primer paso para la creación de las relaciones deseadas consiste en establecer objetivos, tratando esos objetivos que desea establecer con aquellas personas que deberán alcanzarlos. Al fijarse estos objetivos debe ser de tal forma que pueda enfocarse el resultado en términos mensurables. Cualquier modificación en ellos debe contar con los medios apropiados. Finalmente es necesario ponerlos a prueba continuamente ya que su intención en determinado momento, puede no ser factible de alcanzarlo.

Según Domínguez (2013)[61]; el desarrollo empresarial de la pesca artesanal está referida al incremento de la actividad, a la mejora continua de la misma, asimismo a la economía, eficiencia, efectividad que logre dicha actividad que es propia de las personas que viven cerca a los puertos, caletas y otros poblados a ubicados a lo largo del océano pacífico que baña las costas del litoral y también en los ríos y lagos del país. La pesca artesanal es un tipo de actividad pesquera que tradicionalmente ha utilizado técnicas tradicionales con poco desarrollo tecnológico, pero que dado el desarrollo que viene teniendo el país tiene el reto de desarrollarse. Esta actividad es practicada en pequeños barcos en zonas costeras a no más de 10 millas de distancia, dentro de lo que se llama mar territorial. Se mantiene en regiones poco desarrolladas donde la producción es escasa y sirve básicamente para el autoconsumo; solo una pequeña parte se destina al mercado; lo cual en los últimos tiempos viene cambiando, especialmente a nivel de los puertos y caletas. Para este tipo de pesca se utilizan yariksas que extraen gran cantidad de especies de peces, mariscos, moluscos y crustáceos, los cuales son comercializados a precios bastante asequibles a la población de menores recursos; con hechos como estos esta actividad emprende poco a poco su recorrido al desarrollo.

En la actualidad se intenta promover este tipo de actividad pesquera con el apoyo de diferentes organizaciones a lo largo del país, ya que incluye únicamente métodos no destructivos y selectivos para su ejecución; es decir, en este tipo de pesca no se utilizan redes de arrastre, palangres, grandes redes de cerco, ni dragas hidráulicas, las cuales no sólo destruyen ecosistemas marinos, sino que también son prácticas poco selectivas, en las cuales se ven atrapadas muchas especies que no son objetivo de pesca. Igualmente con el apoyo de estas organizaciones, se vienen desarrollando proyectos con los cuales se impulsa la pesca responsable; tipo de actividad que respalda el consumo de especies que no se encuentren bajo ninguna amenaza, que presenten un tamaño reglamentario, y que sean pescadas en ciertos periodos específicos, es decir, implementando vedas en periodos de reproducción. Organizaciones internacionales tales como MarViva, OLDEPESCA Y COPEMED, son algunas de las que se encuentran desarrollando este tipo de actividades, para lo cual buscan promover esquemas económicos que apoyen el ordenamiento de las actividades humanas en el mar (MarViva), poner en marcha estudios pilotos en ciertas regiones, para ver si son aplicables a otros lugares (COPEMED) y promover el desarrollo sostenible de las pesquerías de la región, preservando el medio marino y de agua dulce, mediante la aplicación de políticas de pesca responsable (OLDEPESCA). Todo esto se realiza a través del trabajo con las diferentes comunidades costeras en las que desarrollan los proyectos, por lo cual se busca generar espacios de discusión con estas mismas en los cuales se busca sensibilizar y concientizar sobre las actividades humanas en el mar. Por otra parte este trabajo con las comunidades, busca estimular las posibilidades de trabajo e ingresos económicos de estas mismas, buscando seguridad alimentaria, no solo para ellas sino para aumentar la oferta a los mercados, y así mismo el rango de distribución de los productos obtenidos por este método.

A nivel mundial, en países como Colombia, Panamá, Costa Rica, Belice, Bolivia, Cuba, Ecuador, El Salvador, Guyana, Honduras, México, Venezuela, Perú y Nicaragua, ya se desarrollan este tipo de iniciativas gracias a MarViva y OLDEPESCA, mientras que Francia, Marruecos, Italia, Malta, España, Túnez, Libia y Argelia son parte del estudio de COPEMED. Todo esto busca como finalidad promover la pesca artesanal como una fuente de alimento sostenible y responsable, para así lograr una oferta suficiente para los mercados, que cumpla con los parámetros de higiene y abastecimiento suficientes para cubrir no sólo el auto-consumo, sino mercados más grandes.

Según OLDEPESCA[62]el desarrollo empresarial de la pesca artesanal es un reto que depende de los pescadores que se dedican a esta actividad, también del estado y de la comunidad en general, especialmente de aquella que vive en los puertos y caletas del Perú; porque si estas comunidades compran los productos de dicha pescan, entonces dicha actividad va a desarrollarse en cantidad y calidad y en dicho marco todos ganan. El reconocimiento de la importancia de la pesca artesanal y de pequeña escala a la sociedad en general, en términos de provisión de alimentos y empleo; y, de divisas en los últimos tiempos, ha propiciado la realización de diversas acciones gubernamentales para tratar de incorporar a esta, como una actividad estratégica para el desarrollo económico de nuestros países y elevar el nivel de vida de los pescadores y sus comunidades. Se estima que en la pesca artesanal o de pequeña escala en América Latina y el Caribe, participan más de 2 millones de pescadores con un nivel de producción mayor a 2.5 millones de TM, y valores de producción de aproximadamente 3,000 US$ millones. En la mayoría de los países de la región se realizan las operaciones de pesca en diferentes áreas, en sus costas, cuerpos de agua y cuencas continentales y en los últimos años se han incorporado al suministro de insumos a la acuicultura comercial.

Una acción efectiva para contribuir al desarrollo de la pesca artesanal y, por esa vía, incrementar su participación en la reducción de la pobreza, demanda, en primer lugar, una correcta interpretación de la naturaleza multidimensional de la pobreza que afecta a los pescadores artesanales, a cuya conformación concurren factores tecnológicos (métodos y niveles de captura), contexto socio- cultural e institucional, signado por un grado alto de vulnerabilidad (exposición a los riesgos naturales, cambios macroeconómicos y capacidad de adaptación de los pescadores); y, una escasa representación política que agrava la marginación social y económica.

Algunos esfuerzos principales, deberán dirigirse entonces, a mejorar la comprensión del origen y las causas de la pobreza en las comunidades pesqueras, pero paralelamente, deberán orientarse acciones fuertes para entender como la pesca artesanal es capaz de contribuir a reducir la pobreza.

Ya en 2008, la FAO había propuesto enfrentar este tema desde tres perspectivas: la familiar e intrafamiliar, la local y la nacional. En la región resulta urgente adoptar, ahora, una decisión respecto de la manera como se va a enfrentar el problema de la pesca artesanal, si solo en su dimensión productiva o en su manifestación multidimensional que incluye aspectos productivos, sociales, económicos y ambientales.

La experiencia en la región es pródiga en ejemplos de cómo se evidencia la multidimensionalidad de la pobreza. Un pescador puede obtener ingresos y no compartirlos con su familia, otras veces, un grupo (gremio) de pescadores genera riquezas que no revierten en la comunidad; y, no son pocos los casos de países en los que la pesca artesanal, no obstante su aporte a la economía nacional, se encuentra en situación permanente de marginación.

Como respuesta a esa problemática se propone una actividad integral que abarque los tres ámbitos ya señalados y que demandaría acciones en los campos de: i) generación de riqueza en los hogares y su distribución dentro de las comunidades; ii) convertir a la pesca artesanal en una actividad generadora de desarrollo comunal; y, iii) aportar desde ella al crecimiento económico nacional.

La interdependencia entre estos tres ámbitos es sumamente compleja y en ese sentido se hace imprescindible la acción de cooperación, a través de la cual se maximice el aprovechamiento de la experiencia regional e internacional.

Un primer paso será la definición a nivel regional de una política que vaya en apoyo de los planes nacionales de desarrollo de la pesca artesanal complementada, como ya se ha dicho, con acciones de cooperación regional.

Las líneas de acción acerca de las cuales se requiere una reflexión y posterior decisión son las siguientes: i) Favorecer y proteger el acceso de los pescadores artesanales a los recursos, especialmente a las comunidades más pobres, promoviendo de esta manera el incremento del empleo y la mejora de los índices de distribución de la riqueza; ii) Promover la participación de los pescadores artesanales en la toma de decisiones sobre ordenamiento de los recursos pesqueros, lográndose de esta forma, facilitar la incorporación de las necesidades y prioridades de este sector en los procesos de planificación; iii) Promoción de las capacidades pesqueras en la fase post captura, en particular en lo que se refiere a incorporación de valor agregado y comercialización. Estas acciones tenderán a producir mejoras sustantivas en la situación económica de los productores, en la seguridad alimentaria y nutricional de los consumidores; iv) Promover el empoderamiento de la mujer, asignándole roles de responsabilidad y retribución adecuada, en la fase de elaboración y comercialización de las pesca; v) Alentar el establecimiento de un marco legal propicio respecto de los derechos de los trabajadores pesqueros y de la promoción del crédito e inversión local; vi) Promover la planificación y desarrollo integral de las zonas costeras, a través de acciones de saneamiento legal de la propiedad; y, construcción de infraestructura de vivienda, educativa, de salud y sanitaria; vii) Desarrollar acciones intersectoriales para la diversificación de los medios de vida, mediante el apoyo a actividades no pesqueras como parte de las estrategias de subsistencia de la familia o de la comunidad; viii) Desarrollar programas de atención de emergencias debido a desastres naturales u otras causas; ix) Desarrollar mecanismos de mejora de la calidad, sanidad e inocuidad de los productos de la pesca artesanal, con miras a lograr mejores precios y como consecuencia, incrementar los ingresos de los pescadores y sus comunidades; x) Promover la seguridad en el mar en las operaciones de la pesca artesanal.

Página anterior Página anterior |   Volver al principio del trabajo Volver al principio del trabajo | Página siguiente  |